через какое время можно открывать ип после банкротства

Ограничения после процедуры банкротства

Готовитесь списать долг?Скачайте бесплатную памятку

Мы уже отмечали в одной из наших статей, что процедура банкротства является сложным комплексным мероприятием и поэтому вокруг нее существует достаточно много противоречивой информации. Непрофильные юристы пугают должников различными последствиями: от уголовной ответственности до попадания в черный список банков. Из нашего опыта можем с уверенностью утверждать, что большинство ограничений после процедуры банкротства, которыми пугают должников являются вымышленными и не соответствуют действительности. Для того чтобы в полной мере раскрыть сегодняшнюю тему, мы затронем не только ограничения после банкротства, но и рассмотрим с чем столкнется гражданин во время самой процедуры.

Ограничения во время процедуры.

Если в отношении должника Судом была введена процедура реализации имущества, то в этом случае на протяжении всей процедуры должник не имеет права распоряжаться своими финансовыми средствами и имуществом. Должник не имеет права:

Как только процедура банкротства завершена, то эти ограничения снимаются и ваше право распоряжаться собственными средствами и имуществом возвращается. Вы можете вступать в наследство, реализовывать имущество, пользоваться счетами и банковскими услугами в полном объёме.

Гарантированный ответ на ваш вопрос в WhatsApp или Telegram

Интересуетесь арбитражными управляющими.

Напишите нам и мы проверим их членство в

саморегулируемых организациях

Ограничения после процедуры банкротства

Формальных ограничений всего 3 и все они закреплены законодательно.

Это значит, что в течение указанного срока вы не имеете права становиться учредителем и руководителем организаций (в том числе и некоммерческих) или занимать должности, связанные с управлением финансами.

Однако, если на момент прохождения процедуры у вас не было статуса индивидуального предпринимателя или если на момент вступления в процедуру банкротства ИП было ликвидировано, то в этом случае вы сможете осуществлять предпринимательскую деятельность в качестве индивидуального предпринимателя без каких-либо ограничений.

Данное ограничение напрямую прописано в законе и накладывается на должника вне зависимости от результатов процедуры банкротства.

Некоторые наши клиенты думают, что эта формулировка однозначно соответствует фразе «вы не сможете брать кредиты», однако с точки зрения Закона это не так. Закон в явном виде не запрещает вам снова пользоваться кредитными продуктами, однако имейте в виду, что утаить факт прохождения вами процедуры банкротства не удастся, поскольку она имеет открытый характер. Это, опять же, не значит, что банки откажут вам еще на моменте подачи заявления. Скорее всего вы сможете воспользоваться заемными средствами только при условии предоставления залога или на не самых выгодных условиях. С аналогичной ситуацией вы столкнётесь и в случае если вы не решитесь пройти через процедуру банкротства, поскольку у вас будут иметься неисполненные финансовые обязательства, о чем банк узнает, запросив информацию в бюро кредитных историй.

Также по окончанию процедуры мы рекомендуем нашим клиентам:

Например, дом, дачу или земельный участок. Принимать в дар – можно. При этом вы абсолютно без проблем можете реализовать единственное жильё. Подробнее читайте в нашей статье «Можно ли продать квартиру после процедуры банкротства»

Такое действительно случается, однако происходит это, как правило, по ошибке. Поэтому мы рекомендуем нашим клиентам оптимизировать свои счета: оставить по одному счету для получения заработной платы и для накоплений. Эти счета желательно открыть в том банке, в котором у вас не было кредитов и кредитных продуктов.

Также мы рекомендуем не осуществлять формальное оформление движимого и недвижимого имущества на свое имя в течение года, поскольку если об этом станет известно кредиторам, то в этом случае у них будут основания для оспаривания результатов процедуры. Даже несмотря на то, что оформляемое вами имущество не используется вами по прямому назначению. Таким образом, как вы сами можете убедиться, изучив текст ФЗ-127 «О несостоятельности (банкротстве)» последствий всего 3 и они не оказывают никакого влияния на 90% должников. О предубеждениях относительно процедуры банкротства вы можете почитать в нашей статье «7 мифов о процедуре банкротства».

Хотите узнать стоимость

процедуры банкротства?

Запишитесь или позвоните по телефону горячей линии

Мы уже отмечали в одной из наших статей, что процедура банкротства является сложным комплексным мероприятием и поэтому вокруг нее существует достаточно много противоречивой информации. Непрофильные юристы пугают должников различными последствиями: от уголовной ответственности до попадания в черный список банков. Из нашего опыта можем с уверенностью утверждать, что большинство ограничений после процедуры банкротства, которыми пугают должников являются вымышленными и не соответствуют действительности. Для того чтобы в полной мере раскрыть сегодняшнюю тему, мы затронем не только ограничения после банкротства, но и рассмотрим с чем столкнется гражданин во время самой процедуры.

Ограничения во время процедуры.

Если в отношении должника Судом была введена процедура реализации имущества, то в этом случае на протяжении всей процедуры должник не имеет права распоряжаться своими финансовыми средствами и имуществом. Должник не имеет права:

Как только процедура банкротства завершена, то эти ограничения снимаются и ваше право распоряжаться собственными средствами и имуществом возвращается. Вы можете вступать в наследство, реализовывать имущество, пользоваться счетами и банковскими услугами в полном объёме.

Ограничения после процедуры банкротства

Формальных ограничений всего 3 и все они закреплены законодательно.

Это значит, что в течение указанного срока вы не имеете права становиться учредителем и руководителем организаций (в том числе и некоммерческих) или занимать должности, связанные с управлением финансами.

Однако, если на момент прохождения процедуры у вас не было статуса индивидуального предпринимателя или если на момент вступления в процедуру банкротства ИП было ликвидировано, то в этом случае вы сможете осуществлять предпринимательскую деятельность в качестве индивидуального предпринимателя без каких-либо ограничений.

Данное ограничение напрямую прописано в законе и накладывается на должника вне зависимости от результатов процедуры банкротства.

Некоторые наши клиенты думают, что эта формулировка однозначно соответствует фразе «вы не сможете брать кредиты», однако с точки зрения Закона это не так. Закон в явном виде не запрещает вам снова пользоваться кредитными продуктами, однако имейте в виду, что утаить факт прохождения вами процедуры банкротства не удастся, поскольку она имеет открытый характер. Это, опять же, не значит, что банки откажут вам еще на моменте подачи заявления. Скорее всего вы сможете воспользоваться заемными средствами только при условии предоставления залога или на не самых выгодных условиях. С аналогичной ситуацией вы столкнётесь и в случае если вы не решитесь пройти через процедуру банкротства, поскольку у вас будут иметься неисполненные финансовые обязательства, о чем банк узнает, запросив информацию в бюро кредитных историй.

Также по окончанию процедуры мы рекомендуем нашим клиентам:

Например, дом, дачу или земельный участок. Принимать в дар – можно. При этом вы абсолютно без проблем можете реализовать единственное жильё. Подробнее читайте в нашей статье «Можно ли продать квартиру после процедуры банкротства»

Такое действительно случается, однако происходит это, как правило, по ошибке. Поэтому мы рекомендуем нашим клиентам оптимизировать свои счета: оставить по одному счету для получения заработной платы и для накоплений. Эти счета желательно открыть в том банке, в котором у вас не было кредитов и кредитных продуктов.

Также мы рекомендуем не осуществлять формальное оформление движимого и недвижимого имущества на свое имя в течение года, поскольку если об этом станет известно кредиторам, то в этом случае у них будут основания для оспаривания результатов процедуры. Даже несмотря на то, что оформляемое вами имущество не используется вами по прямому назначению. Таким образом, как вы сами можете убедиться, изучив текст ФЗ-127 «О несостоятельности (банкротстве)» последствий всего 3 и они не оказывают никакого влияния на 90% должников. О предубеждениях относительно процедуры банкротства вы можете почитать в нашей статье «7 мифов о процедуре банкротства».

Что делать ИП с долгами: спасет ли банкротство от кредиторов

С экрана телевизора, по радио и в интернете яркие заголовки и уверенные люди в костюмах убеждают предпринимателей — ваши долги можно списать, банкротство — это выход из тупика. Но на самом деле в банкротстве ИП есть много нюансов, о которых в рекламе вам не расскажут и далеко не все так безоблачно.

Долги у предпринимателя могут появиться как в результате его профессиональной деятельности, например, перед налоговой инспекцией по налогам, перед поставщиками за товар и т. п., так и в результате его действий в качестве обычного физлица. К примеру, он получает в банке кредит, а через какое-то время оказывается, что не хватает средств для выплаты ежемесячных платежей.

Что отдаст при банкротстве ИП

Заметим, что многие предприниматели, когда осознают, что подошли к черте банкротства или уже ее пересекли, начинают лихорадочно раздаривать имущество друзьям и родственникам или продавать по мизерной цене. Понятно, что это фиктивные сделки, призванные укрыть имущество от зоркого ока кредиторов. И это ошибочная тактика.

Даже если ваши намерения были честными и вы пытались рассчитаться с долгами, продавая имущество, то все равно есть риск, что сделки будут признаны недобросовестными. Именно поэтому о возможных проблемах следует задуматься заранее, когда еще даже кредиторы не обеспокоены.

Чёрная Бухгалтерия вовремя напомнит о платежах по налогам, проанализирует ваш бизнес на возможные риски и подскажет пути оптимизации. ЧБ защитит от блокировок счета по 115-ФЗ, чтобы ваши сделки не срывались из-за «заморозки». Даже если счет уже заблокирован — поможем оперативно вернуть его к жизни.

От каких долгов банкрот не сможет избавиться

Существуют долги, связанные с личностью должника. Их, даже при признании его банкротом и после распродажи активов, не спишут:

Также не будут списаны:

Обратите внимание! Мы говорили, что у должника не смогут отобрать единственное жилье, но если оно перейдет во владение наследникам, то с ним же они получат и долги. А ведь некоторые задолженности могут преследовать предпринимателя годами, не теряя актуальности.

А что-то позитивное в банкротстве есть?

Если можно так сказать о долгах — да, плюсы тоже есть. Все-таки от большей части задолженностей вы избавитесь. Если в результате реализации имущества полностью закрыть долги не получится и что-то останется, то эту дебиторку спишут, т.к. ее нечем уже покрыть.

Когда ИП сам может подать заявление на банкротство

Если у вас накопилась сумма долгов от 50 000 до 500 000 рублей — можно самостоятельно подать заявление о банкротстве, которое принимают в МФЦ. Это процедура внесудебного порядка, она полностью бесплатная и занимает полгода, такая возможность появилась у физлиц с 1 сентября 2020 года. В этом случае не потребуется также нанимать финансового управляющего, который будет вести банкротство.

В заявление вам придется самому включить весь список кредиторов. Если забудете кого-то, то такой долг не спишут.

Внесудебная процедура банкротства возможна, если соблюдаются два условия:

В период процедуры банкротства вы не сможете взять займ или кредит (хотя скорее всего, вам его и не выдадут), стать поручителем и т.п. Есть шанс, что вы внезапно станете за эти полгода богаче, например, вам вернут какой-то старый долг или кто-то подарит вам квартиру (мечтать не вредно). Если этого имущества или денег будет хватать на погашение долга полностью или в большей части, то процедура банкротства будет прекращена.

Обратите внимание! Возможность повторно подать заявление в МФЦ появится только через 10 лет.

Также внесудебное банкротство прекратиться, если начнется судебное (по требованию кредиторов). Когда это возможно:

Через полгода, если все прошло без проблем, внесудебная процедура банкротства будет прекращена, а должник освобожден от обязательств перед кредиторами.

Что будет если провести банкротство через суд

Подать заявление о банкротстве в судебном порядке может как сам должник, так и его кредиторы.

Если долги ИП достигли 500 000 рублей, то он должен подать заявление о банкротстве.

Пример: ИП должен поставщику за товар 400 000 рублей, срок платежа прошел, а у предпринимателя нет средств для оплаты. При этом он еще должен в бюджет по налогу на УСН 190 000 рублей. Нет перспектив, что в ближайшее время ИП получит например, оплату от покупателя или другой доход, который позволит рассчитаться с задолженностью. Общий долг — 590 000. Нужно подавать заявление о банкротстве.

Заявить о банкротстве нужно в течение 30 дней после того, как возникла ситуация, подобная описанной выше. Именно поэтому мы сделали оговорку о ближайших поступлениях. Если у вас просто возник текущий долг в 500 000 рублей — это не значит что вы банкрот, может завтра вам должны перечислить деньги клиенты.

Заявление подается в арбитражный суд. Перечень документов, которые нужно приложить к заявлению, приведен в статье 38 Закона № 127-ФЗ.

Кредиторы вправе обратиться в суд, если долг ИП превысил 500 тысяч рублей, а просрочка составила более 3-х месяцев.

В отличие от внесудебной процедуры, банкротство через суд стоит денег :

Оплачивает пошлину и вознаграждение тот, кто подает заявление. Поэтому, если банкротство инициировал кредитор, он и внесет оплату.

Зачем финансовый управляющий в деле о банкротстве?

Кроме того, именно финансовый управляющий поинтересуется судьбой имущества и денежных средств, которые ранее у вас были. Вот тут и находят совершенные фиктивные сделки, продажу родственникам и прочие «хитрые» ходы.

Обратите внимание! Суд вправе запретить должнику покидать пределы России, т.е. запретить поездки за границу.

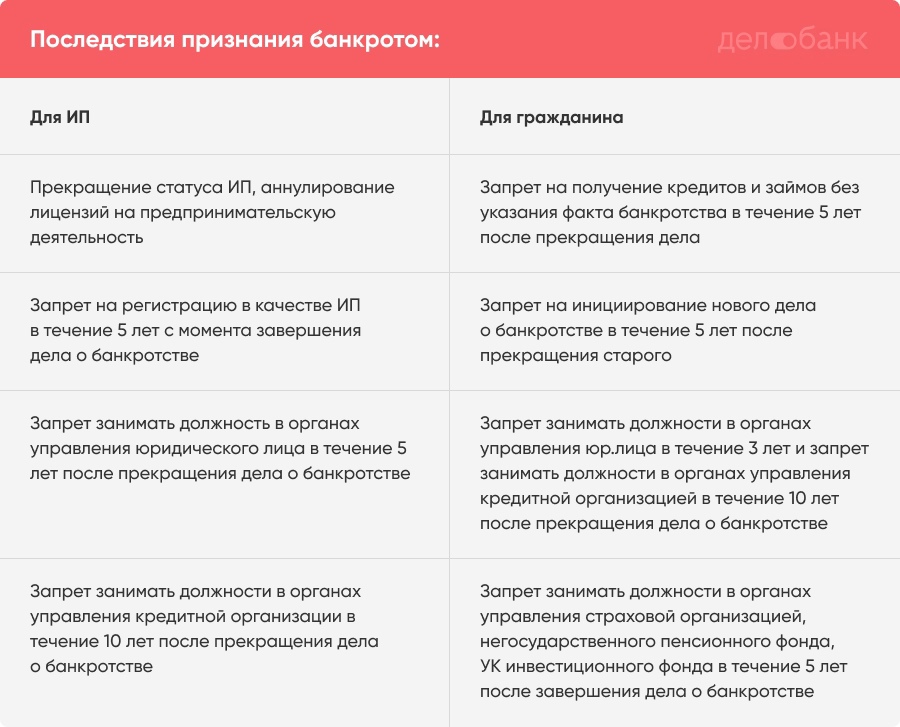

Какими последствиями грозит ИП банкротство

Конечно банкротство позволяет максимально рассчитаться с долгами и начать с чистого листа. Но нужно также оценивать и неприятные последствия. А они есть:

Теперь, рассмотрев банкротство со всех сторон, ответьте на вопрос — так ли все легко, просто и радужно, как говорится в рекламе? Готовы вы фактически на несколько лет отказаться от предпринимательской деятельности и руководства?

Расскажите, сталкивались ли вы с процедурой банкротства, удалось ли сохранить какие-то активы или все ушло на погашение дебиторки?

Что нужно знать ИП, который планирует освободиться от долгов с помощью банкротства

Банкротство — законный способ освободиться от задолженностей. В результате банкротства можно списать большую часть долгов. Однако банкротство подходит не всем ИП. Рассказываем, при каких обстоятельствах предприниматель может подать на банкротство, каковы его последствия, сколько нужно денег на процедуру и в каких случаях банкротство — не вариант.

В каких случаях ИП может подать на банкротство добровольно, а в каких случаях сделать это обязан

Захар Гордиенко, арбитражный управляющий, юрист Субъективно трудно принять законодательную формулировку, поскольку она нелицеприятна, она придает человеку характеристику «несостоятельный». Поэтому я предлагаю рассматривать банкротство в первую очередь как процедуру освобождения от долгов, равно противоположной процессу взыскания долгов. Появился долг? Его взыскали в судебном порядке. Необходимо освободиться от долга? В судебном порядке от долга и освободились.

Мы будем рассматривать добровольное банкротство как законную процедуру освобождения ИП от долгов перед кредиторами. Добровольность означает, что начало процедуре банкротства положил сам предприниматель.

Банкротство — это и обязанность и право предпринимателя в зависимости от конкретных обстоятельств.

Если долг меньше 500 тыс. руб., но ИП не имеет возможности его погасить, то он может обратиться в суд с заявлением о банкротстве. То есть, предприниматель, задолжавший кредиторам 100 или 200 тысяч, уже может подать заявление. Если суд установит, что финансовая ситуация ИП действительно никудышная, он введёт процедуру банкротства.

Пример. Индивидуальный предприниматель Егор — владелец автосервиса. У него в подчинении 4 сотрудника. За последние полгода бизнес Егора сильно просел: выручки почти нет, а долги копятся. 28 марта Егор подсчитал, что задолжал банкам 500 тыс. руб., сотрудникам 150 тыс. руб. зарплаты, плюс 100 тыс. руб. взносов Пенсионному фонду и Фонду соцстрахования. Кредиторы и сотрудники ждут от него денег уже больше 4-х месяцев. Если Егор не найдёт решение проблемы в течение месяца, ему придётся подавать заявление на банкротство. Срок подачи заявления — до 28 апреля.

В примере с Егором подача заявления о банкротстве — это обязанность, поскольку общий долг составляет больше 500 тыс. руб.

Если Егор вовремя не подаст заявление о банкротстве, он будет оштрафован на сумму от 5 тыс. до 10 тыс. руб. Именно такую ответственность устанавливает ч. 5 ст. 14.13 КоАП для должностных лиц (индивидуальный предприниматель несёт административную ответственность как должностное лицо).

Сумма штрафа небольшая. Поэтому на первый взгляд может показаться, что проще заплатить штраф и не морочиться с банкротством. Вдруг всё ещё разрешится. Но когда предприниматель бездействует, последствия таковы:

Задолженность увеличивается, поскольку растёт неустойка.

Расчётный счёт арестован.

Кредиторы, банки, и, скорее всего, коллекторы названивают.

Выезд за границу запрещён.

Если нет реальных оснований полагать, что долги удастся вернуть, лучше не затягивать с подачей заявления. В ходе процедуры банкротства суд может установить, что ИП сознательно бездействовал и накапливал долги в то время, когда мог инициировать банкротство. Тогда велика вероятность, что ИП вообще не освободят от задолженностей.

Важно. Мораторий на банкротство не действует с 07.01.2021. Это означает, что процедуру банкротства могут инициировать как предприниматели-должники, так и кредиторы.

Стадии банкротства

По общему правилу, банкротство состоит из двух стадий: реструктуризация долгов и реализация имущества. Сейчас объясним подробно.

Стадия 1. Реструктуризация долгов. Реструктуризировать значит дать возможность должнику погасить долги за счёт продления сроков выплаты. Если у ИП есть хоть какой-то доход, суд обязательно введёт эту стадию. Кредиторы ведь хотят получить свои деньги. Арбитражный управляющий составит план реструктуризации, рассчитанный года на 3-5. И в течение этого срока предприниматель будет рассчитываться с кредиторами.

Есть возможность пропустить стадию реструктуризации и не применять её. Для этого ИП придётся доказать суду, что абсолютно никаких доходов у него нет и не будет в обозримом будущем.

Стадия 2. Реализация имущества. Если у предпринимателя нет доходов, начнётся стадия реализации имущества. На практике часто так и бывает: денег нет, пытаться реструктуризировать долги не имеет смысла. Но задолженности ИП всё равно должен погасить, хотя бы частично. Для этого арбитражный управляющий разыскивает имущество, оспаривает невыгодные сделки, взыскивает дебиторские задолженности.

Мировое соглашение. Это факультативная стадия. В рамках мирового соглашения ИП может договориться с кредиторами о снижении суммы долга, об отсрочке, либо рассрочке. Тогда процедура банкротства прекратится.

Сколько длится процедура банкротства и в какую сумму обойдётся предпринимателю

В среднем, у предпринимателя, который рассчитывает освободиться от долгов с помощью банкротства, уйдёт на это от семи месяцев до года. Меньше — вряд ли, больше — возможно. Если нужно оспаривать сделки или взыскивать дебиторки, срок возрастёт. И это без учёта стадии реструктуризации долгов.

Сумма, которую потратит ИП на оформление банкротства, зависит от сложности дела и региона. Примерный расчёт такой.

На практике будет намного дороже. Если предприниматель обратится к юристам за сопровождением процедуры, стоимость возрастёт. Да и арбитражные управляющие не будут работать за минимальную сумму. Провинциальный управляющий возможно согласится на оплату в 50 тысяч руб., а московский запросит в 4 раза больше.

Последствия банкротства для ИП

Индивидуальный предприниматель подлежит банкротству как гражданин. Процедура списания долгов для ИП и гражданина практически одинаковая. В ходе процедуры списываются долги, как приобретённые в ходе предпринимательства, так и в ходе обычной жизни (кроме несписываемых долгов).

Но вот последствия банкротства для ИП и гражданина разные. Предприниматель-банкрот в течение пяти лет не имеет права заниматься предпринимательством. А гражданин-банкрот — имеет.

Наш эксперт отмечает, что на практике существуют негласные последствия банкротства. К примеру бывшего предпринимателя не берут на работу, связанную с финансами, отказывают в кредите или ипотеке. Все эти отказы незаконны, поэтому нужно не бояться их оспаривать.

Важно. Чтобы после завершения банкротства снова начать предпринимательскую деятельность (не ждать пять лет), нужно сначала прекратить свой статус ИП, а затем обращаться в суд с заявлением о банкротстве как гражданин.

В каких случаях ИП лучше не торопиться с банкротством

Нередко предприниматели совершают сомнительные сделки в собственных интересах, либо в интересах родственников или друзей. Как раз такие сделки управляющие находят и оспаривают.

Захар Гордиенко, арбитражный управляющий, юрист Проанализируйте свою финансовую историю за последние три года. В процедуре банкротства будет проверяться вся хозяйственная жизнь: проанализируют ваши сделки с имуществом и банковские проводки на предмет их законности. Вдруг вы продали недавно дорогой автомобиль за 10 000 руб. своему брату, желая снизить налог? Понятно, что фактически ваш брат купил автомобиль за хорошие деньги, а в договоре сумма липовая. Но сделку могут оспорить, вернуть вам автомобиль, а брат уже деньги свои не вернет. Если есть сомнения, то лучше сначала привести свои документы в порядок, даже потратив на это пару-тройку месяцев, и только потом инициировать банкротство. Не бойтесь обращаться к юристам, практикующим в сфере банкротства.

Мы уже говорили о том, что если долг ИП меньше 500 тыс. руб., он имеет право подать заявление о банкротстве. Но на практике при долге в 100-200 тысяч нет смысла начинать процедуру освобождения от долгов. Потратить примерно 100 тысяч на оформление банкротства, чтобы избавиться от 100 тысяч долга — сомнительная выгода. Лучше попытаться найти средства и покрыть долг, пока он небольшой.

В следующих выпусках нашего журнала мы расскажем в пошаговой инструкции, как ИП самостоятельно оформить банкротство. Инструкция пригодится тем предпринимателям, кто хочет сам освободиться от долгов или помочь своим знакомым.

Коротко о добровольном банкротстве ИП

ИП обязан подать заявление на банкротство, если его долги перед кредиторами, сотрудниками и госорганами в общей сложности составляют больше 500 тыс. руб. При этом прошло три месяца с момента, когда ИП был обязан погасить долги.

Индивидуальный предприниматель может инициировать процедуру банкротства, если задолжал меньше 500 тыс. руб., но не имеет возможностей погасить долги.

Банкротство в среднем длится от семи месяцев до года. Если у предпринимателя есть реальный или потенциальный доход, то суд введёт стадию реструктуризации долгов. Тогда банкротство растянется на несколько лет.

Минимальная стоимость затрат на банкротство для ИП — 74 тыс. руб.

С должника не спишут долги по заработной плате сотрудникам, расходы за оформление банкротства, алименты, текущие платежи (штрафы, налоги). Эти задолженности банкрот обязан погасить даже после завершения дела о банкротстве.

ИП-банкрот не имеет права заниматься предпринимательством в течение пяти лет после прекращения дела о банкротстве. Однако если ИП обанкротился не как предприниматель, а как физическое лицо, то этот запрет на него не действует.

К банкротству лучше не прибегать, если долг небольшой (100-200 тыс. руб.), если основная масса долгов принадлежит к категории несписываемых, если ИП совершал в последние несколько лет сделки, которые можно оспорить.