Индивидуальный инвестиционный счет в сбербанке что это

Индивидуальный инвестиционный счет в сбербанке что это

Инвестиционные стратегии

Стратегия «Больше чем ИИС»

Стратегия для ИИС «Накопительная»

Стратегия для ИИС «Российские акции»

Условия инвестирования

Вы можете иметь только один индивидуальный инвестиционный счет. Открытие нескольких ИИС, в том числе в разных компаниях, приведет к тому, что Вы не сможете воспользоваться налоговым вычетом ни по одному из них. Если у Вас уже имеется другой ИИС, то Вы должны закрыть его в течение месяца и перевести с него деньги и ценные бумаги на ИИС, который Вы открываете в «Сбер Управление Активами», иначе Вы потеряете право на налоговые вычеты по ИИС.

Индивидуальный инвестиционный счет рекомендуется открывать минимум на 3 года.

| в Сбербанк Онлайн | в личном кабинете/мобильном приложении Управляющей компании | в офисе ПАО Сбербанк | ||

|---|---|---|---|---|

| Индивидуальный инвестиционный счет | от 1 тыс. руб. | от 50 тыс. руб. | от 90 тыс. руб | |

| Вознаграждение за размещение | 1 % от суммы денежных средств, переданных в управление, в том числе дополнительно переданных в течение года с даты заключения договора. Вознаграждение за размещение не взимается по договору, который был заключен с использованием Личного кабинета, Мобильного приложения Сбер Управление Активами, Сбербанк Онлайн. | |||

| Вознаграждение за управление | 0,125% («Больше чем ИИС»)/0,25% («Накопительная»)/0,425% («Российские акции») за каждый календарный квартал от суммы денежных средств, переданных в управление за период с даты заключения договора до даты окончания данного квартала, уменьшенной на сумму вознаграждения за размещение. | |||

| 2% | 1% | 0,5% | 0% | |

|---|---|---|---|---|

| Вознаграждение за вывод активов из управления | если с даты открытия ИИС прошло меньше 181 дня | если с даты открытия ИИС прошло больше 180 дней, но меньше 366 дней | если с даты открытия ИИС прошло больше 365 дней, но меньше 548 дней | если с даты открытия ИИС прошло больше 547 дней |

| Комиссия за управление ПИФ | 0,8% («Российские акции»)/1,05% («Больше чем ИИС»)/1,15% («Накопительная») в год от стоимости чистых активов ПИФ. | |||

Вознаграждение за вывод активов из управления не взимается при оформлении стратегии «Больше чем ИИС» в Сбербанк Онлайн.

Информация о расходах, связанных с доверительным управлением согласно стратегиям: за счет имущества, переданного в доверительное управление, оплачиваются комиссии брокеров, депозитариев, бирж, иные расходы, связанные с обслуживанием счетов, на которых учитываются активы, или связанные с совершением операций по управлению активами, а также косвенные расходы, связанные с инвестированием средств в инвестиционные паи ПИФ, к которым относятся вознаграждение управляющей компании, специализированного депозитария ПИФ, а также иные расходы, предусмотренные правилами доверительного управления ПИФ.

Как это работает

Открыть ИИС легко

Сканируйте код для перехода в мобильное приложение

Возврат налогов – это просто и удобно

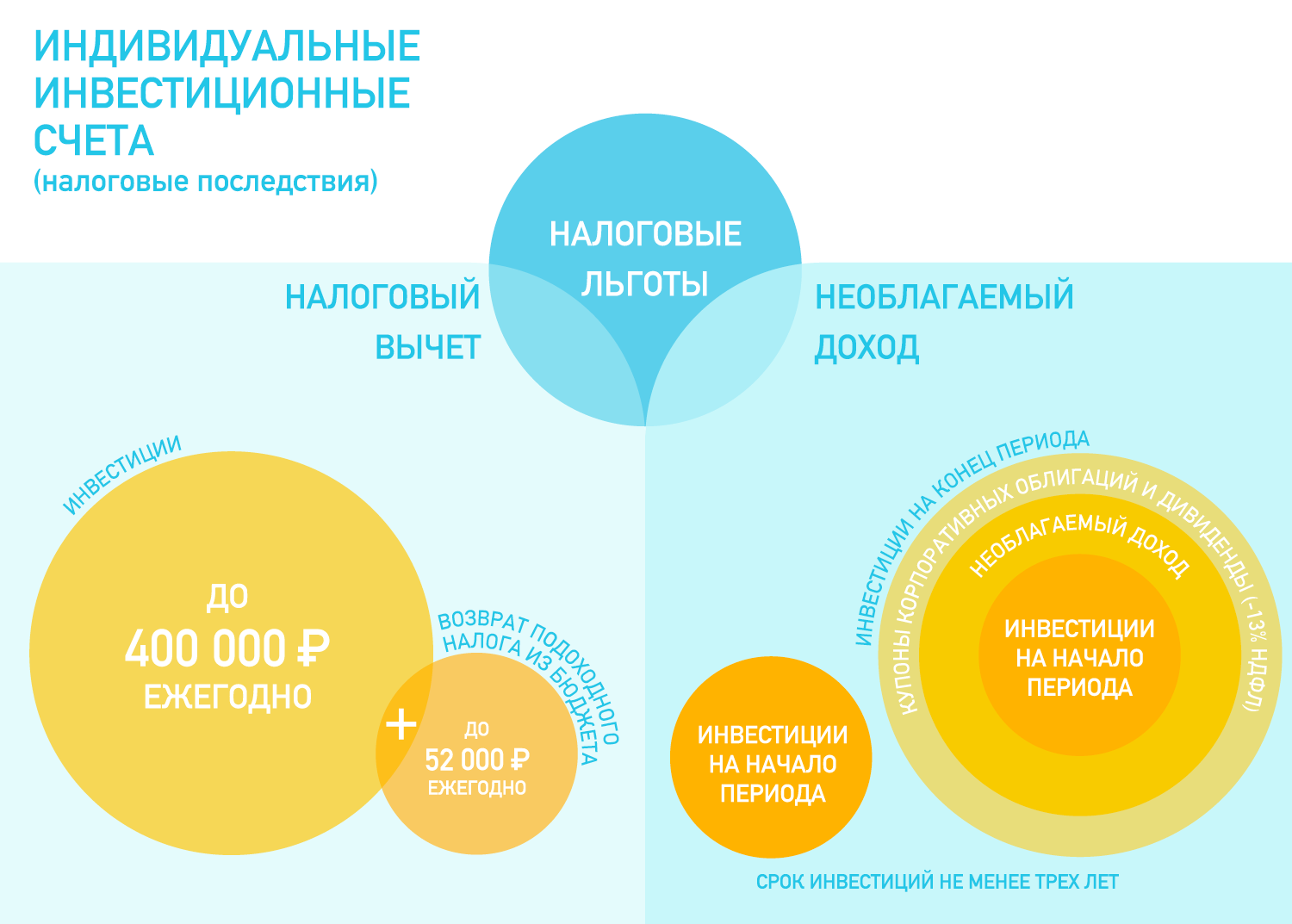

Открытие ИИС позволяет получить государственную поддержку – налоговый вычет на сумму взноса на ИИС (максимум 52 тыс. руб. в год) или освобождение от налогообложения всего дохода, полученного от инвестиций на ИИС.

Тип инвестиционного налогового вычета можно выбрать в течение срока действия счета, но совместить оба типа вычета нельзя.

С 2021 года можно получить вычет по взносам на ИИС в упрощенном порядке: не придётся собирать документы и заполнять декларацию 3-НДФЛ. Теперь важный вопрос по ИИС можно решить быстро в личном кабинете налогоплательщика.

*В предусмотренных законодательством случаях срок может быть увеличен

Для получения вычета по взносам, внесенным на ИИС до 2021 года, потребуется подать в налоговую службу декларацию по форме 3-НДФЛ с приложением следующих документов:

Способы подачи декларации:

Документы для получения налогового вычета по индивидуальным инвестиционным счетам за 2021 год будут доступны с 08.02.2022 в личном кабинете и офисах Банка.

Если Вы еще не зарегистрированы в личном кабинете, перейдите по ссылке, нажмите кнопку «Регистрация» и действуйте по инструкции.

Документы и информация

Подробнее об ИИС

Индивидуальный инвестиционный счет (ИИС) – это счет, на который клиент (физическое лицо) вносит денежные средства, а управляющий (АО «Сбербанк Управление Активами») инвестирует эти денежные средства в облигации и другие ценные бумаги. ИИС также можно открыть у брокера, но в таком случае клиент должен самостоятельно решать, в какие именно ценные бумаги инвестировать. ИИС позволяет не только получить доход* за счет роста стоимости ценных бумаг и выплат (купонов) по облигациям, но и увеличить сумму инвестиций на 13 % за счет налогового вычета. Инвестор вправе иметь только один договор на ведение ИИС. В случае заключения нового договора на ведение ИИС ранее заключенный договор должен быть прекращен в течение месяца.

*Получение дохода не гарантируется. В результате осуществления доверительного управления может быть получен убыток. Результаты инвестирования в прошлом, не определяют и не являются гарантией доходности инвестирования в будущем. Стоимость активов может как уменьшаться, так и увеличиваться, в зависимости от ситуации на рынках. При заключении договора доверительного управления клиенту следует внимательно ознакомиться с его содержанием, а также с декларацией о рисках, приложенной к этому договору. Активы могут быть инвестированы в ценные бумаги инвестиционных фондов, документами которых предусмотрено взимание комиссий за управление. С более подробной информацией можно ознакомиться на сайте АО «Сбербанк Управление Активами» здесь.

Заключить договор на ведение ИИС можно:

а) дистанционно через Личный кабинет. Вы сможете открыть ИИС и проводить операции без посещения офиса, если у вас есть подтвержденная учетная запись на портале Госуслуг – gosuslugi.ru;

б) дистанционно через мобильное приложение Сбербанк Управление Активами;

в) в офисе управляющей компании;

г) в уполномоченном отделении СберБанка.

Данный тип вычета предполагает наличие у инвестора в соответствующем налоговом периоде доходов, облагаемых по ставке 13%, например, заработной платы.

Второй тип инвестиционного налогового вычета (вычет на доход) может быть получен только по истечении 3-х лет с момента зачисления первой суммы на ИИС.. Инвестиционный налоговый вычет данного типа применяется к сумме положительного финансового результата, полученного по операциям, учитываемым на ИИС, за период ведения ИИС (не менее 3-х лет). Весь доход, полученный от операций со средствами, внесенными на ИИС, (можно вносить до 1 миллиона рублей ежегодно) освобождается от налогообложения при закрытии договора. Данный тип вычета может использоваться в том числе и неработающими членами семьи.

Определиться с вариантом налогового вычета вы можете вплоть до того момента, когда вы впервые обратитесь в налоговую инспекцию.

К ИИС за весь срок его действия может быть применен только один тип инвестиционного налогового вычета. Это означает, что если инвестор воспользовался налоговым вычетом первого типа, налоговый вычет второго типа уже не может быть ему предоставлен.

а) копия заявления о заключении договора доверительного управления с открытием и ведением индивидуального инвестиционного счета (соглашения о заключении договора, если договор был заключен до 20.11.2015);

б) справка-подтверждение о поступлении денежных средств на ИИС;

в) справка о доходах по форме 2 – НДФЛ;

г) заявление о возврате налога с указанием банковских реквизитов;

д) заполненная декларация по форме 3 – НДФЛ;

е) копия уведомления АО «Сбербанк Управление Активами» о согласии на заключение договора доверительного управления, если договор на ведение ИИС был заключен вами после 20.11.2015)*.

* Уведомление направляется на вашу электронную почту и выкладывается в Личный кабинет на сайте управляющей компании.

Для получения данного вида налогового вычета через Сбербанк Управление Активами инвестору необходимо предоставить два документа: 1) справку из налоговых органов о том, что в течение срока действия ИИС он не получал инвестиционный налоговый вычет первого типа и об отсутствии у инвестора других открытых ИИС; 2) заявление на получение инвестиционного налогового вычета на доходы (тип Б). Скачать шаблон заявления можно в Личном Кабинете на вкладке Налоги, либо получить его у своего клиентского менеджера. В этом случае Сбербанк Управление Активами, выступая налоговым агентом при возврате инвестору средств с ИИС, не будет удерживать НДФЛ с полной суммы полученного по ИИС дохода за период ведения ИИС (не менее 3-х лет). Если документы не будут предоставлены до момента закрытия счета ИИС, Управляющая компания удержит налог и за его возвратом нужно будет обращаться в ФНС самостоятельно.

Важно: налоговый вычет второго типа предоставляется только при условии, что с момента заключения договора на ведение ИИС прошло не менее трех лет, и только после расторжения (прекращения срока) договора на ведение ИИС.

а) в электронной форме через сайт ФНС России (с использованием сервиса «Личный кабинет налогоплательщика»), подписав декларацию 3-НДФЛ неквалифицированной электронной подписью, которую можно сгенерировать на этом же ресурсе – nalog.ru;

б) в электронной форме по телекоммуникационным каналам связи, используя усиленную электронную подпись налогоплательщика, которую нужно будет получить в удостоверяющем центре;

в) по Почте России с описью вложения;

г) на бумажном носителе при личном визите в налоговую инспекцию по месту постоянной регистрации;

д) в многофункциональном центре предоставления государственных услуг.

При подаче декларации 3-НДФЛ способами (а) и (б) вам будет необходимо представить в налоговую службу оригиналы подтверждающих документов, отправив их почтой или при личном визите в налоговую инспекцию.

Форму декларации вы можете найти на сайте Федеральной налоговой службы nalog.ru.

Так же заполнить декларацию можно на портале государственных услуг gosuslugi.ru.

УНВ доступен только клиентам компаний, которые организуют обмен данными об ИИС с налоговыми органами. С июня 2021 года Сбер Управление Активами с помощью ПАО Сбербанк запускает сервис обмена данными для возможности получения вычета 1ого типа (на взносы) в упрощенном порядке. Для клиентов Сбер Управление Активами услуга передачи данных будет бесплатна.

Таким образом, начиная с 2021 года для получения налогового вычета на взносы Вам необходимо лишь подтвердить в Вашем личном кабинете на сайте ФНС России актуальность переданных данных и указать реквизиты Вашего банковского счёта для перечисления суммы налогового вычета.

1. При личном визите в ФНС. В любом налоговом органе России, осуществляющем прием налогоплательщиков, независимо от места постановки на учет можно получить регистрационную карту с логином и паролем для входа в ЛК ФНС, как в случае первичного оформления доступа, так и для восстановления полученного ранее, но утраченного доступа. При личном визите в ФНС при себе необходимо иметь документ, удостоверяющий личность.

Подтвердить учетную запись на портале Госуслуг Вы можете также с помощью сервиса Сбербанк Онлайн (СБОЛ). При несовпадении персональных данных в СБОЛ и на портале Госуслуг необходимо привести персональные данные на обоих ресурсах в полное соответствие.

Профессиональное управление активами

«Сбер Управление Активами» – одна из старейших, крупнейших и наиболее успешных управляющих компаний в России, работает с 1996 года и по праву считается основателем отечественной индустрии управления активами.

на российском рынке

ОПИФ и БПИФ

паевых инвестиционных фондов в управлении

трлн рублей

активов

под управлением

тысячи частных клиентов Сбер Управление Активами

ИИС в вопросах и ответах

Подробная инструкция по ИИС для тех, кто хочет быстро все понять

По итогам августа 2021 года число индивидуальных инвестиционных счетов на Московской бирже превысило 4,3 миллиона.

Хороший повод разложить все по полочкам для тех, у кого еще нет ИИС — или уже есть, но остались вопросы.

Я собрал в этой статье вопросы про ИИС, которые нам в Т—Ж чаще всего задают. Если у вас есть дополнения, пишите в комментариях.

Главное про ИИС: что, зачем и как открыть

Что такое ИИС? Индивидуальный инвестиционный счет — способ инвестирования, который появился в России в начале 2015 года. Через такой счет можно инвестировать в акции, облигации и другие активы.

ИИС и брокерский счет: в чем разница? Если рассматривать ИИС с самостоятельным управлением, то это, по сути, брокерский счет с налоговыми вычетами и некоторыми ограничениями: ИИС может быть только один, внести на него можно не более 1 млн рублей за год. Также бывает ИИС с доверительным управлением, где все операции по счету совершает управляющая компания. Ограничения и налоговые вычеты — те же.

Какие плюсы у ИИС по сравнению с брокерским счетом? Прежде всего, налоговые вычеты для налоговых резидентов России. Можно вернуть НДФЛ в размере 13% от внесенной на ИИС суммы, но возврат не может быть более 52 000 Р в год: это вычет на взнос. Или можно не платить НДФЛ с дохода, полученного на ИИС: это вычет на доход.

Еще один плюс — отложенное налогообложение. В случае с вычетом на взнос налог с дохода от сделок на ИИС удерживается только при закрытии счета, а не каждый год, как на брокерском счете. Это хорошо: пока деньги не ушли в налоговую, можно вложить их во что-то и получить дополнительный доход.

Какие минусы есть у ИИС? Чтобы инвестор не потерял право на налоговый вычет, счет должен существовать минимум три года с даты открытия. При этом, чтобы вывести деньги со счета, надо закрыть ИИС:

Например, если ИИС открыт 1 июня 2020 года, то без потери права на вычеты его можно закрыть 2 июня 2023 года. Лучше на несколько дней позже, чтобы точно прошло три года с даты открытия: например, брокер или ФНС могли внести данные в базу не мгновенно, а 2 или 3 июня.

Если закрыть ИИС раньше трех лет с даты открытия, право на вычет пропадает, а уже возвращенный из бюджета налог придется вернуть государству. Также придется уплатить пени за использование возмещенного НДФЛ: 1/300 ставки ЦБ от возвращенного налога за каждый день пользования этими деньгами.

На одного человека может быть открыт только один ИИС одновременно. Будет два ИИС — не будет вычетов ни по одному. При этом в течение месяца допускается иметь два ИИС одновременно, если переносите счет от одного брокера или управляющей компании к другому брокеру или УК.

В течение календарного года на ИИС можно внести не более 1 млн рублей. Иностранную валюту и ценные бумаги вносить нельзя, но и то и другое можно приобрести на ИИС.

На мой взгляд, минусы не очень существенные, а вот плюсы делают ИИС очень интересным инструментом.

Как открыть ИИС? Чтобы оформить ИИС с самостоятельным управлением, нужно обратиться к брокеру, который предоставляет такую услугу. Это, например, Тинькофф-инвестиции, Сбер, ВТБ, «Открытие».

ИИС с доверительным управлением можно открыть в управляющей компании, например «Сбер управление активами», «Альфа-капитал». При открытии счета надо будет выбрать инвестиционную стратегию из предложенных.

Для открытия ИИС в офисе брокера или управляющей компании достаточно паспорта, желательно также знать свой ИНН. Некоторые брокеры и УК позволяют открыть счет удаленно через свой сайт, например с идентификацией через госуслуги.

Если открываете счет у брокера, обычно не требуется сразу пополнять ИИС: он может быть и пустым. В случае с управляющей компанией при оформлении счета обычно сразу нужно внести деньги. Конечно, возможны исключения: правила разных брокеров и УК могут различаться.

Где лучше открыть ИИС? У какого брокера или в какой УК открыть ИИС, зависит от того, что вам нужно: какие ценные бумаги интересуют, есть ли у вас счета в банках, связанных с брокерами или УК. В целом стоит выбрать крупную надежную компанию с низкими комиссиями и качественной поддержкой.

На сайте Московской биржи есть топ-25 брокеров и УК по числу клиентов и по числу ИИС. Я советую выбрать брокера или УК из этого списка: это крупные надежные компании со всеми нужными лицензиями.

Выбору брокера мы посвятили целую статью. Там подробно рассказано, зачем нужен брокер и на что обратить внимание. Изложенные там принципы в целом справедливы и для выбора УК.

С какого возраста можно открыть ИИС? Обычно такие счета открывают с 18 лет — как и обычные брокерские счета и счета доверительного управления. Некоторые брокеры и УК могут открывать счета с более раннего возраста, например с 16 или даже 14 лет, но для сделок потребуется письменное согласие законных представителей ребенка.

Что лучше: ИИС с самостоятельным управлением или с доверительным? В чем разница? Если у вас счет с самостоятельным управлением, все решения вы принимаете сами и все операции вы тоже проводите сами. При этом вы платите комиссию брокеру за сделки и, возможно, за хранение ценных бумаг.

У всех брокеров свои комиссии. Также есть комиссия биржи, но многие брокеры включают биржевую комиссию в свою, то есть не взимают ее отдельно.

Инвестировать через брокера выгоднее, но советуем сначала разобраться с основами инвестирования, иначе можно ошибиться и потерять деньги.

Если у вас ИИС с доверительным управлением, за вас все сделает управляющая компания согласно выбранной вами стратегии. Это проще, чем управлять самостоятельно, но УК каждый год будет брать несколько процентов от вашего капитала в качестве комиссии.

УК не гарантирует доходность. Более того, даже если на ИИС будет убыток, УК все равно возьмет комиссию за управление.

Дальше в статье я буду говорить в основном про ИИС с самостоятельным управлением, открытый через брокера.

Может ли госслужащий иметь ИИС? Может: в законах нет ограничений на открытие ИИС госслужащими или их родственниками.

При этом некоторым госслужащим нельзя инвестировать в иностранные финансовые инструменты, которые доступны в том числе через ИИС. При вложении в отдельные российские ценные бумаги у госслужащих возможен конфликт интересов. Например, если вы владеете акциями компании, которую по долгу службы должны проверять на соблюдение законов. В такой ситуации понадобится оформлять доверительное управление или продавать бумаги.

Выясните, распространяются ли запреты на вас, чтобы вкладываться только в разрешенные активы, и включите ценные бумаги в отчет об имуществе и доходах.

Можно ли иметь одновременно и ИИС, и брокерский счет? Можно. Брокерских счетов, кстати, можно открыть сколько угодно, в отличие от ИИС, который может быть только один одновременно, кроме случаев переноса ИИС из одной брокерской компании или УК в другую.

Можно ли перевести брокерский счет в ИИС? Нет, так не получится. Надо открывать именно ИИС.

На какой срок открывается ИИС? Нужно ли его закрыть через три года? Срок действия ИИС не ограничен ни законами, ни договором с брокером. Три года с даты открытия — минимальный срок существования ИИС, который нужен для получения налоговых вычетов.

Пользоваться счетом можно и по истечении трех лет, он не закроется сам. Право на вычеты тоже останется.

Что будет при выводе денег с ИИС? Чтобы вывести деньги с ИИС, надо закрыть счет. Если это случится менее чем через три года с даты открытия, вы потеряете право на налоговые вычеты по этому ИИС. Придется вернуть государству возвращенный НДФЛ и уплатить пени.

При этом некоторые брокеры позволяют получать купоны и дивиденды на внешний счет вместо ИИС, и его закрывать не придется. К этому еще вернемся.

Можно ли закрыть ИИС, открыть новый и пользоваться вычетами на новом ИИС? Можно. В законодательстве нет ограничений на это.

Застрахованы ли вложения на ИИС? Нет, это не банковский вклад. АСВ не страхует ни ИИС, ни брокерские счета. Но если брокер перестанет работать, то активы можно перевести к другому брокеру. Если УК перестанет работать, активы тоже не потеряются.

Как закрыть ИИС? Зависит от брокера. Где-то достаточно подать заявку на закрытие счета в личном кабинете на сайте брокера или в приложении, а где-то понадобится прийти в офис.

При закрытии ИИС можно продать все активы и вывести деньги, а можно перенести активы на обычный брокерский счет. Второй вариант сложнее, но может быть выгоднее с точки зрения налогов. Об этом расскажу немного позже.

Как открыть ИИС в Сбербанке?

С 2015 года в нашей стране действует новая система инвестиций. Если вы не хотите, чтобы прибыль от вложений в различные проекты облагалась НДФЛ, откройте индивидуальный инвестиционный счет (ИИС).

Сегодня мы расскажем о том, каковы особенности оформления ИИС в крупнейшем российском банке.

Что такое ИИС, и как он работает?

Такой счет вправе открыть любое физическое лицо – резидент РФ. Владелец вносит средства, которые может использовать для совершения сделок лично либо передать их в доверительное управление третьим лицам (брокерам).

Перечислим характерные особенности ИИС:

ИИС можно открыть только в рублях.

ИИС не является разработкой отечественных финансистов, это заимствованная технология. Аналогичные механизмы давно используются в развитых странах – США, Канаде, Японии, Австралии. Именуются они по-разному, но цели преследуют идентичные:

Налогообложение по ИИС

Существует 2 схемы получения льгот:

Первый вариант подойдет гражданам, у которых главный источник дохода – официальная зарплата. Компенсация выплачивается в конце каждого года в форме налогового вычета.

Для получения льготы нужно предоставить в ИФНС декларацию 3-НДФЛ.

Для подтверждения операций потребуется справка с места работы, где прописаны суммы уплаченного за предыдущий отчетный период налога. Если получаете зарплату в конверте, схема вам невыгодна.

Описанный способ недоступен для ИП, работающих по упрощенной схеме налогообложения, а также для пенсионеров и безработных граждан.

Второй вариант подходит для активных инвесторов. Схема проста: открываете ИИС → вносите деньги → пускаете их в оборот → получаете через 3 года прибыль без учета НДФЛ.

Чтобы получить льготу, потребуется представить банку справку, что за предыдущие 3 года вы не получали вычетов по первому типу.

Выбрать подходящую схему налогообложения вы можете перед открытием ИИС. Менять ее в течение срока не разрешается.

Плюсы и минусы ИИС

Самым очевидным преимуществом является то, что инвестор полностью освобождается от налогового бремени. Хотя при использовании первой схемы налогообложения НДФЛ придется заплатить, но потом его можно вернуть.

Еще один значимый плюс ИИС – защита от рисков, присутствующих в любых инвестициях. Создав личный счет, вы обезопасите себя если не от потери всей прибыли, то хотя бы ее части (которая пойдет на оплату налогов). А действуя по традиционной стратегии, к примеру, вкладываясь только в государственные и корпоративные облигации, вы сведете вероятность потерь к минимуму. Также вы защитите свои активы от инфляции.

Среди других достоинств ИИС можно выделить следующие:

Доступная сумма, прозрачность оформления, стабильный высокий доход делают ИИС привлекательным для простых граждан.

Несмотря на большое количество плюсов ИИС имеет отрицательные стороны. Один из главных минусов – длительный срок инвестирования.

Помимо этого, у ИИС есть и другие недостатки:

Прежде чем открыть ИИС, рекомендуем тщательно взвесить все плюсы и минусы этой процедуры, проконсультировавшись со специалистом.

Куда можно вложить деньги?

Обычно средства с ИИС вкладывают в акции или облигации.

Что такое акции, знают даже те, кто практически не знаком с миром финансов. Мы не будет рассказывать о том, как работают такие вложения, отметим лишь, что при грамотном подходе они принесут гораздо больше прибыли, чем другие объекты инвестирования.

Облигации схожи с депозитом. Их относят к более консервативным инструментам для капиталовложений.

По мнению многих финансистов, облигации должны присутствовать в любом финансовом портфеле.

Мы привели лишь самые распространенные финансовые инструменты, на практике их гораздо больше.

Особенности ИИС в Сбербанке

Условия ведения личного инвестиционного счета в крупнейшем отечественном банке во многом аналогичны общепринятым стандартам:

Откройте ИИС в Сбербанке и сможете сразу же распоряжаться полученным доходом.

Как открыть ИИС в Сбербанке?

Открыть ИИС в Сбербанке через интернет нельзя.

Условия открытия ИИС в Сбербанке

У каждого финансового учреждения есть свои требования к открытию ИИС. Сбербанк – не исключение. Рассмотрим ключевые моменты:

Для получения налоговых льгот не обязательно, чтобы все деньги находились в работе. Главное – открыть ИИС и пополнить его на нужную сумму.

Минимальный доход, который вы можете получить, — 13%. Их вам вернут за уплаченный ранее НДФЛ. Если разделить их на 3 года действия договора, процентная ставка будет небольшой. Но если грамотно распорядиться средствами, можно получить внушительный доход, который вам не сможет дать ни один банк в качестве депозита.

Резюме

Личный инвестиционный счет – удобный и выгодный финансовый инструмент. Открыв его, вы освободите себя от налогов и сможете получить больше прибыли, чем от обычного вклада.

У каждого банка есть свои условия открытия и ведения ИИС. Чтобы выбрать подходящее финансовое учреждение, рекомендуем обратится к специалисту и уточнить все интересующие моменты.

| Людмила Разумова Редактор Практикующий юрист с 2006 года |

Комментарии

Устроилась на работу в бюджетную организацию,в первой же платежке зарплаты у меня удержали п/н исс. я могу от этого отказаться или это обязательно.

Добрый день, Анжела!

Ваш работодатель, как налоговый агент, совершенно правомерно при выплате Вам заработной платы удержал и перечислил в бюджет налог на доходы физических лиц (бухгалтерия в расчетном листке зашифровала его как п/н исс).

Может ли госслужащий не занимающий должность руководителя открыть индивидуальный инвестиционный счет или купить пай в пифе в банке? При этом, если данная деятельность не будет приводить к конфликту интересов. Заранее, спасибо.

Госслужащие не имеют право пользоваться зарубежными инвестиционными инструментами

ETF на ММВБ, а также зарубежное накопительное страхование – спорные инструменты (для госслужащего прямого запрета на владение нет)

Владение зарубежной недвижимостью для госслужащих пока разрешено

Врачи, учителя и другие бюджетники под ограничения не попадают

У госслужащих есть возможность инвестировать за рубеж через российские фонды

Согласно данным Организации экономического сотрудничества и развития (ОЭСР) в России 17,7% работоспособного населения заняты в госучрежденях. В эту категорию попадают не только чиновники, но и все бюджетники – врачи, учителя, правоохранительные органы, военные и т.д., но это цифра не учитывает работников корпораций, принадлежащих государству.

Очевидно, что 17,7% — это довольно большая часть населения нашей страны и, как показывает практика, не все бюджетники знакомы со своими возможностями и ограничениями в области инвестиций.

Начнем с того, что ограничения в области инвестиций для госслужащих безусловно есть. Согласно закону «О государственной гражданской службе Российской Федерации» ФЗ №79 в редакции от 22.12.2014 :

«…устанавливается запрет … открывать и иметь счета (вклады), хранить наличные денежные средства и ценности в иностранных банках, расположенных за пределами территории Российской Федерации, владеть и (или) пользоваться иностранными финансовыми инструментами.»

Как видно из этой краткой выдержки, запрет распространяется на использование зарубежных инвестиционных инструментов. В эту категорию попадают банковские вклады, акции, облигации, паи фондов, производные инструменты и доверительное управление.

Под некоторым вопросом остается накопительное страхование за рубежом. Несмотря на отсутствие четкого определения, большинство экспертов считают такой вид страхования финансовым инструментом.

Другим спорным вопросом является покупка иностранных депозитарных расписок (по сути иностранных акций) на российских биржах, а также иностранных ETF (пай биржевого фонда) на ММВБ. Покупка пая ETF сейчас довольно просто осуществима через любого брокера на ММВБ. Возможно, со временем популярность этого рода инвестиций значительно возрастет благодаря умеренным издержкам и простоте. После прохождения листинга на ММВБ паи иностранного фонда являются уже российской ценной бумагой, но все же предоставляют право на долю в зарубежном фонде.

Под запрет пока не попала недвижимость, хотя запрет на владение зарубежной недвижимостью для чиновников уже много лет обсуждается в Думе, решение так и не принято.

По владению российскими ценными бумагами существует следующее ограничение:

«… если владение гражданским служащим ценными бумагами, акциями (долями участия, паями в уставных (складочных) капиталах организаций) приводит или может привести к конфликту интересов, гражданский служащий обязан передать принадлежащие ему ценные бумаги, акции (доли участия, паи в уставных (складочных) капиталах организаций) в доверительное управление…»

Это ограничение по определению касается только руководителей учреждений и госкорпораций.

Как видно, Закон о государственной службе накладывает довольно серьезные ограничения, особенно для тех, кто желает диверсифицировать свои инвестиции с помощью зарубежных активов. Стоит разобраться более подробно, кого именно касаются эти ограничения.

В ФЗ №79 фигурирует следующий список:

государственные должности Российской Федерации;

должности первого заместителя и заместителей Генерального прокурора Российской Федерации;

должности членов Совета директоров Центрального банка Российской Федерации;

государственные должности субъектов Российской Федерации;

должности федеральной государственной службы, назначение на которые и освобождение от которых осуществляются Президентом Российской Федерации, Правительством Российской Федерации или Генеральным прокурором Российской Федерации;

должности заместителей руководителей федеральных органов исполнительной власти;

должности в государственных корпорациях (компаниях), фондах и иных организациях, созданных Российской Федерацией на основании федеральных законов, назначение на которые и освобождение от которых осуществляются Президентом Российской Федерации или Правительством Российской Федерации;

должности глав городских округов, глав муниципальных районов;

должности федеральной государственной службы, должности государственной гражданской службы субъектов Российской Федерации, должности в Центральном банке Российской Федерации, государственных корпорациях (компаниях), фондах и иных организациях, созданных Российской Федерацией на основании федеральных законов, отдельные должности на основании трудового договора в организациях, создаваемых для выполнения задач, поставленных перед федеральными государственными органами, осуществление полномочий по которым предусматривает участие в подготовке решений, затрагивающих вопросы суверенитета и национальной безопасности Российской Федерации, и которые включены в перечни, установленные соответственно нормативными правовыми актами…

Все запреты относятся так же к супругам и несовершеннолетним детям должностных лиц.

Если обобщить, то под ограничения попадают все работники в органах исполнительной, законодательной и судебной власти (их принято назвать госслужащими), а также работники госкорпораций. Врачи, учителя и другие бюджетники под ограничения не попадают.

Для тех, кто является госслужащими тем не менее остается возможность инвестировать в российские ценные бумаги. Кроме того, госслужащие могут покупать паи российских инвестиционных фондов, которые инвестируют в определенные категории зарубежных активов. Сейчас на рынке существуют ПИФы, занимающиеся покупкой золота и других драгоценных металлов за рубежом, иностранных акций и облигаций, недвижимости и т.п.