Инкассирование чека что такое

Инкассо как средство расчёта между предприятиями

Предприятие постоянно участвует в расчетах с поставщиками, покупателями. Форма выдачи средств может быть самой разной. Инкассо представляет собой одну из разновидностей расчетов. В данной операции будет задействовано банковское учреждение.

Что такое инкассо?

Инкассо – это форма расчета между предприятием и поставщиками/производителями. Средства передаются через банк. В рамках операции деньги могут проходить через один или два банка. В первом случае они напрямую направляются в банк поставщика, во втором – передаются в банк производителя с последующим направлением в банк получателя. Форма расчетов отличается характерными признаками:

Инкассо актуально при уже сложившихся отношениях между предприятием и его партнером. Участники должны быть уверены друг в друге, так как данный метод передачи средств имеет определенные риски.

Преимущества и недостатки инкассо

Среди преимуществ формы расчетов можно выделить надежность сделки для получателя. Продукция находится у поставщика или производителя до тех пор, пока предприятие не проведет оплату. Среди прочих преимуществ можно отметить следующие моменты:

Однако у инкассо есть и немало минусов:

К СВЕДЕНИЮ! Инкассо не получило широкого распространения в России. Это может быть связано с общей юридической неосведомленностью и недостатками подобной формы расчетов.

Разновидности

Инкассо подразделяется на два типа:

Наиболее востребованным является документарное инкассо, так как оно удовлетворяет требованиям всех сторон. Поставщик получает вознаграждение по договору, а предприятие – сопроводительную документацию.

ВАЖНО! Получатель несет наибольшие риски. Обезопаситься от них можно при помощи банковской гарантии, а также с помощью проверки платежеспособности отправителя.

Участники инкассо

В расчетах вида инкассо принимают участие следующие стороны:

Операция может проводиться через один банк. Это удобно, если расчеты проводятся внутри страны. Инкассо может также применяться в рамках международных переводов.

Этапы расчетов по инкассо

Рассматриваемая форма расчетов подразделяется на ряд ступеней, в процессе прохождения которых нужно предпринять определенные действия. Этапов достаточно много, а потому переводы через инкассо считаются длительными. Выделим ключевые этапы операции:

Операция может быть проведена без участия сопроводительной документации. Но подобные случаи крайне редки. Обычно предприятие нуждается в документах для проведения учета. Кроме того, они являются подтверждением поставки и выполнения условий договора поставщиком.

К СВЕДЕНИЮ! Перевод средств между странами по рассмотренной схеме должен соответствовать международным правилам, касающимся работы финансовых институтов. Разработаны они были в 1936 году. Первоначальная версия претерпела значительные изменения. Последняя редакция правил проводилась в 1995 году. Перевод осуществляется в соответствии с международными стандартами. Однако возможны исключения: иные правила одного из государств или заключенный договор между сторонами, не вписывающийся в установленные стандарты.

Когда инкассо становится эффективным?

Расчеты по инкассо имеет смысл проводить при наличии следующих обстоятельств:

Итак.

Инкассо – вид переводов между сторонами, осуществляемый через банковское учреждение. С помощью подобных расчетов отправитель получает сопроводительные документы, а поставщик – деньги по договору. Если сторонами было принято решение о применении инкассо, то имеет смысл прописать данный пункт в договоре. Стопроцентные гарантии при переводах не предоставляются, а потому не рекомендуется выбирать их при взаимодействии с новым партнером. Метод расчетов подходит больше для сторон, которые давно и успешно сотрудничают друг с другом.

Инкассо

Инкассо – способ расчетов между двумя сторонами, при котором не сам поставщик, а его банк получает причитающуюся сумму или акцепт платежа с банка покупателя на основании денежных, расчетных или товарных документов.

Инкассо бывает двух видов: чистое и документарное.

Чистое инкассо – это инкассо с использованием платежных документов, таких как чеки, векселя и прочее, то есть без использования коммерческой документации (товарораспорядительных и товаросопроводительных документов).

Документарное инкассо – инкассо с обязательными коммерческими документами, подтверждающими факт поставки: счетами, страховыми свидетельствами, накладными, транспортными документами.

В международной практике документарное инкассо используется как посредническая операция банка, когда требуется передать от экспортера импортеру документы на товар против его платежа и перечислить их экспортеру.

Документарное инкассо в международной торговле представляет собой поручение экспортера банку получить от импортера сумму платежа по контракту против передачи последнему товарных документов, предусмотренных инкассовым поручением, и перечислить ее экспортеру, без каких-либо финансовых обязательств со стороны банков.

Так как расчеты по инкассо занимают определенное время, в течение которого импортер может отказаться от поставки товара или оказаться в состоянии финансовых затруднений, то такой способ менее надежен, чем расчеты с помощью аккредитива. Зачастую экспортер соглашается работать по инкассовой схеме, лишь потребовав банковскую гарантию.

Как правило, инкассо используется, в отличие от аккредитивов, в тех случаях, когда между продавцом и покупателем установлены доверительные отношения и платежеспособность не вызывает сомнения.

Расчеты с помощью инкассо регулируются Унифицированными правилами по инкассо Международной торговой палаты (публикация № 522).

Как инкассировать деньги в банк

Когда кофейня Stories проработала первый месяц, в кассе накопилось 80 000 рублей. Владелицы хранили эти деньги в коробочке в ящике стола, пока в кофейню не пришел неадекватный провокатор и не напугал бариста и гостей.

После этой истории деньги решили зачислить на расчетный счет, а чтобы не было сюрпризов по пути в банк — заказали инкассацию. Казалось, дальше всё само: приедут люди с автоматами, заберут деньги. Но на практике идея обернулась кучей бумажек и двумя холостыми выездами.

Рассказываем, как работает инкассация, чего от нее ждать и как оценить, нужна ли вам.

Что такое инкассация

Инкассация — это услуга по перевозке ценностей с охраной. Перевозить можно деньги, документы и вообще что угодно, дорогое сердцу. Обычно предприниматели заказывают перевозку денег в банк, но направление может быть любым: в банк, из банка, между подразделениями фирмы, в другую компанию или частному лицу.

По закону «О банках и банковской деятельности» (п.5 статья 5) инкассация денег, векселей, платёжных и расчётных документов относится к банковским услугам и поэтому регулируется положениями Центробанка. Это значит, что оказывать инкассаторские услуги может не кто угодно, а только организации, у которых есть на это лицензия.

Обычно, когда говорят про инкассацию, подразумевают вооруженных охранников, которые приезжают по графику на бронированной машине. На самом деле, это не единственный вариант. Есть ещё самоинкассация: зачислять деньги на расчётный счёт можно через операциониста в банке, самостоятельно через банкомат, через автоматические ящики или даже заказать доставку банкомата к вашему магазину. Про всё это расскажем отдельно, сейчас — только про традиционную выездную инкассацию, тех самых вооруженных охранников.

Как часто нужно отвозить деньги в банк

Предприниматель может сам определить, как часто перечислять деньги на расчётный счёт. В законе есть понятие «лимит остатка наличных денег» — это максимальная сумма, которая может быть в вашей кассе. Но во-первых, устанавливать её обязаны только средний и крупный бизнес, а во-вторых, определяет эту сумму сам предприниматель — так гласит Указание Центробанка. Для ИП, микро и малого бизнеса устанавливать лимит не обязательно: они могут держать в кассе столько денег, сколько хотят, и переводить их на расчётный счёт так часто, как хотят.

Плюсы и минусы инкассации

Предприниматели заказывают инкассацию, чтобы обезопасить свои деньги и тратить меньше времени. С другой стороны, тратить время всё равно нужно — оформлять и заполнять документы. Разберем плюсы и минусы, чтобы понять, стоит ли тратиться на инкассацию.

Плюсов у инкассации несколько: это безопасно, быстро и почти не нужно отвлекаться от работы.

Безопасность. Инкассаторы охраняют ваши деньги: у них автоматы и бронированная машина. Они гарантируют, что деньги доедут до банка. Когда вы везёте деньги самостоятельно, за деньги отвечаете вы. И автомата у вас нет.

Без простоев. Если вы работаете без сотрудников, приходится выбирать: или пойти в банк, или на точку. Всё время, которое вы проводите в банке, точка простаивает, а вы не зарабатываете. С инкассацией вы не тратите время на походы в банк.

Скорость зачисления. Инкассаторы не только привозят деньги в банк, но и переводят их на расчётный счёт. Иногда, если вы зачисляете деньги через операциониста в банке, что-то идёт не так, и деньги долго не приходят. У инкассаторов всё быстро. Если оформить все сопроводительные документы правильно, деньги забирают и зачисляют на счёт за 1 день.

Минус инкассации в бюрократии. Чтобы за вашими деньгами приезжала машина, вы должны подписать договор на обслуживание и каждый раз заполнять пачку сопроводительных документов. Документы нужно заполнять заранее: у инкассаторов есть график, и время на каждую точку ограничено. С документами строго: никаких примерных сумм или исправлений. Если вы ошиблись, инкассаторы не будут ждать, пока вы всё исправите. Они не примут наличные, а вам придётся писать отказ и оплачивать выезд.

Как заказать инкассацию

Подготовка к первой инкассации самая долгая: чтобы заказать машину, нужно оформить договор с инкассаторской службой, согласовать суммы и график, заполнить документы. С момента обращения в банк до момента, когда за деньгами приезжает машина, может пройти несколько недель. В следующие разы нужно заполнять только сопроводительные документы — их всего три, набор всегда одинаковый.

Шаг 1. Оставить предварительную заявку на инкассацию

Обычно оставить заявку можно через форму на сайте банка или инкассаторской службы. В некоторые банки приходится звонить.

Шаг 2. Согласовать тарифы

Иногда банк публикует тарифы на сайте, и вы заранее знаете, сколько будет стоить инкассация для бизнеса с вашими параметрами. Если в открытом доступе тарифов нет, о них придётся договариваться индивидуально.

Шаг 3. Заключить договор обслуживания и график выездов

Если деньги инкассирует ваш банк, договор будет двусторонним, если отдельная инкассаторская служба — трёхсторонним: вы, банк и инкассаторы. В договоре прописываются обязанности сторон: служба отвечает за перевозку, пересчёт и зачисление денег на расчётный счёт. Если с деньгами что-то случится, служба вернёт всю сумму предпринимателю.

Чтобы инкассаторы согласились с вами работать, вы должны гарантировать, что к точке можно свободно подъехать, а в коридорах по пути к кассе не будет толпы посторонних. Помещение с кассой должно закрываться на ключ, во время инкассации покупателей и клиентов в нем быть не может.

Как происходит инкассация

Вместе с договором вы согласовываете и подписываете график, по которому приезжает машина. Перед каждым приездом нужно заполнить сопроводительные документы.

Шаг 1. Заполнить документы на перевозку, сложить деньги в сумку и запечатать

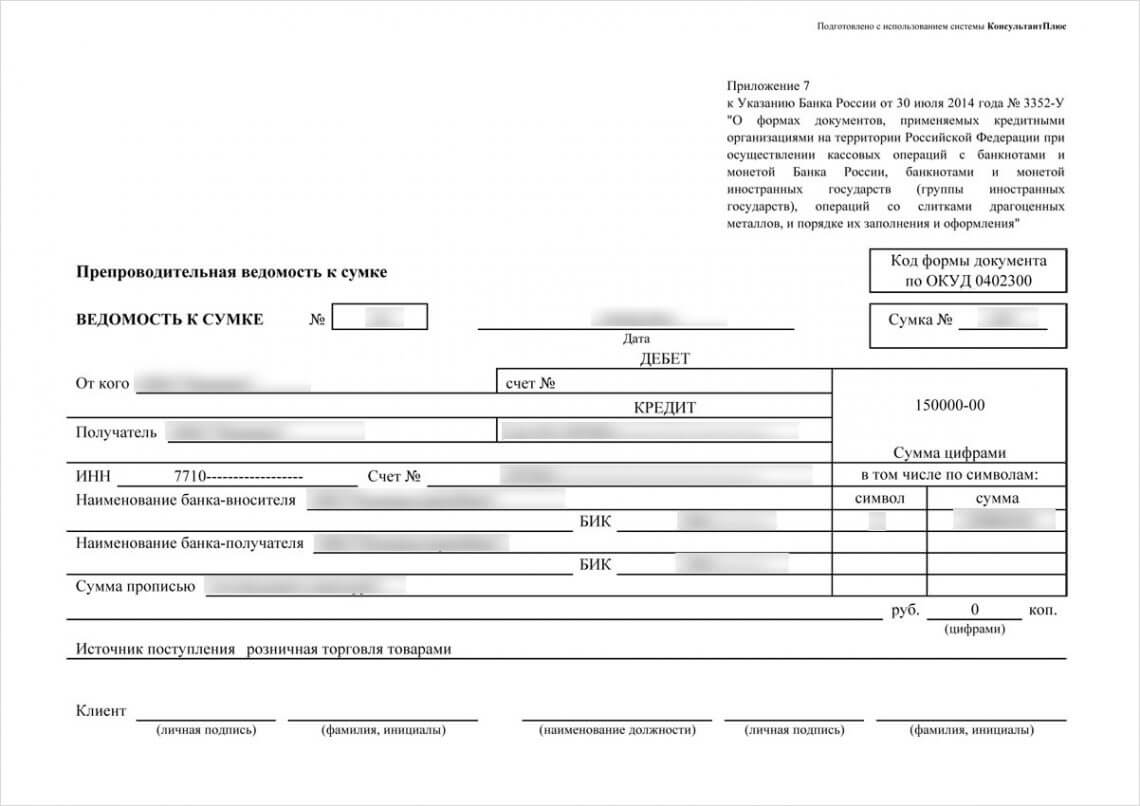

Чтобы инкассатор принял у вас деньги, вы должны заполнить «Препроводительную ведомость к сумке 0402300». Он состоит из ведомости, накладной и квитанции.

Все документы вы заполняете самостоятельно. Памятку, как заполнять, даст банк. Если вдруг нет, пользуйтесь официальными разъяснениями — они есть в Приложениях к Указанию Банка России № 3352-У.

Заполненная препроводительная ведомость к сумке. Это часть документа, сам документ в четыре раза больше. Источник: glavkniga.ru

Заполненная препроводительная ведомость к сумке. Это часть документа, сам документ в четыре раза больше. Источник: glavkniga.ru

Шаг 2. Передать деньги инкассатору

Дальше кассир складывает деньги в инкассаторскую сумку. Служба инкассации может работать с сейф-пакетами или с холщовыми инкассаторскими сумками. Когда будете подписывать договор, узнайте, с чем работает ваш банк. Пакеты обычно нужно покупать самостоятельно, холщовые сумки возят с собой инкассаторы.

Сейф-пакет — одноразовый пластиковый пакет для денег и документов. Его особенность в том, что после того как вы заклеили пакет, незаметно открыть его невозможно. Иногда пакеты выдает банк, иногда покупать их нужно самостоятельно.

Так выглядит сейф-пакет «Сбербанка». Как только пакет закрыли, открыть его без повреждений невозможно — это гарантирует, что незаметно поменять содержимое не удастся. Источник: rosbizinfo.ru

Так выглядит сейф-пакет «Сбербанка». Как только пакет закрыли, открыть его без повреждений невозможно — это гарантирует, что незаметно поменять содержимое не удастся. Источник: rosbizinfo.ru

Инкассаторская сумка — это холщовый мешок, который запечатывается специальной пломбой. Мешки бывают больших размеров — это важно, если вы хотите перевезти действительно много наличных.

Если ваш банк работает с инкассаторскими сумками, вместе с документами и графиком инкассации вам выдадут индивидуальный пломбиратор. Он выглядит как плоскогубцы, но на его пластинках выгравирован номер места инкассации. Чтобы запечатать сумку, кассир завязывает её бечёвкой, на концы накладывает свинцовую пломбу и сжимает пломбиратором.

Набор для инкассации: сумка, пломбы, бечёвка и пломбиратор. Источник: plombomir-nk.ru

Набор для инкассации: сумка, пломбы, бечёвка и пломбиратор. Источник: plombomir-nk.ru

Сложите деньги в пакет или сумку, вложите туда же ведомость и запечатайте. Накладная и квитанция должны остаться у вас на руках. Следите за тем, чтобы во всех документах сумма точно совпадала — иначе инкассаторы не примут деньги, а вы заплатите за холостой выезд.

Дальше инкассатор проверяет, что сумка цела, пломба соответствует образцу и смотрит, что все документы заполнены правильно.

Если всё в порядке, инкассатор должен поставить штамп и расписаться на квитанции. Квитанция остаётся у кассира — это доказательство, что инкассатор забрал сумку с деньгами и теперь несёт за неё ответственность.

Если что-то пошло не так, например, в документах ошибки или исправления, суммы не совпадают или пакет повреждён, инкассатор не примет деньги, а вы заплатите за отказ.

Девушкам из Stories инкассация удалась только с третьего раза: сначала не было сейф-пакета

Девушкам из Stories инкассация удалась только с третьего раза: сначала не было сейф-пакета

Что такое инкассовое поручение и кто его выставляет?

Автор: Екатерина Соловьева Бухгалтер-консультант

Что такое инкассовое поручение и кто его выставляет?

Автор: Екатерина Соловьева

Бухгалтер-консультант

Инкассовое поручение – свидетельство того, что для компании настало время расплачиваться. Причем расплачиваться во всех смыслах – с кредиторами, за ошибки бухгалтера и упущенные возможности урегулировать ситуацию раньше, сократив убытки. Подробности – в публикации.

Инкассовое поручение – что это?

Правила исполнения инкассового поручения – списания денежных средств со счетов плательщика-должника в бесспорном порядке – регулируются Гражданским и Налоговым кодексами, а также главой 7 «Положением о правилах осуществления перевода денежных средств» (утв. Банком России 19.06.2012 № 383-П, ред. от 11.10.2018).

Такое многостороннее «участие» различных нормативных актов в процедуре взыскания задолженности объясняется тем, что инкассовое поручение совместило в себе особенности банковской операции и восстановления справедливости в случае правонарушения определенной отрасли права.

Не зря в ст. 874 ГК сказано, что «порядок осуществления расчетов по инкассо регулируется законом, банковскими правилами и применяемыми в банковской практике обычаями». То есть, чтобы предъявить подобное поручение в отношении должника, кредитору необходимо соблюсти массу нюансов, что нередко становится помехой для фактического получения средств – об этом расскажем в следующих разделах.

Использовать промахи бухгалтера для опустошения счета компании в бесспорном порядке не так сложно. Возможность получателя средств предъявить распоряжение к расчетному счету плательщика должна быть предусмотрена «федеральным законом или договором между плательщиком и банком плательщика», как говорится в Положении № 383-П. Инспекторы ФНС активно используют свое право на инкассо, предусмотренное ст. 46 НК РФ, для взыскания налоговых долгов.

Бухгалтеры 1C-WiseAdvice рассчитывают и перечисляют налоги вовремя и с учетом всех негласных требований ФНС. Наш опыт и экспертный уровень оказания услуг по комплексному бухгалтерскому обслуживанию являются залогом того, что со счета организаций наших клиентов никто не снимет средства без их согласия.

Виды инкассовых документов

Выставление инкассо в банке

В пункте 7.7 ранее упомянутого Положения № 383-П говорится о том, что взыскатель средств может предъявить инкассовое поручение через свой банк, который должен перенаправить документ в банк плательщика не позднее, чем на следующий рабочий день.

Статья 875 ГК РФ предусматривает несколько вариантов исполнения поручения банком. Документы могут подлежать оплате по предъявлению или в другой указанный срок. Частичные платежи возможны, если такой порядок установлен «банковскими правилами» или «при наличии специального разрешения в инкассовом поручении». К слову, в пункте 4.4 Положения № 383-П оговаривается возможность частичного списания средств со счета должника.

Инкассовые поручения налоговых органов

Прежде чем использовать право взыскать задолженность со счетов налогоплательщика, инспекторы направляют ему требование, форма и порядок которого регламентируется приказом ФНС от 13.02.2017 № ММВ-7-8/179@. И если сроки оплаты истекли, а компания продолжает игнорировать инспекторов, налоговики принимают решение о принудительной оплате недоимки.

Все стадии этого процесса по срокам осуществления конкретных действий строго регламентированы. В то же время инспекторам нередко приходится повторно направлять инкассовые поручения – из-за того, что на счетах компаний-должников недостаточно средств. В связи с этим именно сроки предъявления требований к погашению недоимок в бесспорном порядке являются в судебной практике главным спорным моментом.

Например, в постановлении Президиума ВАС РФ от 04.02.2014 N 13114/13 по делу № А50-18748/2012 говорится, что ФНС может повторно выставлять инкассовые требования в течение года (в данном случае в связи с закрытием счета организацией, имеющей задолженность).

Данное решение поддерживается многими другими постановлениями, в том числе постановлением ФАС Волго-Вятского округа от 14.12.2011 по делу № А82-473/2011. В нем суд пояснил, что даже статье 46 НК РФ, на которую так любят ссылаться должники, «не предусмотрено правовых последствий пропуска срока направления в банк инкассового поручения». Поэтому главное для налоговиков «своевременно принять решение» о взыскании задолженности, а на предъявление поручения у них есть год.

Однако в постановлении ФАС Московского округа от 15.11.2012 по делу № А41-41798/11 высказывается противоположная точка зрения: по истечении двухмесячного срока, установленного статьей 46, «инспекция не вправе направлять инкассовые поручения в банк, в том числе и после возвращения банком инкассовых поручений при закрытии налогоплательщиком банковских счетов или при открытии налогоплательщиком новых банковских счетов».

Инкассовое требование от судебных приставов

Меры государственного принуждения по взысканию налоговых недоимок включают приостановление операций по счету, а затем привлечение службы судебных приставов.

Пункт 2. ст. 5 Федерального закона от 2 октября 2007 № 229-ФЗ «Об исполнительном производстве» закрепляет за приставами «непосредственное осуществление функций по принудительному исполнению судебных актов, актов других органов и должностных лиц». Другими словами, участие судебных приставов – крайний по степени своей неблагоприятности этап взыскания задолженностей со счетов компаний в бесспорном порядке.

Согласно ч. 2 ст. 70 Закона № 229-ФЗ при перечислении средств со счетов должника пристав не должен предоставлять в банк какие-либо расчетные документы, достаточно постановления или исполнительного документа, на основании которых производится данная процедура. Части 5 и 8 той же статьи Закона в свою очередь обязывают кредитную организацию незамедлительно исполнить требования, указанные в данных документах.

Исключением являются следующие случаи:

Оформление инкассового поручения

Порядок исполнения и оформления инкассовых поручений регламентируются статьями 874-876 Гражданского кодекса. В частности, статья 875 предусматривает возможность оставить инкассовое поручение без удовлетворения в случае отсутствия какого-либо документа или их несоответствия «внешним признакам», которые детально регулируются главой 7 Положения № 383-П.

Одно из многочисленных требований данного нормативного акта: графа «Назначение платежа» должна содержать определенные сведения.

Невыполнение взыскателями, в частности, налоговой, этого правила является причиной даже для судебных споров. И судьи решают, должен ли банк исполнять поручение ИФНС, если инспекторы некорректно заполнили графу «Назначение платежа».

Так, в постановлении ФАС Северо-Западного округа от 29.03.2011 по делу № А56-34039/2010 суд поддержал решение банка вернуть поручение налоговиков без исполнения. Причина – сотрудник ИФНС не указал в поле «Назначение платежа» сведения о решении, на основании которого производится бесспорное взыскание налога.

Чем инкассовые поручения отличаются от платежных?

Принципиальное отличие инкассового поручения от платежного заключается в том, что в первом случае инициатива списания средств со счета исходит от получателя, а не от плательщика. И происходит без согласия последнего. По платежному поручению списание денежных средств происходит по согласию клиента.

Из этого следуют другие формальные отличия инкассо от платежки, например:

Инкассовое поручение – лишь одно из последствий несоблюдения законодательных и «выявленных опытным путем» требований ФНС по исчислению и уплате налогов. В зависимости от суммы недоимки ответственность за налоговое правонарушение для компании и ее руководителя может из административной перейти в уголовную. У клиентов 1C-WiseAdvice не бывает подобных проблем, а налоговая нагрузка на их бизнес оптимальная для его специфики и структуры компании.

Раздел II. Оформление операций по приему валюты и платежных документов на инкассо

91. Работник банка, установив возможность приема валюты или платежных документов на инкассо, предлагает клиенту заполнить заявление ф. N 382 в двух экземплярах.

92. При приеме на инкассо дорожных чеков работник банка предлагает клиенту проставить подпись в своем присутствии в специально отведенном на чеке месте и проверяет идентичность этой подписи с образцом подписи, имеющейся на чеке. В случае, если идентичность этих подписей не будет установлена, дорожные чеки на инкассо не принимаются.

93. В подтверждение принятых на инкассо ценностей клиенту выдается квитанция 0402004. Операции по приему на инкассо наличной иностранной валюты и платежных документов контролируются главным бухгалтером в установленном порядке.

Информация об изменениях:

Инструкцией Внешэкономбанка СССР от 31 марта 1989 г. N 7 в пункт 94 настоящей инструкции внесены изменения

94. Принятые на инкассо ценности приходуются в установленном порядке на счет 9960 «Разные ценности и документы».

Сумма отосланных ценностей списывается со счета N 9960 и приходуется на внебалансовом счете N 9961 «Разные ценности и документы, отосланные и выданные под счет».

Оставшиеся экземпляры заявлений ф.N 382 и описей вместе с расходным внебалансовым ордером по счету N 9960 помещаются в документы по валютным операциям.

95. По получении от Внешторгбанка СССР кредитового авизо на сумму реализованных ценностей учреждение Госбанка производит выплату эквивалента этой суммы в рублях (наличными рублями или зачислением во вклад в сберегательной кассе или в учреждении Госбанка). Квитанция 0402004 должна быть получена обратно от клиента и помещена в документы по валютным операциям. Выплата суммы по инкассированным именным чекам банков капиталистических стран и личным чекам, выставленным на эти банки, производится также с учетом положений главы YII о взимании государственной пошлины и о зачислении сумм на счета советских организаций.

Информация об изменениях:

Инструкцией Внешэкономбанка СССР от 31 марта 1989 г. N 7 в пункт 96 настоящей инструкции внесены изменения

96. Принятые на инкассо и нереализованные ценности пересылаются Внешторгбанком СССР учреждению Госбанка. Поступившие ценности учитываются на счете N 9960 в условной оценке по 1 рублю за лист.

Клиенту посылается извещение с просьбой явиться за получением сданных на инкассо ценностей или сообщить учреждению Госбанка свое согласие на их уничтожение.

Нереализованные ценности выдаются клиенту по расходному внебалансовому ордеру. Квитанция 0402004 должна быть получена обратно от клиента.

97. При приеме на инкассо именных чеков (чеков банков социалистических стран и других стран, личных чеков, выписанных платежом на иностранный банк) работник банка должен удостовериться в тождестве предъявителя чека с лицом, в пользу которого выписан чек, по паспорту, после чего предложить клиенту проставить на обороте чека передаточную надпись (индоссамент).

Передаточная надпись может быть бланковой или полной. Бланковая передаточная надпись состоит из одной подписи лица, в пользу которого выписан чек, например, подпись «П.Петров». Полная передаточная надпись:

Если чек выписан на иностранном языке, рекомендуется, чтобы и передаточная надпись была совершена на том же языке. Например, если чек выписан на английском языке, бланковая передаточная надпись совершается по форме: «P.Petrov», а полная передаточная надпись: «Pay to the order State Bank of the USSR. office P.Petrov».

Ниже этой передаточной надписи проставляется передаточная надпись банка в порядке, предусмотренном п.87, для инкассирования дорожных чеков. Во всех остальных случаях, когда имеются сомнения в тождестве предъявителя чека с лицом, указанным в чеке в качестве получателя, а также в случае неточного обозначения получателя в чеке (например, «Платите семье Петрова»), чек не может быть принят на инкассо.

98. Чеки, предъявленные банку лицом, не являющимся действительным владельцем чека, могут быть приняты на инкассо только в следующих случаях:

а) по доверенности владельца чека;

б) чек, выписанный в пользу малолетнего или недееспособного лица;

в) при невозможности владельца чека совершать передаточную надпись на чеке по неграмотности, болезни или вследствие физических недостатков.

99. При приеме на инкассо чека по доверенности владельца чека работник банка должен проверить правильность оформления и надлежащее составление текста доверенности (доверенность должна быть заверена нотариусом или, где нет государственной нотариальной конторы, исполкомом городского, поселкового, сельского Совета народных депутатов или в другом указанном в п.106 настоящей инструкции порядке и содержать полномочие доверенного лица на совершение всех действий, необходимых для инкассирования чека через банк от имени владельца чека), а также удостовериться в том, что доверенность не утратила силы.

Далее, работнику банка следует удостовериться в тождестве предъявителя чека с лицом, указанным в доверенности в качестве доверенного лица, и предложить ему проставить передаточную надпись на обороте чека по следующей форме:

Если предъявленный доверенным лицом чек уже имеет передаточную надпись владельца чека, работник банка должен удостовериться в тождественности подписи владельца как на чеке, так и на доверенности. При сомнении в тождественности указанных подписей такой чек не может быть принят на инкассо от доверенного лица. В этом случае чек может быть принят от самого владельца или, если это не противоречит содержанию доверенности, от доверенного лица, которому следует предложить зачеркнуть имеющуюся на оборотной стороне чека передаточную надпись, и проставить свою передаточную надпись «по доверенности» по указанной выше форме.

Если владелец чека желает поручить доверенному лицу также и распорядиться инкассовой суммой (получить рубли, перечислить на счет В/О «Внешпосылторг» или зачислить на текущий счет в иностранной валюте), указание об этом может быть включено в упомянутую выше доверенность на инкассирование чека. Следует при этом иметь в виду, что доверенное лицо может совершать все вышеуказанные действия не для себя лично, а лишь в интересах доверителя, поэтому банк может на основании доверенности выплатить доверенному лицу сумму чека в рублях, но перечисление на счет В/О «Внешпосылторг» или зачисление во вклад, или на текущий счет в иностранной валюте может быть произведено только на имя самого владельца чека. При выполнении этих операций следует руководствоваться также положениями главы YII. Для распоряжения текущим счетом необходимо оформление отдельной доверенности.

100. Чек, выписанный в пользу малолетнего или недееспособного лица, может быть сдан банку на инкассо законными представителями (родителями, опекунами, попечителями)

при представлении в банк соответствующих документов (свидетельства о рождении, записи в паспорте, документа об усыновлении, опеке или попечительстве).

Работник банка, проверив представленные документы и удостоверившись в личности предъявителя чека по паспорту, предлагает ему проставить на обороте чека передаточную надпись по форме:

101. При приеме на инкассо чека, владелец которого не может совершить передаточную надпись на чеке по неграмотности, болезни или вследствие физических недостатков, передаточная надпись совершается доверенным лицом по доверенности, удостоверенной государственным нотариусом или, где нет государственной нотариальной конторы, исполкомом городского, поселкового, сельского Совета народных депутатов, или в другом указанном в п.106 порядке.

Указанная доверенность может быть оформлена в банке в присутствии владельца чека, доверенного лица и работника банка. Подпись лица, подписавшего доверенность за владельца чека (это может быть подпись самого доверенного лица или другого лица, указанного владельцем чека, кроме работника банка), должна быть заверена работником банка, который, проверив личность владельца чека и лица, подписавшего доверенность за него, по паспорту, проставляет на доверенности данные этих документов.

В случае смерти получателя по именному чеку или владельца дорожного чека и при наличии требований на сумму чека со стороны других лиц (наследников, членов семьи и пр.) чек на инкассо не принимается. Клиентам следует рекомендовать обращаться в коллектив адвокатов «Инюрколлегия» (103009, г.Москва, К-9, ул.Горького,5) или во Внешторгбанк СССР до выяснения возможности и условий реализации таких чеков.

Доверенности помещаются в документы дня по валютным операциям. О предъявленных документах, удостоверяющих право лиц как законных представителей получателя по чеку, и иных документах работник банка делает отметку на первом экземпляре заявления ф.N382 и заверяет ее своей подписью.

102. При приеме на инкассо от гражданина СССР именного чека, который, по заявлению получателя носит, пенсионный или алиментный характер, работник банка предлагает получателю заполнить заявление-справку по форме приложения N 10. В заявлении ф.N 382 получатель должен дополнительно указать, что одновременно с этим он обращается с просьбой к Инюрколлегии подтвердить Внешторгбанку СССР и учреждению банка по месту жительства пенсионный или алиментный характер суммы.

При наличии в учреждении Госбанка второго экземпляра заявления-справки по форме приложения N 10 с удостоверением Инюрколлегии заявленного характера суммы гражданину СССР предлагается заполнить заявление ф. N 382 в двух экземплярах и дополнительно указать в нем характер суммы (пенсия, алименты и т.п.) и номер дела Инюрколлегии. Заявление заверяется главным бухгалтером учреждения Госбанка.

В сопроводительной описи Внешторгбанку СССР (ф. N 390) учреждение банка делает отметку соответственно либо о пересылке заявления-справки по форме приложения N 10, либо о характере суммы чека и номере дела Инюрколлегии.

Суммы, полученные Внешторгбанком по таким чекам, в зависимости от поручения владельца чека перечисляются на счет в В/О «Внешпосылторг» либо откредитовываются учреждению Государственного банка СССР.

Откройте актуальную версию документа прямо сейчас или получите полный доступ к системе ГАРАНТ на 3 дня бесплатно!

Если вы являетесь пользователем интернет-версии системы ГАРАНТ, вы можете открыть этот документ прямо сейчас или запросить по Горячей линии в системе.