Инвестиции для начинающих с чего начать как заработать на акциях

Новичку: 4 правила успешного инвестирования

Как составить портфель ценных бумаг, чтобы не прогореть

Говорят, до 95% новичков теряют деньги в течение первого года на фондовой бирже.

Это вполне может быть правдой, особенно если человек совершает импульсивные сделки и торгует с кредитным плечом. Долгосрочному инвестору не стоит переживать по этому поводу, если он соблюдает четыре правила:

Что означают эти правила и как их придерживаться, я и расскажу в этой статье.

Инвестиции начинаются с цели, которую ставит перед собой инвестор; горизонта, то есть срока вложений, и допустимого уровня риска. От этого будут зависеть все дальнейшие действия.

Предположим, вы хотите инвестировать какую-то сумму, но знаете, что через пять лет она вам точно понадобится. В таком случае лучше выбирать более консервативный подход и делать ставку на низковолатильные инструменты, например государственные облигации: с ними меньше риска потерять деньги.

Волатильность — то, как изменяется доходность актива. Например, акции более «капризны» и их котировки могут изменяться на несколько процентных пунктов в день. А облигации не испытывают таких сильных перепадов цены, поэтому они считаются менее рисковым активом. Именно волатильность и служит мерой риска на фондовом рынке. Если в вашем портфеле преобладают акции, то ваш портфель более рисковый, но и потенциально более доходный, чем портфель из облигаций. Любая инвестиционная стратегия должна учитывать этот момент.

Здесь все зависит от терпимости инвестора к риску: какие просадки портфеля для вас допустимы, чтобы не испытывать стресс и не совершать импульсивных поступков? Если снижение портфеля на 20—30% заставляет человека в панике распродавать активы, то он вряд ли достигнет своей цели.

Другие ограничения. На инвестиционную стратегию могут влиять и другие факторы: налогообложение того или иного актива, юридические ограничения, например для госслужащих и военнослужащих в РФ, а также этические соображения — например, если инвестор принципиально не хочет инвестировать в табачные или каннабисные компании.

Минусы отсутствия финансового плана. Без плана инвесторы часто строят свои портфели снизу вверх, то есть покупают точечно понравившиеся бумаги, не видя, как портфель работает в целом.

Согласно современной теории портфеля, общую доходность и риск во многом определяют не показатели отдельных активов, а степень корреляции, то есть взаимосвязи между ними. И может оказаться так, что даже качественные по отдельности активы не будут соответствовать потребностям инвестора.

О том, какие существуют секторы и как они проявляют себя в разных фазах делового цикла, я писал в статье про секторальное деление экономики.

Если не придерживаться стратегии, инвестор будет больше подвержен принятию эмоциональных решений. Так, многие инвесторы покупают активы, которые уже выросли в цене, и сокращают позицию во время падения котировок, хотя это самое удачное время для покупок. Подобное неэффективное поведение, в частности, образует на рынке так называемый фактор моментума: актив, растущий в последние месяцы, в среднесрочной перспективе, скорее всего, тоже продолжит рост.

Фокус на моментум-фактор — MSCIPDF, 3,15 МБ

Этот паттерн «покупай дорого, продавай дешево» диктуется эмоциональной реакцией инвесторов — страхом или жадностью. Вот как он отражен на графике объемов инвестиций в американские взаимные фонды.

Акции на фондовом рынке: ликбез для начинающих

Неопытным трейдерам кажется, что торговля на фондовом рынке — мудреная наука, доступная только избранным. Но на самом деле разобраться в ней проще, чем кажется. Всё, что нужно — запастись деньгами (на первых порах достаточно и небольшой суммы) и потратить некоторое количество времени на самообразование. Причем самое основное о том, как торговать акциями, вы узнаете уже сегодня — из этой статьи.

Торговля акциями: с чего начать

Если хотите стать успешным трейдером, не бросайтесь в омут с головой. Ваша задача — последовательно пройти семь важных ступеней:

1. Получить базовые знания из достоверных источников. Для начала необходимо познакомиться с принципами работы фондовых бирж и основами технического анализа, а затем — непосредственно на сайтах торговых площадок изучить котировки и другие характеристики финансовых инструментов.

2. Выбрать рынок для работы: российский или зарубежный. Среди иностранных рынков наиболее перспективным считается американский.

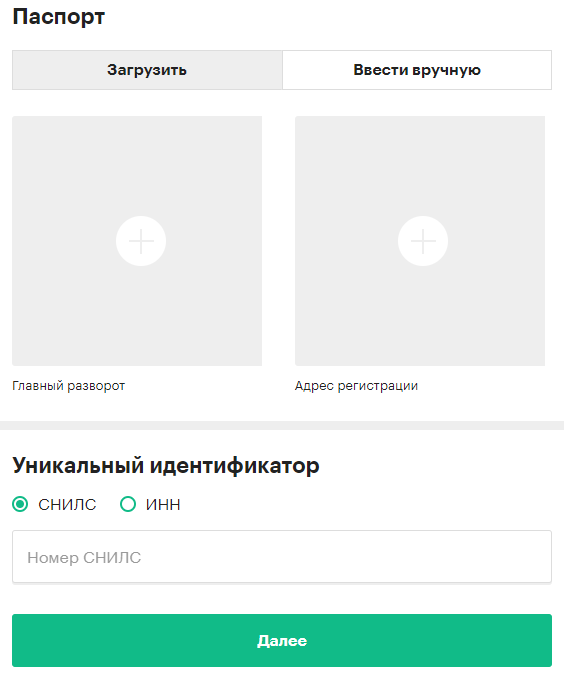

3. Выбрать брокера и открыть счет. Без посредника не обойтись — физические лица не имеют прямого доступа к биржам. Заключить договор с брокером можно двумя путями: лично в офисе компании или дистанционно — через портал Госуслуг. Сразу после заключения договора на имя будущего инвестора будет открыт брокерский счет.

4. Установить на компьютер торговый терминал. Чтобы научиться торговать акциями, нужно специальное программное обеспечение. Выбор торгового терминала, как правило, зависит от выбора брокера — каждый из них предлагает свой вариант программы. Можно обойтись и без терминала (ниже расскажем, как), но большинство трейдеров предпочитают торговать именно таким способом.

5. Выполнить пробную торговую операцию. Например, сайт Московской биржи предлагает начинающим инвесторам подключиться к тестовому серверу торгов и заключить свою первую сделку в пробном режиме.

6. Выбрать объект для вложений. Инвестировать следует в ценные бумаги тех компаний, риск банкротства которых минимален.

7. Купить акции. Чтобы приступить к работе, необходимо внести на брокерский счет необходимую сумму — через кассу банка или онлайн-сервисы. После того как деньги поступят на счет, можно приступать к торговле.

Перед вами — общий план действий. Теперь поговорим подробнее о наиболее важных пунктах.

Как получить базовые знания?

Черпать информацию можно буквально отовсюду: из книг, специализированных форумов, семинаров, видеоуроков и статей. А лучше всего — совмещать все вышеперечисленное.

Главный совет для чайников, желающих постичь секреты торговли акциями, — освоить основы технического анализа. Это — база, без которой не обойтись. Тот, кто владеет техническим анализом, допускает намного меньше ошибок в процессе работы.

Существует множество полезных книг об основах биржевой торговли. Например, авторства А. Элдера, У. Дж. О«Нила, Л. Гоха. Ну и наконец, самый простой способ научиться торговле акциями — смотреть видеоуроки для начинающих, в которых простым и понятным языком освещены все интересующие новичков вопросы.

Выбор объекта для вложений

Как трейдеры решают, в какие акции инвестировать? Проводят технический или фундаментальный анализ фондового рынка. Оба эти подхода имеют одну и ту же цель, которая заключается в получении прибыли. Но тем не менее, между техническим и фундаментальным анализом есть существенные отличия.

Трейдеры, использующие в работе методы технического анализа, изучают графики движения рыночной цены, ищут закономерности и на их основании определяют момент покупки или продажи акций. При этом им всё равно, куда движется рынок: заработать можно как на подъеме, так и на падении цены.

Фундаментальный анализ работает по-другому. Трейдерам, которые его используют, не нужны графики. Их основная цель — найти динамично развивающуюся компанию с достаточной финансовой устойчивостью. Желательно также, чтобы акции были недооценены рынком, то есть их рыночная стоимость была ниже реальной. Инвесторы, использующие фундаментальный анализ, рассчитывают на долгосрочную прибыль (минимум 5 лет). Поэтому они тщательно изучают саму компанию: ее нишу в отрасли, финансовую устойчивость, перспективы развития и так далее.

Как выбрать биржу?

Акции продаются и покупаются на фондовых биржах. Те, в свою очередь, представляют собой торговые площадки, основная деятельность которых — обеспечение оптимальных условий обращения ценных бумаг, определение их рыночной стоимости и поддержание высокого профессионализма участников рынка.

Всего в мире существует около 200 бирж, но наиболее крупных — всего несколько десятков. В их числе — Московская и Санкт-Петербургская биржи. Основное различие между ними — в том, что на Московской бирже обращаются российские акции, а на Санкт-Петербургской — американские.

Торговать акциями на обеих биржах можно с одного брокерского счета. Как результат — управлять портфелем, проводить диверсификацию и переводить деньги с биржи на биржу становится намного проще.

Способы совершения сделок

Как купить акции на бирже? Есть три основных способа:

Как и где следить за курсом акций?

Котировки российских акций представлены на сайте Московской биржи. Правда, изменение их цен отображается с небольшой задержкой в четверть часа. Но для долгосрочных инвесторов это не критично. А те, кто совершают множество сделок в день, следят за котировками через торговый терминал.

Боитесь сами или нет времени учиться?

Из этой ситуации тоже есть выход. Специально для тех, кто хочет инвестировать, но боится делать это самостоятельно, существует услуга доверительного управления. Ее суть в том, что выбором и реализацией торговой стратегии занимается не сам инвестор, а специализированная компания, действующая от его имени и в его интересах.

Все, что требуется в этом случае от частного лица — заключить договор с управляющей компанией и внести определенную сумму денег на брокерский счет. Компания, в свою очередь, будет регулярно предоставлять отчеты, с помощью которых инвестор сможет следить за состоянием своих активов. Стоимость услуги доверительного управления — оговоренный процент от прибыли по акциям.

Гайд для начинающих: как торговать с «РБК Инвестициями»

На последнем этапе регистрации вы сможете ознакомиться с условиями обслуживания и соглашениями. После этого наш партнер — банк ВТБ — примет заявку и рассмотрит ее в период от нескольких минут до четырех рабочих часов. В течение часа после регистрации на указанный вами номер придет пароль для входа в личный кабинет «РБК Инвестиций».

Что делать после открытия счета?

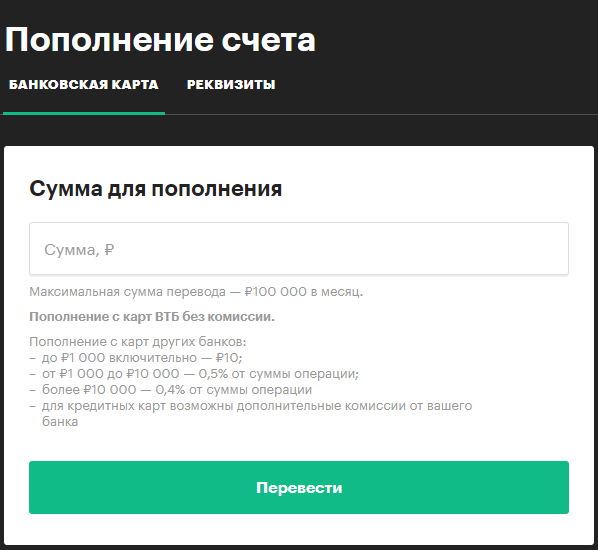

Первым делом вам будет предложено пополнить счет. Это можно сделать при помощи пластиковой карты или банковским переводом по реквизитам.

Как правило, зачисление денег на брокерский счет с карты ВТБ происходит моментально. При переводе с карт других банков может потребоваться время — обычно в таких случаях зачисление проводится в течение часа. Как только средства пришли на ваш счет, можно начинать торговать.

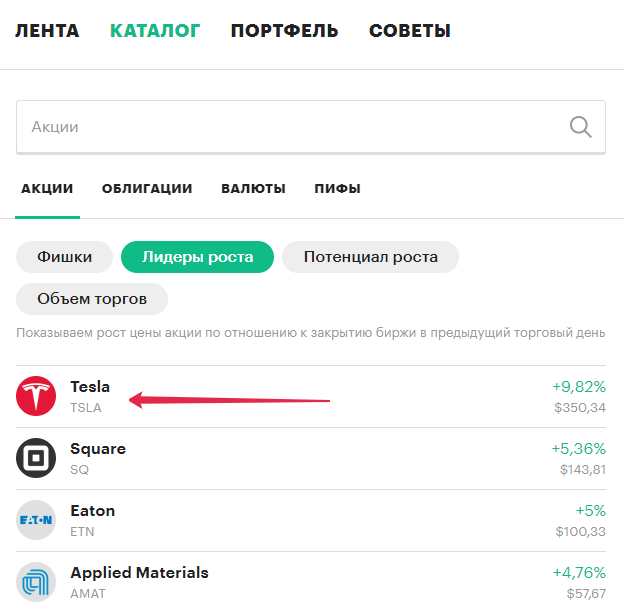

Во-вторых, тикеры есть во всех новостях, инвестидеях и других материалах, которые публикуются в ленте новостей «РБК Инвестиций».

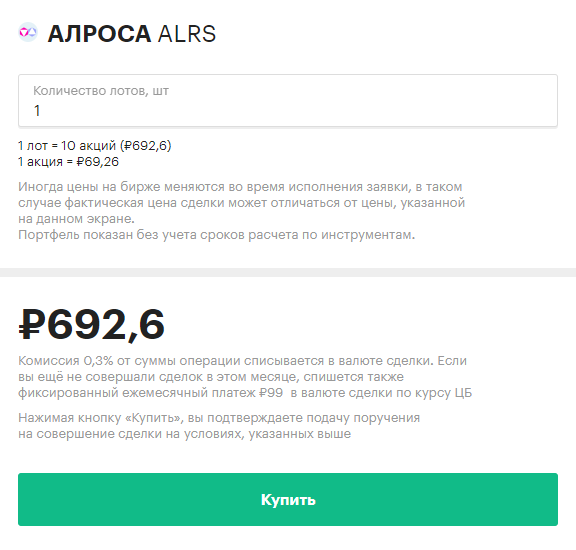

При покупке акций нельзя купить одну бумагу, а только лот. В одном лоте — десять акций компании. Например, если вы решили купить акции алмазодобывающей компании АЛРОСА, то минимальная покупка обойдется в ₽692,6 по состоянию на 9 сентября 2020 года — в этот день одна акция АЛРОСА стоила ₽69,2.

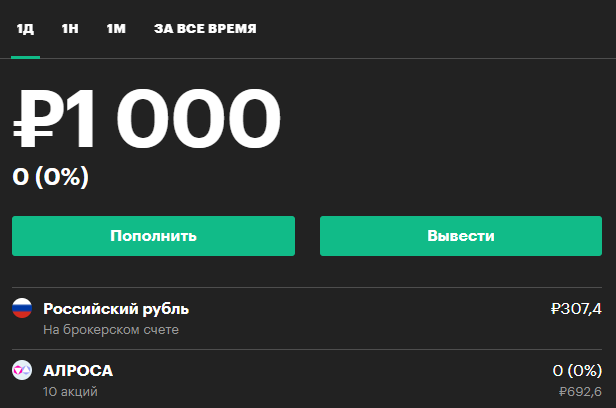

После того как вы кликнете на «Купить», вам придет СМС с кодом подтверждения операции. Когда код введен, бумаги появятся в вашем портфеле. В верхней его части указана сумма внесенных на счет средств, ниже — денежный и процентный доход или убыток капитала, еще ниже — список акций, которые вы купили, и доходность каждой.

Я хочу купить не акции, а валюту. Так можно?

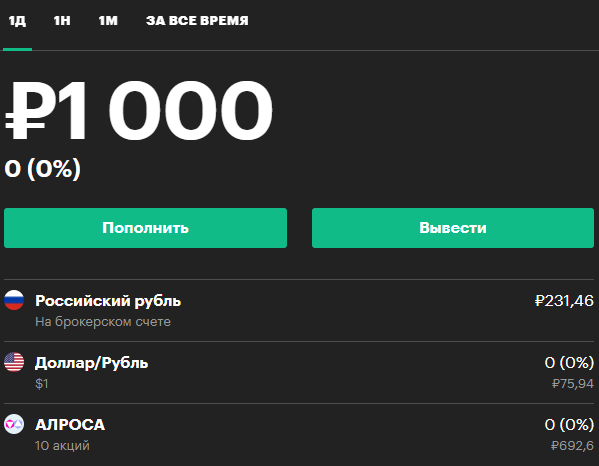

Аналогичным образом можно торговать валютой. В каталоге «РБК Инвестиций» доступны американский доллар, евро, китайский юань, швейцарский франк и британский фунт. Все эти валюты рассчитываются относительно рубля. Вы также можете играть на разнице курсов в паре доллар/евро.

Валюта не продается по принципу лотов. Можно, например, купить всего один доллар. Зачем покупать валюту на бирже? Потому что здесь самый выгодный курс. Если покупать валюту через обменный пункт, то в ваш платеж будут заложены различные расходы банка — от биржевой комиссии до аренды помещения.

После завершения сделки с валютой покупка появится в вашем портфеле — точно так же, как купленные акции.

Продать актив можно так же, как и купить — в один клик. Нажимаете в своем портфеле на тикер акции или купленной валюты, указываете количество и подтверждаете сделку с помощью кода СМС. Разница отразится в вашем портфеле в виде прибыли или убытка в графе «На брокерском счете».

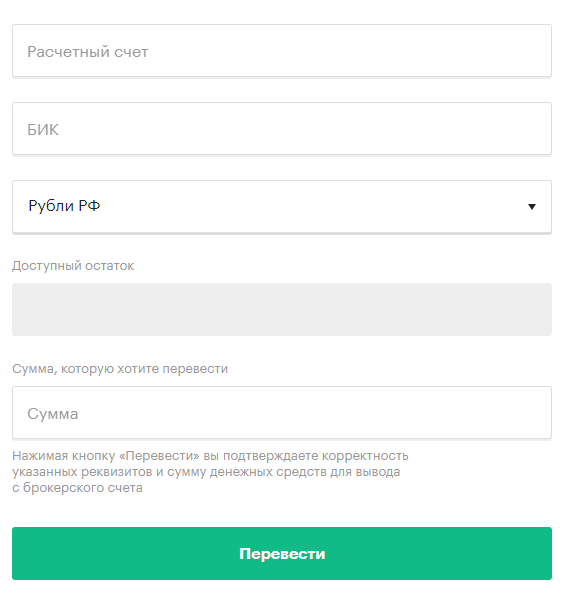

У меня получилось заработать на торгах. Как вывести деньги?

Вывести деньги с «РБК Инвестиций» на счет в банке можно в любой момент. Для этого на странице вашего портфеля есть кнопка «Вывести». Для вывода денег необходимо указать расчетный счет, БИК и сумму. Обычно перевод осуществляется в течение часа, иногда занимает более длительное время.

Что еще полезного есть у «РБК Инвестиций»

Кликнув на тикер, вы «провалитесь» на страничку компании. Здесь много полезной информации.

Первое — график динамики котировок. Тут вы можете оценить, как менялась стоимость бумаги в течение заданного времени.

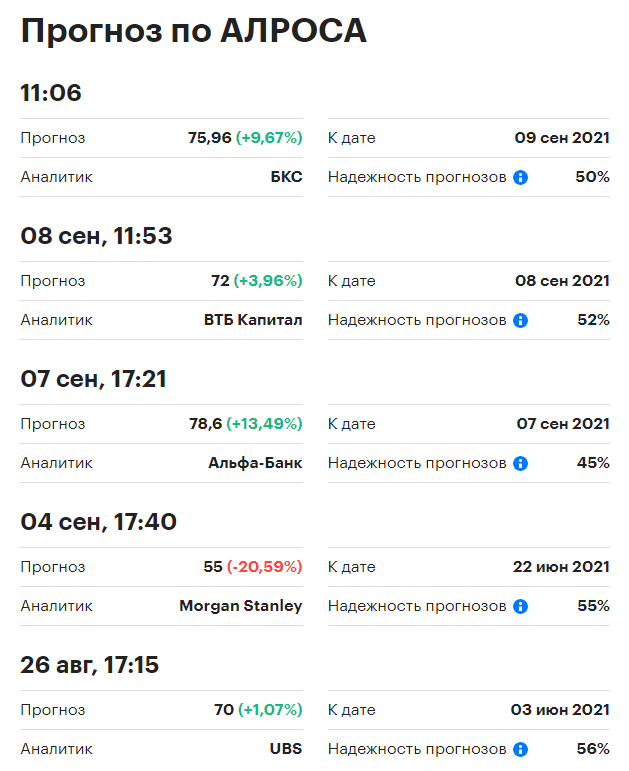

Ниже графика — прогнозы по акциями от ведущих аналитиков. Ежедневно мы заносим в базу прогнозы от брокеров, инвестиционных фирм и банков.

На основании некоторых прогнозов мы делаем специальные материалы — инвестидеи, которые публикуются в ленте «РБК Инвестиций». В инвестидеях мы рассказываем, какие аргументы приводят аналитики, давая прогноз по той или иной компании. Нужно всегда учитывать, что такие прогнозы — это всегда мнения отдельных экспертов, а на акции компании в долгосрочной перспективе могут повлиять десятки разных факторов.

Ниже прогнозов — короткая сводка по дивидендам, которые платит компания.

Кроме ленты новостей, каталога акций и инвестиционного портфеля, у «РБК Инвестиций» есть четвертый раздел с советами. Там можно найти полезные инструкции. Есть базовые — о том, как посчитать доходность облигации, как выбрать акцию для инвестиций или что такое биржевой индекс; есть «объяснялки» по специфическим темам — как принять участие в IPO, как распознавать манипуляции на рынке или что делать в случае делистинга компании.

У меня все равно остались вопросы. Кого спрашивать?

На все вопросы ответит служба поддержки ВТБ по телефону +7 (800) 333-24-24 или по почте broker@vtb.ru

Что в итоге мне дадут «РБК Инвестиции»

Инвестиции для начинающих с чего начать как заработать на акциях

Определить прибыльную акцию не так сложно. В открытом доступе есть котировки акций различных компаний, причём большинство из них доступны в ретроспективе: вы можете посмотреть на колебания курса за период в месяц, год, а иногда даже в три года или за весь период существования акций эмитента. Это полезная информация, она даст первичное представление о тех активах, которые вы собираетесь приобрести.

Однако очень неудобно ходить по различным сайтам, определять, насколько актуальна информация, потом переходить на страницы эмитентов и искать их новости. Весь этот процесс отнимает огромное количество времени!

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.

Как вложить деньги в акции: советы экспертов фондового рынка

Просто и доступно о вложениях в акции: как формируется доход, на что обратить внимание при выборе и какой стратегии инвестирования придерживаться.

Принято считать, что акции являются инвестиционным инструментом с высокой доходностью. Однако нельзя забывать и о рисках, которые они несут. Стоимость акций зависит от множества факторов, а выбор подходящего момента для покупки или продажи зачастую оказывается нетривиальной задачей. В этой статье мы рассмотрим, в чём заключается суть акций, как инвестор может на них заработать, а также на что надо обращать внимание при отборе бумаг в портфель.

Зачем нужны акции?

Акции — это ценные бумаги, которые дают их владельцу право на долю в бизнесе. Соответственно, покупка акций равносильна приобретению небольшой части компании. В обмен на свои вложения инвестор получает возможность принять участие как в росте бизнеса, так и в распределении его прибыли. При этом, если сравнивать с облигациями, большинство акций не гарантируют фиксированного дохода, а их реальная цена может очень сильно отличаться от номинальной. Именно поэтому акции принято относить к рискованным инструментам инвестирования.

Трудно предугадать, каким будет курс акций в долгосрочной перспективе, успешно ли будет работать компания в текущем году и будет ли она направлять прибыль на выплату дивидендов.

Как можно заработать на акциях?

Есть два основных способа, как получить доход от вложений в акции:

Нельзя забывать, что акции являются рискованным инструментом и могут принести инвесторам не только существенных доход, но и серьезные потери, вплоть до полной утраты вложений.

Сколько можно заработать на акциях?

Теоретически, доход от акций ничем не ограничен, но и сопутствующие риски прямо пропорциональны возможной прибыли. Весь заработок может мгновенно испариться из-за неудачного годового отчета или простой волатильности. Во многом, стабильный доход от акций зависит от стратегии поведения на фондовом рынке и горизонта инвестирования.

Главное подходить к процессу инвестирования обдуманно. Для этого начинающим инвесторам необходимы минимальные знания и навыки. Кроме этого, мы рекомендуем заручиться поддержкой надежного брокера и начинать свой путь в мир инвестиций с вложений в акции стабильных компаний.

В какие акции вложиться?

Акции, как класс активов, можно разделить на обыкновенные и привилегированные. Обыкновенные акции дают инвестору возможность поучаствовать не только в финансовом успехе бизнеса, но и в управлении, так как обладают правом голоса на собраниях акционеров. А вот привилегированные, наоборот, специально созданы исключительно для получения дивидендов и даже обладают в этом вопросе приоритетом перед обыкновенными бумагами. Надо отметить, что у некоторых компаний на бирже обращаются сразу два типа акций.

При выборе акций ориентируйтесь на:

Перед покупкой лучше всего заблаговременно изучить фондовый рынок, прочесть экономические новости. Доходы от акций могут в разы превысить доходность ОФЗ и банковского вклада.

Важно! Если вы хотите вложиться стабильные бумаги с высокой ликвидностью, тогда приобретайте акции голубых фишек. Хотите получать более высокий доход? Вкладывайте деньги в молодые, но перспективные компании. Помните, в таком случае и риск потери вложенных средств будет крайне высоким.

Как выбрать брокера?

Покупка акций на бирже не может совершиться без брокеров. Как же выбрать брокера?

Обращайте внимание на следующие характеристики посредника:

Между инвестором и брокером заключается договор на обслуживание. Для совершения купли-продажи вы даете поручение брокеру провести ту или иную сделку.

Открываем ИИС

Индивидуальный инвестиционный счет — это счет, который дает возможность не только торговать на бирже, но и получать льготы. Вы можете приобретать валюту, акции, облигации, паевые фонды и другие инструменты, однако основное отличие ИИС от обычного брокерского счета заключается в том, что инвестор может воспользоваться специальными налоговыми вычетами от государства.

Вычеты бывают двух типов. Тип «А» предполагает налоговый вычет, который можно запросить у налоговой ежегодно. Тип «Б» не предполагает налоговых вычетов, но при выборе такого типа ИИС ваши операции на бирже будут освобождены от НДФЛ. Инвестор может сам выбрать подходящий ему тип счета, ведь все варианты вычетов имеют свои плюсы и минусы.

Как начать инвестировать?

Руководство к действию:

Как вложиться в акции: самые популярные стратегии

Существуют определенные методы поведения на фондовом рынке, которые в перспективе позволяют. Их называют стратегиями.

Варианты самых популярных стратегий:

Советы начинающим инвесторам

Универсальные рекомендации, которые помогут упростить инвестиционную жизнь: