Как исправить отчет в статистику за 2020 год

Статистическая отчетность: формы, уточненки, нулевки и штрафы

Многие бухгалтеры скептически относятся к обязанности отчитываться перед Росстатом. А зря. Ведь КоАП РФ устанавливает штраф за нарушение сроков подачи статформ вплоть до 150 тыс. рублей. Как узнать, какую отчетность необходимо подавать в статистику? Как ее уточнить в случае необходимости? Как избежать санкций? Ответы на эти и другие вопросы вы узнаете из нашей статьи.

Отчетность в статистику должны подавать все организации

Руководитель юрлица назначает должностных лиц, уполномоченных предоставлять статинформацию от имени компании.

Статотчетность можно представлять:

Субъекты малого предпринимательства должны сдавать отчеты в статистику раз в пять лет. Такое правило установлено Федеральным законом от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации». Последний раз они отчитывались за 2015 год в 2016 году. В следующий раз надо будет отчитаться за 2020 год в 2021 году.

Как узнать, какие формы статучета нужно сдавать

Кроме того, Росстат уточнил, что сведения, которые представлены на сервисе ведомства, обновляются ежемесячно. Значит, проверять информацию раз в месяц будет достаточно.

Онлайн-сервис Росстата, при помощи которого можно узнать, какие формы статотчетности нужно сдавать вашей компании, располагается по адресу: https://websbor.gks.ru/online/#!/gs/statistic-codes.

Но проблема в том, что, если не делать проверку каждый день, можно пропустить какие-то новые формы. Поэтому «Клерк» сделал инструмент, который будет отслеживать за вашу компанию по ИНН все обязанности по отчетам в Росстат.

Форму П-4 в статистику надо подавать за каждый филиал

Это нарушение ст. 8 Закона от 29.11.2007 № 282-ФЗ и п. 3, 4 Постановления от 18.08.2008 № 620.

Штраф притом назначен минимальный. Часть 1 ст. 13.19 КоАП РФ, по которой он выписан, предусматривает санкции до 70 тыс. рублей.

Указанную форму нужно сдавать за каждый филиал.

Правда, если структурное подразделение (например, операционные офисы банков, салоны связи, торговые объекты и тому подобное) расположено в границах одного муниципального района, городского округа, одной внутригородской территории города федерального значения (по разным почтовым адресам и на небольшом расстоянии друг от друга), то его могут отразить как одно обособленное подразделение (письмо Росстата от 28.09.2017 № 01-01-3/3169-ДР).

В данном случае у фирмы был один допофис в городе.

Компания привела довод, что этот офис не отвечает признакам филиала или представительства, изложенным в ст. 55 ГК РФ, в силу чего у нее не возникает обязанности по предоставлению статотчетности.

Суд признал аргумент ошибочным, так как к спорным правоотношениям в сфере официального статистического учета гражданское или иное законодательство РФ не применяется.

Указаниями по заполнению отдельных форм предусмотрено предоставление отчетности как по каждому ОП, так и по головному офису. В этом случае при заполнении отчета по компании в кодовой части формы титульного листа вместо кода ОКПО проставляется 14-значный идентификационный номер головного подразделения, увязанный с кодом ОКПО юрлица и оканчивающийся на 001. В качестве головного подразделения выступает ОП, где находится администрация предприятия или местонахождение которого соответствует юридическому адресу. Если у организации лица нет подразделений, в кодовой зоне формы проставляется код ОКПО юрлица. Таким образом, помимо перечня форм организации, необходимо проверять перечень форм головного подразделения юридического лица.

Как уточнить статотчетность: алгоритм действий

Если респондент представит «уточненку» в положенный срок, то санкции ему не грозят. Несвоевременная сдача исправленной статотчетности грозит штрафом по ст. 13.19 КоАП РФ.

Непредставление нулевой статотчетности грозит штрафом в размере 150 тыс. рублей

Если же указание по заполнению формы статучета не содержит такой информации, то предоставление пустых отчетов обязательно. В противном случае последуют санкции по ст. 13.19: штраф для организации от 20 до 70 тыс. рублей, директор заплатит от 10 до 20 тыс. рублей. В случае рецидива ответственность ужесточится: юрлицу придется перечислить в казну вплоть до 150 тыс. рублей, а директору — до 50 тыс. рублей.

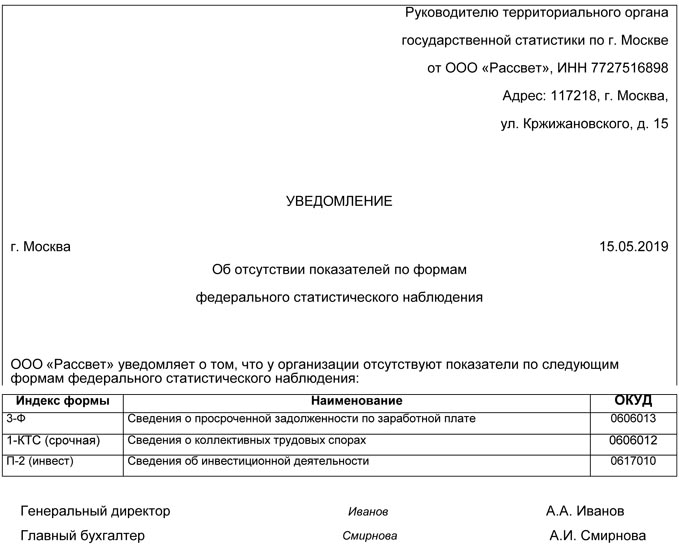

При этом чиновники разрешили вместо нулевых форм подавать в свое отделения письмо об отсутствии показателей.

При этом ведомство просит респондентов не заменять «нулевки» письмами. Это важно в целях сокращения сроков проверки статотчетности и обработки данных (письмо Росстата от 17.05.2018 № 04-04-4/48-СМИ). Однако чиновники напоминают, что и тот и другой вариант исполнения обязанности по представлению отчетности законен. То есть если компания все же подаст письмо, то никакой отчетности ей не грозит.

Образец письма в отделение статистики

Письмо об отсутствии показателей для заполнения статотчетности необходимо подавать к каждому сроку ее сдачи. Иначе грозит штраф за ее непредставление (письмо Росстата от 22.01.2018 № 04-4-04-4/6-сми).

Опоздание со сдачей статотчетности даже на один день влечет отказ в ее приеме

Такую жесткость Росстат объясняет техническими ограничениями, которые не дают возможность включить опоздавший отчет в разработку официальной статистической информации (письмо Росстата от 15.03.2019 № 04-04-4/40-СМИ).

Суд отменил штраф за ошибку в статотчетности, подтвердив предельно короткие сроки для его назначения

Фирма с логикой чиновников не согласилась и обжаловала решение в суде. Компания утверждала, что срок привлечения к ответственности по спорному составу составляет два месяца и исчисляется с даты, установленной для предоставления отчетности, то есть госорган, назначая штраф в сентябре, его пропустил.

Первая судебная инстанция с доводами фирмы не согласилась, однако в апелляции арбитры их поддержали в полном объеме. Фемида указала на разъяснения, содержащиеся в п. 19 Постановления Пленума ВАС РФ от 27.01.2003 № 2 и п. 14 Постановления Пленума ВС РФ от 24.03.2005 № 5. Согласно указанным позициям, уклонение от обязанности, исполнить которую нужно к конкретному сроку, не является длящимся правонарушением, а значит, и сроки привлечения к ответственности за него исчисляются с момента, когда закон был фактически нарушен, то есть с официального дедлайна по спорной отчетности.

Согласно статье 4.5 КоАП РФ для состава по ст. 13.19 КоАП этот период составляет два месяца. Таким образом, за ошибки в форме № 2-наука за I квартал, представляемой до 10.04.2018, оштрафовать фирму могли до 11 июня. Промедление Росстата более чем на три месяца заставило судьям признать его решение недействительным.

Статотчетность примут только в электронном виде

В случае принятия закона коррективы заработают с нового года. При этом представители малого бизнеса получат годовую отсрочку.

Если поправки одобрят, то, возможно, попутно будут внесены изменения в КоАП РФ, устанавливающие штраф за нарушение способа подачи статотчетности, либо законодатели пропишут, что отчетность на бумаге будет считаться непредставленной. В связи с этим санкции будут применяться как за нарушение сроков подачи статбланков.

Как исправить ошибки бухгалтера при подготовке годового отчёта за 2020 год

До сдачи годового отчёта осталось несколько дней. При его подготовке проверяются и анализируются данные за весь прошедший год. Рассказываем, как поступить, если при проверке обнаружилась ошибка.

Существенные и несущественные ошибки

Существенность ошибки — это вероятность того, что она повлияет на экономические решения пользователей отчётности: собственников бизнеса, руководителей компании, инвесторов и т.д.

Правила, по которым ошибка признается существенной, организация определяет самостоятельно и закрепляет в учётной политике (п. 3 ПБУ 22/2010 ). Компания может использовать, как количественные, так и качественные критерии.

При количественной оценке ошибку считают существенной, если она превышает некоторую фиксированную сумму, либо опредёленный процент от суммы по статье отчётности. Оценка в процентах удобнее, так как фиксированную сумму придётся пересматривать, если изменятся обороты бизнеса.

На практике компании часто устанавливают критерий существенности в 5% от суммы по статье отчётности по аналогии с учётом доходов и расходов. Дело в том, что лимит 5% определен в ПБУ 9/99 и ПБУ 10/99 для отражения тех или иных видов доходов (расходов) в отдельных статьях. Но можно установить и любой другой лимит, как меньше 5%, так и больше. Не стоит только делать его больше 10%, потому что за искажение показателей отчётности более чем на 10% предусмотрен штраф в сумме до 20 тыс. руб., а при повторном нарушении виновный может быть дисквалифицирован на срок до 2 лет (ст. 15.11 КоАП).

Чтобы учесть все факторы, удобно использовать комбинированный вариант — зафиксировать и абсолютный, и относительный критерии. Тогда ошибка признаётся существенной при достижении любого из них. Вот пример формулировки для учётной политики.

Ошибку следует признать существенной, если выполняется любое из двух условий.

1.Искажение учётных данных превышает ____ тыс. руб.

2.Размер ошибки составляет ___% и более суммы по статье бухгалтерской отчётности.

При качественной оценке существенность определяют в зависимости от конкретной статьи отчёта. Например, у компании есть основная деятельность — производство, и дополнительная — сдача в аренду неиспользуемых площадей. Тогда можно указать в учётной политике, что ошибки, которые относятся к доходам и расходам по аренде, всегда будут несущественными.

Как исправить несущественную ошибку

Несущественную ошибку истекшего года, если она выявлена до подписания отчётности, нужно исправить проводками за декабрь прошлого года (п. 6 ПБУ 22/2010).

В феврале 2021 года после подписания отчётности за 2020 год бухгалтер обнаружил, что в ноябре 2020 года не была начислена амортизация по одному из станков на сумму 5 000 руб. Согласно учётной политике организации такая ошибка не признаётся существенной. Поэтому бухгалтер сделал февралём 2021 года исправительную проводку Дт 91.2 Кт 02 на 5 000 руб.

Как исправить существенную ошибку

Необходимо исправить существенную ошибку за прошлый год декабрём указанного года и переделать бухгалтерские отчёты, если ошибка выявлена:

Исправительную проводку в декабре отчётного года во всех перечисленных случаях нужно делать по тем счетам, которые соответствуют ошибочной операции. В зависимости от ошибки это могут быть обычные или сторнировочные проводки.

Вернемся к примеру 1 и предположим, что в 2020 году ошибочно не была начислена амортизация станка на сумму в 50 000 руб. Такая ошибка превысила критерии существенности, установленные в компании. Поэтому бухгалтер сделал декабрём 2020 года исправительную проводку Дт 20 Кт 02 на 50 000 руб. и внёс соответствующие изменения в бухгалтерскую отчётность за 2020 год.

Предположим, что существенная ошибка из примера 2 была выявлена уже после утверждения отчётности — в апреле 2021 года. Тогда отчёт за 2020 год останется без изменений, а бухгалтер должен сделать апрелем 2021 года исправительную проводку по «забытой» амортизации: Дт 84 Кт 02 на сумму 50 000 руб.

Кроме того, при исправлении в текущем году существенных ошибок за прошлый год нужно провести ретроспективный пересчёт. Дело в том, что бухгалтерская отчётность включает в себя данные за несколько периодов. Поэтому при сдаче текущей бухгалтерской отчётности нужно будет заполнить соответствующие строки за прошлый период так, как будто бы ошибки не было

Прибыль до налогообложения в утверждённом отчёте за 2020 год была равна 600 000 руб. Но расходы были занижены на 50 000 руб. из-за неучтённой амортизации. Поэтому при заполнении отчёта за 2021 год бухгалтер должен указать в строке «Прибыль (убыток) до налогообложения» сравнительный показатель за 2020 год в меньшей сумме — 550 000 руб.

Организация должна отразить в бухгалтерской отчётности информацию о существенных ошибках прошлых периодов, исправленных в отчётном периоде. Необходимо включить в пояснительную записку информацию о самой ошибке и о пересчёте данных за прошлые периоды. Акционерные общества, кроме того, должны указать информацию о корректировке данных по базовой и разводнённой прибыли на акцию (п. 15 ПБУ 22/2010).

Компании, которые имеют право вести упрощенный бухучёт, могут упростить и исправление существенных ошибок (п. 9 ПБУ 22/2010).

Благодаря упрощённым способам ведения бухучёта можно значительно снизить нагрузку на бухгалтерию. Ещё больше облегчить работу поможет сервис «Моё дело Профбухгалтер». В нём план счетов и бухотчётность для малого бизнеса упрощённые, а нетиповые факты хозяйственной жизни оформляются бухгалтерскими справками. Бухгалтерская и налоговая отчётность сдаётся в электронном виде прямо из сервиса без использования отдельных ТКС.

Всем‑всем: сдаём отчётность в Росстат за 2020 год

Какой отчёт?

Пугаться не стоит: это разовый отчёт, в котором содержатся данные о выручке, расходах, материалах, оборудовании и сотрудниках. На основе этой информации государство принимает решения и разрабатывает программы поддержки бизнеса.

Такой отчёт Росстат ждет от малого бизнеса раз в пять лет, но он не заменяет ежегодные выборки Росстата. Поэтому проверьте, нужно ли вам сдавать что-то ещё.

Для предпринимателей и ООО предусмотрены разные формы:

Подробная инструкция по заполнению отчётов приведена в приказе.

Читать на языке закона — мало приятного, и статистика — менее серьезная организация по сравнению с налоговой, поэтому сразу ответим на первый вопрос, который приходит в голову.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

А что, если не сдавать?

Прямо в форме для заполнения органы статистики обращают внимание, что не стоит игнорировать отчёт — за это предусмотрен административный штраф. Для ИП и директора грозит сумма 10 — 20 000 рублей, а для ООО штраф составляет 20 — 70 000 рублей.

А Эльба поможет?

В Эльбе вас уже ждёт задача по заполнению отчета. Заранее предупредим: отправка отчета возможна только для тех, кто обзавелся электронной подписью, потому что законодательством не предусмотрена отчётность в статистику по доверенности.

Как заполнить отчет в Росстат

Для тех, кто решил заполнить отчёт самостоятельно: чтобы не пришлось читать приказ с указаниями, мы постарались понятно рассказать про показатели, которые требуют чуть больше расчётов и могут вызывать вопросы.

В отличие от налоговой, Росстат не будет начислять вам налог или взносы, поэтому и к цифрам в отчёте относится не так строго. Данные нужны Росстату только для статистики, да и сам отчет больше похож на анкету.

Информация о работниках

Индивидуальные предприниматели указывают сотрудников в пункте 4. Он считается так: нужно сложить всех сотрудников за каждый день месяца (даже тех, кто болел, был в отпуске и т п.) и разделить на общее число дней в месяце. Затем, количество сотрудников за все месяцы разделите на 12, в том числе если вы зарегистрировались в середине года. По порядку заполнения следует рассчитать партнёров и членов семьи, которые участвуют в бизнесе, но мы рекомендуем не подвергать риску эту информацию и упростить себе заполнение отчётности без этих данных.

Для ООО нужно заполнить среднее количество сотрудников по трудовым договорам (кроме женщин в декрете и тех, кто в учебном отпуске), сотрудников по договорам ГПХ и внешних совместителей.

Общее количество всех сотрудников складывается из трех показателей:

Сначала рассчитайте среднее количество внешних совместителей. Отработанные часы за каждый месяц нужно разделить на количество рабочих часов в день (если у вас стандартная пятидневка, то на 8). Например, сотрудник принят на 3,2 часа:

3,2/ 8 = 0,4.

Полученное число нужно умножить на дни, отработанные сотрудником, и разделить на количество рабочих дней в месяце. Например, сотрудник работал 10 дней по 3,2 часа, а в месяце было 22 рабочих дня:

0,4 x 10 / 22 =0,18

Так следует рассчитать за каждый месяц, результаты сложить и разделить на 12.

Сложите сотрудников по договорам ГПХ за каждый день месяца и разделите на количество дней в месяце. Затем общее число за все месяцы разделите на 12.

Прибавьте количество сотрудников из отчёта РСВ в налоговую.

В фонд зарплаты включаются оклад, премия, оплата отпусков без вычета НДФЛ. Не нужно учитывать больничные и пособия, страховые взносы, дивиденды, расходы на командировки, а также вознаграждения за услуги самозанятых и ИП.

Распределение выручки по ОКВЭД

Общую сумму выручки нужно взять из отчёта в налоговую:

Дополнительно всю выручку необходимо распределить по ОКВЭДам.

Основные фонды (средства)

Сначала напомним, основные средства — это товары или имущество, которые используются для бизнеса со сроком использования дольше года и стоимостью дороже 40 000 рублей. Например, офис, оборудование, автомобиль, инвентарь, не предназначенные для перепродажи.

Индивидуальным предпринимателям нужно указать:

Для ООО придётся посчитать больше данных:

Для графы 3 посчитайте стоимость приобретения всех основных средств, которые были на конец 2020 года.

Для графы 4 рассчитайте амортизацию основных средств, оставшихся на конец 2020 года, как описано в статье. Амортизацию нужно рассчитать за всё время использования, и вычесть эту сумму из стоимости приобретения. В итоге вы получите стоимость основных средств с учётом износа.

Если у вас были затраты на строительство здания, покупку автомобиля или создание другого основного средства, которое ещё не использовали, заполните эти данные в графе 5. Учитываются затраты из своих средств и в виде кредитов, займов, субсидий.

Статья актуальна на 04.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Статистическая отчетность 2020

Юридические лица и ИП должны представлять статистическую отчетность в госорганы. Данная обязанность регламентирована на законодательном уровне, а потому обязательна для исполнения. Существуют различные виды и формы статотчетности, непредставление которых влечет за собой применение административной ответственности к хозяйствующим субъектам.

Отмена сдачи бухотчетности в статистику в 2020

Проверка базы 1С на ошибки со скидкой 50%

Сущность статистической отчетности

Статистическая отчетность представляет собой централизованную, регламентированную законодательством форму контроля госорганами деятельности хозяйствующих субъектов. Она реализуется через периодическое получение статистической информации, оформляемой в виде различных форм отчетов за определенный период времени. Достоверность информации в статотчетности подтверждается подписями ответственных должностных лиц. Чтобы отчетность корректно сформировалась в программе 1С необходимо проверить наличие зарегистрированной подписки 1С ИТС, эту информацию вы можете запросить у специалиста компании Первый Бит.

Статотчетность подразделяется в зависимости от периодичности ее представления на срочную, месячную, квартальную, полугодовую и годовую. Для их заполнения используется информация, содержащаяся в документах компании, т.е. они являются документальным подтверждением достоверности отраженных данных в отчетах.

В практике российской статистической деятельности отчетность подразделяется на две большие группы:

Обязанность хозяйствующих субъектов представлять статотчетность регламентирована Федеральным законом от 29.11.07 г. № 282-ФЗ. Условия представления первичных статистических и административных данных статучета закреплены в Постановлении Правительства РФ от 18.08.08 г. № 620.

Проведение статнаблюдения может быть, как сплошным, так и выборочным. При первом варианте респонденты отчитываются с определенной периодичностью в соответствии со сроками, установленными законодательством. При втором варианте наблюдение осуществляется в выборочной форме по конкретным параметрам, а потому не всегда хозяйствующий субъект попадает в конкретную выборку.

Кто должен сдавать статотчетность

Статотчетность должны подавать следующие субъекты:

Согласно Федеральному закону от 24.07.07 г. № 209-ФЗ субъектам СМП (к которым относятся многие предприниматели) разрешено подавать статотчетность в более простом порядке. Для отнесения субъекта к малому и среднему бизнесу установлено несколько критериев (по средней численности работников, выручке, доле участия в уставном капитале), а непосредственный их перечень содержится на сайте ФНС.

Формы статистической отчетности

Формы отчетности для заполнения компаниями при проведении статнаблюдения утверждаются и регламентируются Росстатом. В них включаются показатели и сведения по хозяйствующему субъекту, необходимые для дальнейшего анализа органами статистики.

Информацию о том, какие именно формы необходимо сдавать хозяйствующему субъекту, можно найти на сайте Росстата. Также можно получить консультацию у специалистов территориального отделения органов статистики.

Формирование статотчетности в 1С

Статистическую отчетность проще формировать в программе 1С:Зарплата и управление персоналом 8, поскольку в этом случае информация будет представлена в соответствии с данными бухгалтерского, налогового и кадрового учета. Специалисту потребуется меньше времени на формирование и представление документов, а информация в них будет достоверная и точная.

В типовой конфигурации 1С содержится обширный перечень различных форм статистической отчетности. Однако если какой-то формы не хватает из-за ее специфичности, можно дополнить программу, внеся соответствующие корректировки, или же использовать универсальный отчет статистики. Он предназначен для того, чтобы подготавливать форму статотчетности на основании XML-шаблонов, публикуемых Росстатом.

На основании универсального статотчета можно заполнить необходимую форму отчетности, выгрузить ее в электронном виде и отправить в территориальные органы статистики. Кроме того, ее можно не выгружать, а после формирования сразу же направить по защищенным каналам в госорганы.

Для формирования универсального отчета необходимо открыть вкладку “Статистика” и перейти в раздел “Прочие формы”. После выбора формы, которая имеется в перечне, нужно нажать на кнопку “Создать”, и тогда откроется форма для заполнения отчета. Если же формы в перечне нет, то нужно зайти в “Шаблоны” и загрузить необходимый отчет, предварительно скачав его с сайта Росстата.

Преимущества формирования статистической отчетности в 1С заключаются в следующих моментах:

Ответственность за непредставление статистической отчетности

Если хозяйствующий субъект, обязанный согласно законодательству, подавать тот или иной вид статистической отчетности, не исполнит требование, он штрафуется согласно ст. 13.19 КоАП РФ:

При повторном нарушении данной нормы законодательства административная ответственность ужесточается:

Особенности формирования и сдачи статистической отчетности

Можно выделить такие особенности, связанные с формированием и представлением форм статотчетности:

Хозяйствующие субъекты в силу специфики их деятельности или организационно-правовой формы обязаны сдавать те или иные формы статистической отчетности. Документы проще и удобнее формировать в программе 1С, и тогда информация будет достоверной и актуальной на конкретную дату.

Непредставление статотчетности влечет за собой наложение административного штрафа, который вполне можно избежать, если настроить в 1С календарь напоминаний о сдаче отчетности в установленные законом сроки.

Остались вопросы? Закажите бесплатную консультацию наших специалистов!

Отчётность в Росстат в 2021 году

В 2021 году Росстат ждет от малого и среднего бизнеса отчет о выручке, оборудовании и сотрудниках за 2020 год. Обычно Росстат собирает данные о небольших организациях и ИП выборочно. Но раз в 5 лет обязательный отчет должны сдать все.

Кто и когда сдаёт отчет?

Отчитываются все, даже самый маленький бизнес. До 1 апреля 2021 года все ИП должны подать отчёт по форме 1-предприниматель, а все малые организации — по форме МП-сп.

Этот отчёт не для вас, только если бизнес зарегистрирован в 2021 году.

Как заполнить и сдать отчёт?

Чтобы сдать отчёт на бумаге, скачайте форму и указания по заполнению на официальном сайте Росстата. Принесите заполненный отчёт в отделение Росстата или отправьте Почтой России заказным письмом с описью вложения.

Если планируете принести отчёт лично, распечатайте два экземпляра. Один сдайте, а на втором попросите поставить подпись и печать и сохраните. Ваш экземпляр подтвердит отправку отчёта.

Отправить электронный отчёт можно тремя способами:

Электронный формат отчётности Росстат утвердил только 13 января. Поэтому нужно подождать, когда возможность отправки появится на разных площадках. Наши разработчики уже взялись за задачу. Отправить отчёт из Эльбы можно будет в начале марта.

А пока проверьте, что у вас есть действующая электронная подпись, и ее срок не подходит к концу.

Что будет, если опоздать с отправкой или не сдать отчёт?

Отчёт обязательный, поэтому предусмотрены административные штрафы по статье 13.19 КоАП РФ:

Статья актуальна на 13.01.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур