какие вложения не относятся к реальным инвестициям

Какие основные виды инвестиций существуют

Цель деятельности любой коммерческой компании – получение прибыли. Одним из инструментов для извлечения средств являются инвестиции. Они подразделяются на множество разновидностей.

Вопрос: Как отразить в учете АО получение бюджетных инвестиций на реконструкцию объекта недвижимости, учитываемого в составе основных средств (ОС) (сумма инвестиций признается взносом государства в уставный капитал АО)? Реконструкция ведется подрядным способом.

Общая сумма бюджетных инвестиций составляет 90 000 000 руб. На эту сумму АО передает в собственность РФ акции дополнительного выпуска по рыночной стоимости. С уполномоченным федеральным органом исполнительной власти заключен договор об участии РФ в собственности субъекта инвестиций. Общая номинальная стоимость переданных акций — 50 000 000 руб. В текущем месяце часть полученных средств направлена на оплату выполненных в этом месяце подрядчиком работ по реконструкции стоимостью 1 200 000 руб., в том числе НДС 200 000 руб. В результате реконструкции увеличивается первоначальная стоимость объекта ОС. Увеличение первоначальной стоимости реконструированного объекта ОС и начисление по нему амортизации в данной консультации не рассматриваются.

Посмотреть ответ

Что такое инвестиции?

Инвестиции – это вложение денег (ценные бумаги, предприятия и прочее) с целью получения средств. Это могут быть:

Компания может вкладывать деньги в такие отрасли, как промышленность, транспортная сфера, сельское хозяйство.

Разновидности инвестиций

Инвестиции подразделяются на разновидности на основании разных своих характеристик.

Реальные инвестиции

Реальные инвестиции (РИ) предполагают вложение денег в материальные и нематериальные объекты. Это могут быть как физические (техника, транспорт и прочее), так и нефизические (патенты) объекты. РИ подразделяются на эти виды:

Как правило, РИ являются долгосрочными. То есть прибыль от вклада можно получить только спустя год или спустя более длительное время.

Финансовые инвестиции

Финансовые инвестиции – это вклад денег в финансовые инструменты: ценные бумаги, драгоценные металлы, валюта. ФИ подразделяются на эти разновидности:

Финансовые и реальные вклады – это основные типы инвестиций. Некоторые инвесторы предпочитают оперировать финансовыми инструментами, другие – вкладывать средства в реальные объекты. Первый вариант является более распространенным.

В зависимости от степени участия

Инвестиции классифицируются в зависимости от характера участия:

Доля прямых инвестиций в мировом масштабе составляет 25%.

В зависимости от срока получения прибыли

Инвестиции классифицируются в зависимости от срока вкладов:

Как правило, краткосрочные инвестиции обладают большим риском. Долгосрочные инвестиции предполагают получение большего объема прибыли.

В зависимости от их доходности

В большинстве случаев доходность вклада можно просчитать. Выделяют следующие типы инвестиций:

Чем выше доходность инвестиций, тем они более рискованные. Наиболее надежные вклады отличаются низкой доходностью.

В зависимости от степени риска

Риск – это одна из основных характеристик инвестиций. Рассмотрим виды вкладов с этой точки зрения:

К безрисковым и низкорисковым инвестициям можно отнести банковские вклады, покупку акций крупных предприятий. К высокорисковому виду относятся спекулятивные инвестиции.

В зависимости от показателей ликвидности

Ликвидность – это возможность продать активы по рыночной цене или по стоимости, приближенной к рыночной. Инвестиции классифицируются в зависимости от степени их ликвидности:

Компаниям рекомендуется запастись высоколиквидными инвестициями. Они позволят быстро пополнить баланс организации в случае необходимости. Один из показателей ликвидности – востребованность объекта инвестиции на рынке.

В зависимости от направления применения капитала

Вклады подразделяются на виды в зависимости от того, какие именно средства вкладываются. Рассмотрим разновидности инвестиций:

Вид вклада позволяет определить характер инвестирования.

В зависимости от совместимости

Как правило, у компаний есть множество инвестиций. Они могут быть связаны между собой. Рассмотрим эти разновидности вкладов:

В последнем случае инвестору на выбор предоставляется несколько вариантов. Из представленного перечня нужно выбрать один вариант. Взаимоисключающие вклады отличаются такими характеристиками, как низкая ликвидность, продолжительность владения. Перед приобретением взаимоисключающих вкладов нужно провести инвестиционный анализ.

В зависимости от предмета вклада

Выделяют следующие виды инвестиций в зависимости от предмета вклада:

Тип инвестиций определяется в зависимости от их предположительных характеристик. Большинство свойств вкладов можно предугадать. Это сроки получение прибыли, риски, ликвидность и прочее.

Способы инвестирования

Поэтому, прежде чем рассматривать конкретные примеры, потребуется разобраться в видах инвестирования и их отличиях. Только после этого, поняв, какой из вариантов лучшим образом отвечает поставленным целям, можно выбирать, куда вложить деньги.

Категории способов инвестирования

Инвестиции разделяются по нескольким основным параметрам:

Объекты инвестиций

Основная классификация, позволяющая определить, во что именно вкладывается конкретный инвестор

Каждый вид инвестиций имеет свои особенности и требует совершенно разного подхода.

Срок вложений

Вкладывая деньги, инвестор изначально рассчитывает на определенный срок отдачи. По этому показателю инвестиции разделяются на:

Кроме перечисленных видов есть и аннуитетные инвестиции. Подобный вид вложений позволяет инвестору получать регулярную прибыль, которая может быть фиксированной или зависит от определенных обстоятельств.

Уровень риска и доходность

В качестве риска выступает вероятность потери капитала, упущенная выгода, неполучение ожидаемых доходов. Но и возможная прибыль от высокорискованных инвестиций может значительно превышать доход, полученный от консервативных видов.

Ликвидность активов

Очень важный для рынка показатель. Зависит от того, насколько быстро удается реализовать актив. По уровню ликвидности инвестиции делятся на:

К неликвидным активам не обязательно относятся те, которые не принесут прибыль. К примеру, недвижимость класса премиум постепенно растет в цене, но быстро найти покупателя такого объекта с получением прибыли от вложенного, достаточно сложно.

Куда вкладывать деньги

После того, как будут определены цели инвестирования, можно выбирать конкретные объекты. Для частных инвесторов доступны множество вариантов вложений, но некоторые из них следует сразу отбрасывать, если у человека нет соответствующих знаний. Вложения в антиквариат, филателию или какие-то еще более оригинальные способы способны принести выгоду, но только в том случае если человек является действительно специалистом и разбирается в предмете. Иначе деньги будут потрачены зря. Поэтому на первых этапах лучше выбрать то, что проверено временем и доступно каждому, кто желает инвестировать деньги.

Накопительные счета и банковские вклады

Вклады в валюте приносят еще меньший процент, а в европейских банках эти показатели еще ниже. Поэтому такой вид вложений вообще не стоит рассматривать в качестве инвестиции.

Недвижимость

Второй по востребованности в России способ инвестирования. Подобные вложения по степени надежности уступают банкам, но способны принести большую прибыль. Однако высокий уровень вхождения в рынок является препятствием для большинства желающих приобрести такие активы.

Удобство таких вложений в том, что они способны приносить пассивный доход в случае передачи жилья в аренду. Второй вариант подходит для краткосрочных инвестиций с высокой отдачей и заключается в покупке квартиры на стадии котлована, и перепродажи объекта после окончания строительства. Однако оба варианта имеют свои минусы.

В первом случае потребуется подготовить квартиру в сдаче: приобрести мебель, бытовую технику, сделать ремонт. После этого необходимо найти арендаторов, а затем и отслеживать как состояние квартиры, так и своевременности платежей. Если арендная плата будет превышать суммы, выплачиваемые по ипотеке, недвижимость может покупаться и при минимальных вложениях в первоначальный взнос за счет банковского кредита. Такой способ хорош тем, что кроме ежемесячного дохода сам актив будет приносить и потенциальную прибыль, постепенно поднимаясь в цене.

Во втором варианте риск заключается в том, что объект не будет достроен, если у компании-застройщика не хватит на это финансовых или материальных ресурсов. Поэтому при таком варианте потребуется тщательная проверка истории застройщика и его бухгалтерской отчетности.

В последнем случае риски не слишком велики, а доходность превышает уровень депозитов. К тому же апарт-отели строятся в местах с высокой проходимостью и развитой инфраструктурой, как социальной, так и транспортной. Поэтому со временем рост стоимости такого актива обязателен.

Облигации

Облигациями называются выпускаемые компаниями или государством ценные бумаги, по которым эмитент (тот, кто их выпустил) обязуется выплатить через оговоренное время сумму, затраченную инвестором, вместе с определенными процентами. Выпуск облигаций можно сравнить с заимствованием денег под расписку, где облигация и является аналогом такой расписки.

Существует несколько видов облигаций:

Выпускаются обеспеченные и необеспеченные облигации. Первые более надежны, при покупке вторых риски по возврат средств несет инвестор, ему необходимо проверять репутацию и кредитный рейтинг заемщика.

Сумма, получаемая по купону, привязывается к номинальной стоимости ценной бумаги. Цена облигации после выпуска постепенно изменяется и ее можно продать как дороже, так и дешевле изначальной стоимости. Погашается займ в день, указанный при выпуске.

Облигации привлекательны фиксированным доходом, превышающим прибыль от банковских депозитов. Особой надежность отличаются государственные бумаги и облигации голубых фишек (компаний, входящих в список особо надежных).

Ценные бумаги других эмитентов способны принести большую прибыль, но они и более рисковые. Облигации, приносящие десятки процентов, называются “мусорными” и имеют низкий рейтинг.

Этот способ инвестирования подходит для желающих иметь гарантию возврата вложенных средств и средний доход. Приобрести их можно через открытие брокерского счета или индивидуального инвестиционного счета.

Акции

Инвестиции в ценные бумаги осуществляются для получения дохода выше среднерыночного. Они обладают большей степенью риска, чем облигации или депозиты в банках.

Владельцы акций могут рассчитывать как на их перепродажу при увеличении стоимости, так и на выплату дивидендов. Размер (и возможность получения) зависят от финансового состояния предприятия, из выпустившего и решения собрания акционеров. Собрание может принять решение не выплачивать дивиденды, в этом случае собственник ценных бумаг не получают прибыли за определенный период.

Выпускаются привилегированные и обычные акции. Основная разница между ними в порядке получения дивидендов. Кроме того, обладание акциями позволяет принимать участие в участии в собраниях акционеров.

Акции рассматриваются как один из способов долгосрочного инвестирования, но можно использовать их и для краткосрочных вложений. В последнем случае расчет идет не на получение дивидендов, а на продажу ценных бумаг дороже, чем они были куплены.

ПИФ-ы и ETF

Доходность от пая определяется успешностью деятельностью ПИФ-а и выгодностью выбранного портфеля. Заранее определить прибыльность таких инвестиций невозможно.

Драгоценные металлы

Прибыль от таких вложений зависит от роста стоимости золота, палладия платины, серебра или другого выбранного металла. Со временем их цена неизменно повышается, но точно предугадать, когда и насколько изменится стоимость, достаточно сложно. В качестве краткосрочных инвестиций этот инструмент подходит слабо, но для вложений на длительную перспективу его выгодно иметь в инвестиционном портфеле.

Венчурные фонды и стартапы

Варианты, подходящие для тех. кого интересуют высокорисковые проекты с потенциально такой же высокой прибылью. Можно вложить деньги как в стартап обещающий высокие проценты, так и в фонд, поддерживающих подобные направления. Теоретически такие инвестиции способны приносить 100 и более процентов прибыли. Однако нет никакой гарантии в том, что вложенные деньги не пропадут. По оценкам аналитиков в плюс выходят не более 2-3 из десятка таких проектов.

Есть и иные способы вложения денег, но они или менее доступны для начинающих инвесторов или требуют специальных знаний. А перечисленные методы доступны любому, поэтому в первые инвестпортфели следует включать именно их.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только до завтра можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Словарь

Большой энциклопедический словарь в редакции 2002 года определяет слово «инвестиции» как долгосрочные вложения капитала в отрасли экономики внутри страны и за границей.

Людей, которые занимаются инвестированием, называют инвесторами. Частным инвестором может стать кто угодно — менеджер среднего звена, финансист, врач, преподаватель, студент или пенсионер, для этого не требуется специальное образование. Для них это способ получить дополнительный доход. Трейдеры — противоположность инвесторов; они постоянно проводят краткосрочные сделки, этот вид деятельности является для них основным источником дохода.

При том, что инвестиции направлены на получение инвестором прибыли, они не являются гарантированным способом ее получить. Разные способы инвестирования обеспечивают разные гарантии получения дохода, но во всех случаях существует риск того, что вместо прибыли инвестор получит убыток.

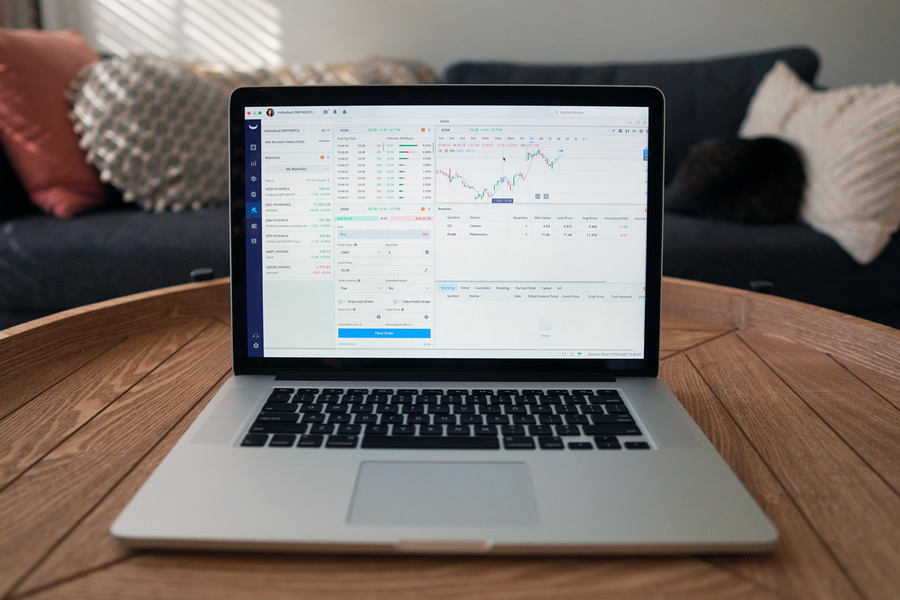

Способы частных инвестиций

На бирже существует множество способов вложить деньги. Одни не требуют глубоких познаний работы финансовых рынков, другими занимаются только профессионалы.

К самым распространенным предметам для инвестиций на бирже можно отнести:

Сроки инвестирования

Для удобства частные инвестиции разделяют на группы в зависимости от сроков. Всего их три:

Стиль инвестирования

В наше время сформировалось два основных стиля инвестирования. Первый — пассивное инвестирование. Для него характерны вложения на долгий срок. Такой стиль предполагает, что человек вложил деньги, например, в акции компании, и несколько лет держит их, не продавая. Как правило пассивные инвестиции производятся в крупные сырьевые, технологические, финансовые компании — у них ниже риск резкого падения котировок, часто такие компании платят дивиденды.

Второй стиль — агрессивное инвестирование. Здесь подразумевается, что инвестор вкладывает деньги в более рискованные инструменты. Например, в акции не локомотивов индустрии, а в акции компаний поменьше — при колебаниях рынках такие бумаги сильнее растут или падают (то есть, обладают высокой волатильностью), но за счет этого же качества можно больше заработать. Такой вид инвестиций требует глубокого понимания рынка и готовности потерять вложенные средства.

Как инвестировать частному лицу

Также брокеры предоставляют услуги профессионального управляющего. Вместе со специалистами вы выбираете стратегию инвестирования, договариваетесь, при каких условиях какие акции покупать/продавать, а дальше ситуативные решения по вашему портфелю принимает управляющий.

Нужно ли платить налоги с инвестиций

Законодательством учитываются ситуации, когда инвестор с одной сделки получил прибыль, а с другой — убыток. Например, если вы купили ценные бумаги на сумму ₽100 тыс., а продали за ₽140 тыс., ваша прибыль составит ₽40 тыс. Затем вы купили также на ₽100 тыс., но продали за ₽90 тыс., то тут ваш убыток составит ₽10 тыс. В итоге вам нужно будет заплатить налог с суммы ₽30 тыс.

Если вы налоговый резидент России, то вам придется заплатить 13% со своей прибыли; если вы иностранец — 30%. Брокер удержит за вас налог и перечислит его в государственный бюджет по итогам года. Если вы покупаете иностранные акции, то доходом считается разница между суммой покупки и продажи в рублях.

С 1 января 2021 года налог нужно будет платить со всех облигаций, как государственных, так и корпоративных. Исключений нет. Ставка — 13% для резидентов и 30% для нерезидентов.

Если вы обычный российский частный инвестор, то брокер сначала заплатит государству с ваших дивидендов налог в 13% и потом переведет вам уже чистые деньги. Когда вы получаете дивиденды, например, по американским акциям, то 10% пойдут в американский бюджет, а 3% — в российский.

Кроме обычного брокерского счета инвестор может открыть индивидуальный инвестиционный счет (ИИС). Он представляет собой тот же брокерский счет, но с возможностью получить налоговый вычет. Возможность его открыть есть только у граждан РФ.

ИИС появился в России 1 января 2015 года. Он бывает двух типов — А и Б. В случае со счетом А вы можете вернуть 13% от суммы, которую внесли на ИИС в течение года. Сумма, от которой будут рассчитаны эти 13%, не может превышать ₽400 тыс. Поэтому максимально вы можете получить от государства по этой льготе ₽52 тыс. в год. Счет типа Б освободит вас от налога на прибыль. То есть весь доход, который вы смогли заработать, торгуя ценными бумагами на ИИС, не будет облагаться подоходным налогом в 13%.

Доходность и риски

Инвестиции обладают двумя ключевыми качествами, которые имеет прямую взаимосвязь. Это доходность и риск. Чем выше риск, с которым связана инвестиция, тем выше может быть потенциальная доходность. И наоборот — относительно надежные инвестиции никогда не позволяют рассчитывать на высокий заработок.

Например, банковский вклад, который тоже вполне можно считать инвестицией, или покупка государственных облигаций — это вложения с низким риском. Банковские вклады страхуются, а в случае с гособлигациями гарантом возврата денег выступает государство. Но и доходность таких инвестиций ниже, чем потенциальная доходность акций, на которые могут повлиять самые разные причины от рыночных до корпоративных.

Для иллюстрации связи рисков с доходностью можно привести другой пример. Облигации с 10-летним сроком погашения приносят покупателю больший доход, чем, например, трехлетние облигации. Здесь действует следующий принцип: чем выше срок погашения облигации, тем больший риск берет на себя инвестор (все-таки за 10 лет даже с гособлигациями многое может произойти) и соответственно тем больше его нужно за этот риск вознаграждать.

Портфель инвестиций и его диверсификация

Помимо диверсификации по активам, портфель также важно распределить по секторам или отраслям экономики. Важность такого принципа хорошо прослеживается при внимательном изучении любого экономического кризиса. В такие периоды когда одни акции падают, другие растут. Это создает баланс и позволяет свести потери к минимуму.

Какие бывают инвестиции

Понятие инвестиций не ограничивается частными инвестициями в ценные бумаги или производные финансовые инструменты. В широком смысле термин «инвестиции» можно распространить на любые вложения частным лицом или компанией будь то деньги, материальные средства или нематериальные активы.

Основные классы инвестиций:

Противоположностью инвестиции является дивестиция. Так в экономике называют сокращение актива. Дивестицией можно назвать продажу части существующего бизнеса — компании так поступают в случае, если хотят сосредоточиться на основном направлении своей деятельности.

Дивестиции могут совершаться, в том числе, по морально-этическим причинам. В последние годы к дивестициям связанных с нефтяной промышленностью активов призывают экологические активисты.

Иногда дивестиция становится результатом антимонопольной политики. Один из таких случаев произошел в 1984 году, когда власти США обязали телекоммуникационную корпорацию AT&T разделить и продать одно из подразделений.

Известные инвесторы

Питер Тиль — американский инвестор немецкого происхождения. Сооснователь платежной системы PayPal, первый внешний инвестор Facebook, сооснователь и управляющий фондом Founders Fund.

Джордж Сорос — американский трейдер и инвестор. За Соросом закрепилась репутация дерзкого финансового спекулянта. Он приобрел известность после 1992 года, когда принял активное участие в обвале британского фунта.

Братья Уинклвоссы — близнецы Кэмерон и Тайлер Уинкловоссы, американские инвесторы, известные в первую очередь судебной тяжбой с Марком Цукербергом (Уинклвоссы утверждали, что Цукерберг использовал их идею при создании Facebook) и как одни из первых инвесторов в биткоин. Уинкловоссы стали первыми криптовалютными миллиардерами.

Масаёси Сон — японский бизнесмен, основатель компании SoftBank. Созданный SoftBank фонд Vision Fund Investments, вкладывающий деньги в новые технологии, искусственный интеллект и робототехнику, стал одним из крупнейших инвестфондов Кремниевой долины последних лет.

Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности. Подробнее

Виды, формы и цели инвестирования

| Сайт: | Система управления обучением ФГАОУ ВО «СГЭУ» |

| Курс: | Принципы формирования инвестиционного портфеля ценных бумаг на фондовом рынке |

| Книга: | Виды, формы и цели инвестирования |

| Напечатано:: | Гость Гость |

| Дата: | четверг, 28 октября 2021, 17:39 |

Оглавление

1. Понятие инвестирования

Инвестирование представляет собой процесс вложения капитала в ценные бумаги и иные финансовые инструменты с целью получения дохода в будущем и несущий определенный риск, связанный с выпуском, обращением и погашением соответствующих инвестиционных продуктов. Поэтому оптимальный вариант инвестирования финансовых ресурсов предполагает наилучшее сочетание возможности получения максимального дохода и полное отсутствие рисков или же их минимальное присутствие. Основными задачами инвестирования являются сбережение денежных средств для осуществления каких-либо серьезных денежных манипуляций в будущем, приумножение получаемого дохода и накопление финансовых средств. Понимая цели и задачи инвестирования, потенциальному инвестору следует выбрать для себя наиболее подходящий тип и вид инвестирования.

2. Типы инвестирования

Существуют разные классификации инвестиций.

По объекту инвестирования выделяют

Реальные инвестиции (прямая покупка реального капитала в различных формах):

Финансовые инвестиции (косвенная покупка капитала через финансовые активы):

Спекулятивные инвестиции (покупка активов исключительно ради возможного изменения цены):

3. Цели инвестирования

Инвестированием является целевое вложение денежных средств (к примеру, приобретение каких-либо ценных ценных бумаг или имущества).

При этом цель имеет ярко выраженный финансовый характер — извлечение прибыли.

Цели инвестирования — это некоторые финансовые задачи, которые ставит перед собой инвестор и которые впоследствии стремится решить.

Определить цели инвестирования – значит ответить на главный вопрос: зачем вообще нужны инвестиции?

Различают три главных цели инвестирования: первая — это сохранение имеющегося капитала, вторая — его приумножение и третья — минимизация риска вложения (например, оплата займов, имеющихся у предприятия).

Сохранение капитала

Для сохранения имеющегося капитала эксперты советуют инвестировать свой капитал в недвижимость.

Недвижимое имущество во все времена пользуется неизменным спросом и относится к числу высоколиквидных финансовых инструментов.

Приобретенную недвижимость в случае надобности можно продать. Найти сегодня покупателя – не сложно. От продавца требуется лишь объективная оценка стоимости продаваемого имущества.

Приумножение капитала

Второй основной целью инвестирования является приумножение имеющегося капитала, в том числе за счет финансовых вложений в приобретение ценных бумаг, среди которых наиболее распространенными являются облигации, акции, сберегательные сертификаты, векселя.

У финансовых вложений есть большой плюс. Они помогают получить пассивный доход, но в то же время для наиболее высокого заработка нужно тщательно изучить весь рынок ценных бумаг.

Производить финансовые вложения необходимо в ценные бумаги, имеющие высокую ликвидность. Тогда можно без особых проблем реализовать их.

При денежных вложениях именно в ценные бумаги, нужно обязательно следить за изменением цен на рынке.

Минимизация рисков

Основной опасностью при инвестировании является полная или частичная потеря денежных средств в случае проигрыша инвестора.

Для минимизации риска от проигрышных инвестиций желательно разбить свои капиталовложения на несколько долей и вложить деньги в разные инвестиционные компании.

Риски возникают обычно из-за недостоверности полученной информации, осознанных злонамеренных действий конкурентов или из-за неконтролируемых случайностей.

Выбирая наиболее эффективный и наименее рискованный инвестиционный проект, эксперты рекомендуют пользоваться системой показателей, результат которых поможет выяснить достоинства и недостатки проекта.

Общие и частные цели инвестирования

Перечисленные выше цели инвестирования носят общий характер. Они в равной степени относятся ко всем разновидностям финансовых вложений.

В рамках общих целей целесообразно прописать частные инвестиционные цели, которые являются глубоко индивидуальными для каждого инвестора.

К примеру, в рамках общей цели «Сохранение капитала» целесообразно прописать частные цели «Сохранить капитал, предназначенный для оплаты обучения ребенку в будущем».

В рамках общей цели «Приумножение капитала» будет уместно расписать частную цель «Увеличить доходность вложений в акции компании «Рога и копыта» на 10 %».

Общая цель «Минимизация рисков» может быть дополнена частной инвестиционной целью «Диверсифицировать источники доходов, для снижения рисков, связанных с внезапным увольнением с основного места работы».