можно ли поменять квартиру в ипотеке на другую сбербанк

Оформление дарственной на ипотечную квартиру

Содержание

Получение согласия банка-залогодержателя

Пока квартира находится под залогом (ипотекой) у банка-залогодержателя, то согласно п. 2 ст. 346 Гражданского кодекса РФ и п. 1 ст. 37 Федерального закона от 16.07.1998 № 102-ФЗ «Об ипотеке (залоге недвижимости)» залогодатель (в данном случае ваша родственница- собственник) не вправе отчуждать предмет залога (квартиру) без согласия залогодержателя (банка), если иное не предусмотрено законом или договором об ипотеке.

Таким образом, заключить любой договор отчуждения доли в праве собственности в квартире вы со своей родственницей сможете, только получив предварительное согласие банка-залогодержателя на распоряжение предметом ипотеки (квартирой), если иное не предусмотрено условиями договора об ипотеке, заключенного между собственником квартиры и банком.

Последствия нарушения правил об отчуждении заложенного имущества без согласия залогодержателя предусмотрены ст. 39 Федерального закона «Об ипотеке (залоге недвижимости)».

Возможно ли оформление дарственной

Поскольку вами уже вносятся денежные платежи за квартиру, хотя титульным собственником ее является ваша родственница, а кредитный договор с банком-залогодержателем заключен у нее, то такой способ переоформления доли в квартире, как договор дарения, вам не подходит.

По договору дарения даритель безвозмездно передает или обязуется передать одаряемому вещь в собственность (ст. 572 ГК РФ). При заключении договора дарения даритель не имеет право требовать встречного представления обязательств. Таким образом, даритель (в нашем случае – собственник квартиры) должен не получать финансовых выгод от передачи второй стороне своей недвижимости, что не соответствует тем реальным отношениям, которые сложились в ситуации, описанной в вопросе.

Изменение условий действующего ипотечного договора

Таким образом, переоформив кредитные отношения с залогодержателем так, чтобы дальнейшие ипотечные выплаты частично осуществлялись также и вами, вы получите возможность на законном основании вносить кредитные платежи за данную квартиру (долю в ней) и сможете контролировать ситуацию по исполнению обязательств перед банком.

Если банк-залогодержатель не идет на ваши предложения, то всегда есть возможность обратиться за рефинансированием суммы кредитного долга в другие ипотечные банки. Главное, чтобы вы стали стороной кредитного договора с банком-залогодержателем.

Заключение предварительного договора купли-продажи доли

В предварительном ДКП указывается срок, в который стороны обязуются заключить основной договор. Важно знать, что если такой срок в предварительном ДКП не определен, основной договор подлежит заключению в течение года с момента заключения предварительного договора (п. 4 ст. 429 ГК РФ).

Предварительный ДКП вступает в силу и становится обязательным для сторон с момента его заключения (т.е. подписания обеими сторонами), но также стороны вправе установить в данном договоре, что условия заключенного ими договора применяются к их отношениям, возникшим до его заключения (п. 1, 2 ст. 429 ГК РФ), что и происходит в вашем случае, поскольку по взаимной договоренности с собственником вы уже оплачиваете стоимость доли, оформляемой на вас в будущем.

Предварительный договор должен содержать условия, позволяющие установить предмет, а также условия основного договора, относительно которых по заявлению одной из сторон должно быть достигнуто соглашение при заключении предварительного договора (п. 3 ст. 429 ГК РФ).

В предварительном ДКП важно правильно изложить условия о сроке действия и исполнения обязательств по нему, определить стоимость и размер приобретаемой вами доли в праве собственности, периодичность и сроки внесения вами платежей, а также предусмотреть условия возврата выплаченных вами ранее денежных сумм в случае невозможности заключения в дальнейшем основного договора купли-продажи, что позволит сторонам получить тот результат, на который они рассчитывали при заключении.

Согласно п. 1 ст. 558 ГК РФ, устанавливающей особенности продажи жилых помещений, помимо предмета и цены, существенным условием договора продажи доли квартиры, в которых проживают лица, сохраняющие в соответствии с законом право пользования квартирой после ее приобретения покупателем, является перечень этих лиц с указанием их прав на пользование продаваемым жилым помещением.

Поскольку в настоящий момент автор вопроса зарегистрирован в данной квартире, то обязательно укажите в предварительном ДКП, что вы сохраняете право пользования данной квартирой с момента заключения предварительного ДКП.

Перенос ипотеки в Сбербанке на другую квартиру

Оформление ипотеки предполагает предоставление залоговой недвижимости. На жильё накладывается обременение, ограничивающее операции с жилплощадью. Одним из вариантов снятия обременения является перенос ипотечного кредита Сбербанка на другую квартиру. Это непростая процедура, требующая одобрения кредитного комитета.

Как заменить залог?

Замена залогового обеспечения проводится по разным причинам. Кто-то хочет оформить недвижимость в собственность. Другие меняют залоговое имущество вследствие чрезвычайных событий (пожар, залив, обрушение строительных конструкций и др.), которые привели к разрушению или порче квартиры. Для осуществления операций с заложенным имуществом требуется разрешение банка. Если кредитная организация одобрит заявление, то клиенту следует поступить следующим образом:

Все действия, касающиеся смены залога, должны быть согласованы с банком (согласно ст. 345 ГК РФ). Новый залог должен соответствовать старому по своей стоимости. Перенос ипотечного кредита связан со значительными финансовыми издержками. Клиенту придётся платить нотариусам, страховщикам и оценщикам. Перезаключение договора займа потребует оплаты комиссионного вознаграждения в пользу финансовой организации.

Требования к залоговой квартире

В качестве залога банк принимает:

Квартиры проверяются юристами и кредитными специалистами банка. Ипотечный отдел принимает в качестве залога объекты, которые обладают необходимой ликвидностью и могут быть без труда реализованы на рынке. Низколиквидными считаются элитные жилые комплексы и строительные объекты, расположенные на большом расстоянии от областного центра (30-50 км). Сбербанк не принимает в качестве обеспечения недвижимость, находящуюся в аварийном состоянии или подлежащую сносу.

Недвижимость, являющаяся обеспечением по ипотеке, не должна иметь обременений (арест, рента и др.). Если в квартире есть нелегальные перепланировки, то она не может быть оформлена в качестве залога. Сотрудники банка внимательно изучают состав собственников помещения. Если в квартире прописаны несовершеннолетние, недееспособные или судимые граждане, тогда заявка будет отклонена. Не допускаются сделки, ведущие к ухудшению жилищных условий детей.

Продажа залогового имущества

В некоторых случаях поменять объект залога можно путём продажи обременённой недвижимости. Для этого необходимо предпринять следующие шаги:

Если покупатель берёт ипотечный кредит для приобретения жилья, то после завершения регистрации сделки он должен обратиться в банк для получения денежных средств. После завершения сделки бывший заёмщик может взять ссуду,

перенеся ипотеку на другую квартиру.

Безопасные расчёты

Использование наличных денежных средств связано с большим риском. Довольно часто различные махинации случаются именно на стадии подписания предварительного соглашения. Преступники всеми путями пытаются взять у покупателя задаток. Доверчивые люди передают деньги и не берут долговую расписку.

После этого мошенники аннулируют сделку, пропадают с наличными денежными средствами в неизвестном направлении и начинают поиск новой жертвы. Заключение предварительного соглашения не влечёт за собой передачу прав собственности на квартиру. Сделка по покупке недвижимости приобретает законную силу после регистрации основного договора продажи квартиры.

Покупатели и продавцы жилья могут воспользоваться специальным электронным сервисом Сбербанка, который обеспечивает безопасность расчётов. Все операции с деньгами производятся в безналичной форме через специальный счёт. Оформление данной услуги занимает не более 15 минут. Деньги переводятся на счёт продавца только после государственной регистрации сделки. Продавцу не требуется лично встречаться с покупателем и передавать наличные. Если у обоих контрагентов открыты счета в Сбербанке, то комиссия при переводе не взимается.

Для совершения сделки с использованием цифрового сервиса необходимо предоставить:

Перевод денежных средств подтверждается уведомлениями, которые приходят сторонам договора на электронную почту. Услугу можно оформить в любом отделении кредитной организации. Другим вариантом переноса ипотеки и оплаты сделки является электронное поручение, высылаемое через личный кабинет.

Обмен ипотечной квартиры

Возможен ли обмен?

Возможность обмена ипотечной квартиры до окончания всех выплат в РФ регламентируется Гражданским кодексом. Меняется залог: им становится новая недвижимость вместо имеющейся. Все условия ипотечного договора сохраняются для нового объекта кредитования.

Банки не слишком приветствуют подобные сделки. Для них никакой финансовой выгоды нет. Для банка это предполагает дополнительные издержки и длительное переоформление, потому кредитор может и отказать заёмщику.

Однако при соблюдении нескольких обязательных для заёмщика условий услуга обмена ипотечной квартиры на другую клиентам предоставляется.

Разрешение от банка

Получить согласие у банка на обмен своей ипотечной квартиры можно при соблюдении следующих требований:

Некоторые условия совершения обмена озвучиваются банковскими организациями сразу же, при обращении клиента. Иногда финансовое учреждение выставляет их отдельно.

Требование закона к процедуре

Также кредитор рассматривает место, в котором расположена квартира. Она не должна находиться в другом регионе или в слишком большой удалённости от инфраструктуры. Банк не пойдёт на такую сделку, ведь недвижимость будет выступать его залогом. По сути, заёмщик заново оформляет ипотеку.

К новому объекту кредитования предъявляются не меньшие требования, чем при первоначальном оформлении ипотеки.

Как происходит обмен ипотечной квартиры?

После получения официального согласия от банка на обмен квартиры можно проводить процедуру. Она осуществляется несколькими способами.

Возможность произведения обмена ипотечной недвижимости по тому или иному варианту зависит от выбора банковского учреждения. Самостоятельно заёмщик не может решить, какой из них подойдёт. Обратиться в банк следует ещё до выбора новой квартиры.

Как обменять ипотечную квартиру?

Для обмена ипотечной квартиры заёмщик должен собрать пакет своих документов, которые обычно требуются для оформления кредита. Также нужны бумаги на старое жильё, являющееся залогом по договору с банком. Документы на новую квартиру также необходимы в полном объёме, включая оценку недвижимости.

После сбора всех бумаг клиент должен подать заявление в банк, в котором он хочет получить ипотеку.

Что потребуется?

Помимо этого перечня, потребуются также комплекты документов на квартиру, являющуюся залоговым имуществом, и новую недвижимость, которую заёмщик планирует приобрести. Список бумаг следующий:

Также дополнительно может потребоваться согласие органов опеки и попечительства, если в какой-то из двух квартир прописаны несовершеннолетние дети.

Пошаговые действия

Человеку, желающему произвести обмен своей ипотечной квартиры на другую, придётся совершить ряд последовательных действий.

Банк после прохождения всех этапов подготавливает для заёмщика пакет документов сразу для двух сделок: купли-продажи залоговой недвижимости и купли-продажи новой квартиры, которую приобретает клиент. Сделка оформляется с участием всех сторон. Если подписание договора и процесс обмена ипотечного жилья осуществляется через риелтора, то вся процедура занимает около 3х месяцев.

Преимущества и недостатки обмена квартиры в ипотеке

Другими достоинствами обмена жилья в ипотеке является возможность проведения рокировки, как равноценных объектов недвижимости, так и с разницей в стоимости. Если квартиру нужно сменить на аналогичную по площади и по цене, то проблем с банком, скорее всего, не возникнет. Он даст согласие на проведение сделки.

Но бывают и другие варианты обмена. Новая жилая площадь может быть дороже предыдущей или наоборот – её стоимость ниже. В таком случае банковское учреждение может и отказать клиентам в проведении обмена. Основной недостаток такой процедуры – это то, что кредитор не обязан идти навстречу своему заёмщику. Получить разрешение банка бывает проблематично.

Однако сделку по обмену ипотечной квартиры можно совершить и с привлечением другого банка. Если цена покупаемой квартиры выше, чем залоговой, то деньги от продажи последней клиенту целесообразно потратить на погашение долга по кредиту. Оставшаяся сумма позволит внести первоначальный взнос по новой ипотеке.

Иногда и у покупателя недостаточно средств для покупки залоговой квартиры. Это создаёт дополнительные проблемы для обмена недвижимости. Тогда целесообразно сменить должника по договору. Но банк может отказаться от такой сделки, если новый заёмщик не соответствует его требованиям.

Как продать квартиру в ипотеке

Иногда собственники продают ипотечную квартиру, чтобы, например, купить жилье побольше. Такие сделки — нормальная практика. В статье расскажем, как продать квартиру, купленную в ипотеку.

Есть ли ограничения при продаже квартиры, которая находится в ипотеке

Если недвижимость куплена в ипотеку, то пока кредит не погашен, она находится в залоге у банка. Информация об этом заносится в ЕГРН.

Пока недвижимость в залоге, просто так продать ее не получится. Росреестр увидит запись об ипотеке и не зарегистрирует право собственности на нового покупателя.

Чтобы продать ипотечную квартиру, продавцу нужно сначала погасить задолженность по кредиту (или получить у банка разрешение на продажу, если сделку курирует банк). После этого банк сообщит в Росреестр, что долга нет. И запись о том, что недвижимость в ипотеке, удалят. Это называется снятием обременения.

Как снять обременение и продать квартиру? Есть несколько вариантов.

Продавец гасит ипотеку и продает квартиру

Собственник-продавец сам находит деньги, чтобы погасить ипотеку.

Для этого можно взять потребительский кредит, использовать собственные накопления или одолжить у родственников. Долги можно вернуть после продажи квартиры.

Покупатель дает деньги продавцу на погашение ипотеки

В этом случае покупатель квартиры дает продавцу деньги, чтобы тот погасил ипотеку. Деньги лучше передавать только в рамках предварительного договора купли-продажи.

После того, как старый собственник гасит ипотечный кредит, банк снимает с квартиры обременение, заключается договор купли-продажи, а на нового владельца регистрируется переход права собственности.

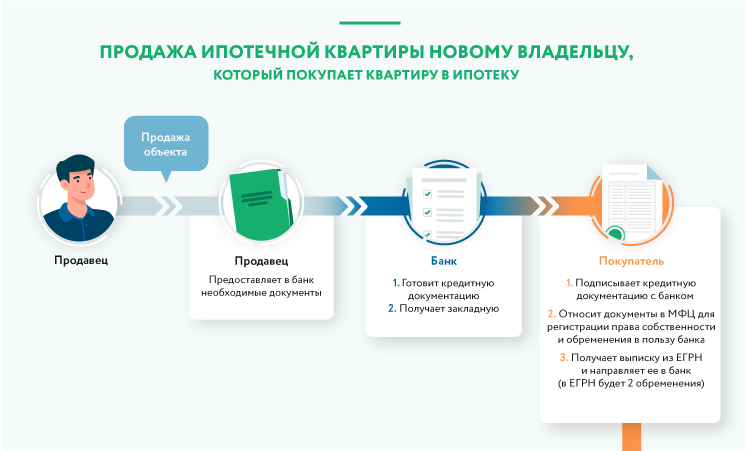

Сделку по продаже ипотечной квартиры полностью ведет банк

Самый надежный вариант. В этом случае старый собственник продает ипотечную квартиру с согласия банка, который полностью курирует сделку, и снимает обременение с недвижимости.

Покупатель берет в этом же банке ипотеку и рассчитывается с продавцом. А продавец квартиры, получив деньги от покупателя, закрывает свою ипотеку.

Как продать ипотечную квартиру в СберБанке

Квартиру, купленную в ипотеку СберБанка, тоже можно продать и купить, в том числе в ипотеку.

Если у продавца электронная регистрации права собственности, банк сам переоформит залог на покупателя квартиры. Если электронной регистрации нет, обременение с недвижимости снимает сам продавец через МФЦ.

Покупателю, в свою очередь, надо подать заявку на ипотеку онлайн на ДомКлик или в офисе банка.

Если ипотеку одобрят, собрать пакет документов для одобрения недвижимости. Большую часть бумаг менеджер по ипотеке сам запросит у продавца и закажет в Росреестре.

Важно помнить, что у таких сделок есть одно ограничение: продать и купить ипотечную квартиру можно только в том же городе, где ранее оформлялась ипотека.

Можно ли продать ипотечную квартиру, купленную в ипотеку в другом банке

Да. В ипотеку СберБанка можно купить или продать квартиру на вторичном рынке, которая была приобретена в ипотеку любого другого банка.

В этом случае Сбер дает продавцу недвижимости кредит на погашение долга по ипотеке в другом банке. Чтобы подать заявку и оформить кредит, не нужно никуда идти и собирать справки: всё полностью онлайн.

Для кредита на сумму не более 3 млн рублей можно оформить рефинансирование ипотеки потребительским кредитом в СберБанк Онлайн, деньги будут сразу зачислены на счет клиента.

Долг по ипотеке продавца гасится банком, а не за счет кредитных средств покупателя. Это позволяет оперативно снять обременение, продать квартиру и погасить кредит за счет средств от продажи квартиры.

Как быть, если продавец задерживал платежи по ипотеке

Обстоятельства продажи квартиры с ипотекой могут быть разные. Кто-то решил поменять квартиру в связи с рождением детей. Кому-то нужно переехать в другой город, кому-то срочно нужна крупная сумма денег. А кто-то не смог или не захотел продолжать оплачивать ипотеку.

Какой бы ни была причина продажи — все это не коснется покупателя после сделки. Никакие обязательства продавца, в том числе штрафы или неустойки, на него перейти не могут.

У меня квартира в ипотеку: что я могу с ней делать

Существует заблуждение, что квартира, купленная в ипотеку, принадлежит банку. Это не так. Собственник квартиры — покупатель, который имеет право распоряжаться своим имуществом. Но до полного погашения кредита на недвижимости будет обременение : продавать и совершать другие сделки с этой недвижимостью просто так нельзя.

Рассказываем, что вы можете делать с ипотечной квартирой и на каких условиях.

Сдавать квартиру в аренду или наем

❗️Согласие банка: необходимо, если это прописано в договоре ипотечного кредитования

Часто именно сдача ипотечной квартиры становится главным источником средств для погашения того же ипотечного кредита. Для того, чтобы сдать квартиру в аренду или наем одобрение банка не требуется ( ГК РФ, ст. 346 п. 3 ).

Но в том же законе есть один важный момент: если в ипотечном договоре присутствуют иные условия, они будут иметь силу. Например, что собственник может передавать заложенное имущество в пользование третьим лицам, лишь согласовав это с банком. Если этого не сделать, то банк может обязать вас досрочно выплатить весь долг по ипотеке. Так что внимательно читайте договор.

Делать ремонт и перепланировку

❗️Согласие банка: на ремонт — не нужно, на перепланировку — нужно

Поддерживать приличное состояние ипотечной квартиры — в принципе обязанность собственника ( ФЗ «Об ипотеке», ст. 30 ). Выбирать рисунок обоев, материал напольного покрытия, менять двери и сантехнику — банк вам не указ. Но при этом помните, что квартира с дорогостоящим ремонтом будет находиться в залоге у банка.

Улучшать — пожалуйста, а вот ухудшать имущество или уменьшать его стоимость сверх того, что вызывается нормальным износом, вы не имеете права ( ФЗ «Об ипотеке», ст. 29 ). Это уже касается перепланировки и переустройства. Для банка это — обоснованный риск. Если перепланировка сильно повлияет на технические характеристики квартиры и впоследствии на ее стоимость, необходимо предварительно согласовать работы с банком. Например, вы объединили кухную с гостиной, и вместо трешки стала двушка.

Продать квартиру

❗️Согласие банка: на продажу с последующим обременением — нужно

Продать ипотечную квартиру вы можете, но с согласия банка ( ГК РФ, ст. 346 ). Если в документах Росреестра отмечено, что на квартире есть обременение, избежать этого не удастся. Запретить продать квартиру банк не может, а вот не дать согласия на сделку — вполне.

Если вы продаете квартиру с последующим обременением, то нового собственника должен одобрить банк.

Например, банк выдал ипотечный кредит человеку 35 лет с десятилетним стажем работы и официальным ежемесячным доходом в 100 тысяч рублей, а он решил продать ее молодому неработающему студенту. Для банка новый собственник — это риск, и он может такую сделку не согласовать.

Подробности в статье «Как продать ипотечную квартиру»

Подарить квартиру

❗️Согласие банка: на дарение с последующим обременением — нужно

Подарить ипотечную квартиру вы можете при соблюдении всех требований.

Если квартира дарится целиком, то новый владелец становится и новым заемщиком и полностью обслуживает ипотечный кредит.

Регистрировать в квартире других людей

❗️Согласие банка: нужно для временной регистрации, если это прописано в договоре ипотечного кредитования

Есть два вида регистрации: постоянная по месту жительства и временная по месту пребывания. Члены семьи собственника — супруг, дети и родители — имеют право на постоянную регистрацию. Другие люди могут считаться членами семьи, если собственник квартиры зарегистрировал их в своей квартире на этом основании ( ЖК РФ, ст. 31 ). Запретить регистрацию членов семьи банк не может.

То же касается и временной регистрации. Собственник может зарегистрировать в своей квартире посторонних людей на определенное время. Например, жильца, которому он сдает квартиру в наем, или иногороднего друга, приехавшего поступать в университет. Но тут работает условие, как и при сдаче квартиры в аренду или наем — если в ипотечном договоре есть пункт, что временную регистрацию надо согласовать с банком — необходимо это сделать.

Подробности в статье «Как прописаться в квартире»

Завещать квартиру

❗️Согласие банка: не нужно

В своем завещании собственник может оставить квартиру кому угодно: сыну с высоким заработком или дочке-студентке ( ФЗ «Об ипотеке», ст. 37, п. 3 ). Одобрение банка не нужно — банк в принципе не должен знать, в чью пользу составлено завещание ( ГК РФ Статья 1123. Тайна завещания ). Но с квартирой достанутся и долги по кредиту. Даже без завещания недвижимость с обременением в любом случае отойдет наследникам, но головной боли с урегулированием прав и обязанностей в таком случае прибавится.

Как и где получить согласие банка

Также вы можете получить консультацию специалистов ДомКлик по номеру 8 800 7709 999, или обратиться в Центр ипотечного кредитования в вашем городе.