налоговый вычет за квартиру на супруга в браке

Покупаем квартиру в браке и не можем поделить вычет

Мы с супругой собираемся купить квартиру за 4 млн рублей. Пока думаем, как ее оформить, чтобы получить вычет. Что будет, если я оформлю квартиру на себя? Тогда жена не получит вычет? Но ведь у нее может и не быть другого шанса. Ситуация осложняется тем, что жена пока не работает. Может, мне получить вычет за нее?

А если квартира будет в общей собственности? Я читал в вашей статье, что так можно получить двойной вычет, но не смог ее найти. Часть денег дают мои родители, в идеале я бы хотел оформить на себя 70% квартиры, то есть сразу обозначить долю. Это как-то повлияет на вычет жены? Помогите разобраться: через неделю сделка, а мы до сих пор не знаем, как лучше все оформить.

Леонид, вы можете оформлять квартиру как захотите. Подойдет любой из описанных вариантов. Право на вычет вы будете иметь оба, причем в полном размере. Вместе с супругой вы вернете 520 тысяч рублей. Но не сразу.

Совместная собственность

Если у вас нет брачного договора, то квартира общая. Не имеет значения, на кого она оформлена, — в договоре купли-продажи может быть указан только муж, но право на вычет будут иметь оба супруга. Или в свидетельстве могут быть указаны оба супруга, но без распределения долей.

Это значит, что по расходам на одну и ту же квартиру могут заявить вычет два человека — каждый по 2 млн рублей. При стоимости квартиры 4 млн рублей можно забрать у государства 520 тысяч.

Если квартира стоит меньше, вычет можно распределить по своему усмотрению. Например, муж заявит 2 млн рублей, а жена — 1 млн, а остаток перенесет на будущее. Мы уже рассказывали, как правильно распределять вычеты в браке и какие нюансы нужно при этом учесть.

Долевая собственность

При покупке квартиры можно сразу распределить доли в праве собственности. Например, если при покупке квартиры используется материнский капитал, доли нужно выделить всем членам семьи. Это тоже влияет на вычет.

С 2014 года произвольное распределение вычета касается и совместной, и долевой собственности. Раньше вычет при покупке в долевую собственность даже между супругами распределялся пропорционально долям.

Если квартиру купили в браке и оформили в долевую собственность после 1 января 2014 года, каждый супруг может заявить вычет в полной сумме, но в пределах лимита и фактических расходов. Распределить эти расходы можно как угодно по заявлению, а не пропорционально долям.

Вы можете оформить на себя 70% квартиры, супруге достанется 30%. Несмотря на это, вычет вы получите поровну — по 2 млн рублей каждый.

Если у одного из супругов нет доходов

Передать свое право на вычет другому супругу нельзя. Если у вас есть официальные доходы, а жена в декрете, вы не сможете использовать ее вычет и вернуть свой налог за обоих. Супруга дождется, когда сможет сама заявить вычет, и вернет НДФЛ только со своих доходов.

Вычет не пропадет, и налог никуда не денется, даже через много лет.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Купили квартиру и хотим вычет. Кто может его получить, если у нас есть брачный договор?

Перед покупкой квартиры мы заключили брачный договор. Квартиру оформили только на одного супруга. Какие у нас права как у супругов, если мы хотим получить вычет за покупку недвижимости и с процентов по ипотеке?

Анастасия, на самом деле сам по себе брачный договор имеет к этому вопросу косвенное отношение. Налоговый вычет может получить тот, кто нес расходы на приобретение имущества и является его собственником. Брачный договор в вашем случае всего лишь определяет режим собственности между супругами, так как без него по умолчанию собственниками имущества являются они оба.

Соответственно, поскольку по брачному договору один из супругов — единоличный собственник имущества, то и вычет может получить только он. Расскажу подробнее.

Может ли второй супруг претендовать на вычет

Налоговый вычет предоставляется налогоплательщику на основании платежных документов, а также документов, подтверждающих право собственности. Просто в вашем случае кроме договора купли-продажи или, например, ДДУ и документов об оплате у вас будет еще брачный договор.

Когда между супругами нет брачного договора, они приобретают имущество в общую совместную собственность. В этом случае каждый из них имеет право на налоговый вычет независимо от того, на кого оформлена недвижимость. По своему согласию супруги могут перераспределить вычеты в пользу одного из них.

А если брачный договор устанавливает режим раздельной или долевой собственности супругов, то каждый из них имеет право на вычет только в размере своей доли в общем имуществе. В случае с раздельной собственностью доля второго супруга равна нулю, соответственно, и получить вычет он не может.

Таким образом, тот факт, что у вас есть брачный договор, просто указывает налоговым органам, что вы единственный получатель имущественного вычета по приобретенной недвижимости. Никаких особых прав и обязанностей в отношении налоговых вычетов брачный договор для вас не порождает. Получать их вы можете в обычном порядке.

Подробнее о том, как получить налоговый вычет за квартиру и оформить документы, мы писали в нескольких статьях:

А если купить квартиру, начать получать вычеты, а потом заключить брачный договор?

Ту часть вычета за покупку, которую исключенный супруг не использовал, он может перенести на другой объект. А вот с вычетами на проценты по кредиту так нельзя. Они используются только в отношении одного объекта.

В 2015 году супруга подала заявление на получение налогового вычета за предыдущий год по уплаченным процентам по кредиту. И заявила всю сумму, на которую могла претендовать за 2014 год как единоличный владелец квартиры. Налоговая отказалась возвращать всю сумму и вернула только 50%. Она сослалась на то, что именно в такой пропорции супруги начали получать вычеты в 2008 году. Женщина не согласилась и пошла по судам.

В итоге Верховный суд решение налоговой отменил. Он сказал, что супруги в браке поделили имущество, заключив брачный договор. Один из супругов решил учесть оставшуюся часть расходов, которые он понес на покупку этого жилья, при исчислении налоговой базы. Второй супруг вычет на эту часть не заявлял. И поскольку в налоговом кодексе нет положений, которые ограничивали бы это право супруги, то она может получить вычет по всем уплаченным ею процентам по кредиту. Однако сюда входят только те проценты, которые она уплатила после того, как заключила брачный договор. Проценты, выплаченные супругами до заключения брачного договора, по-прежнему делятся между ними 50 на 50.

Кассационное определение от 06.06.2017 № 5-КГ17-53 PDF, 730 КБ

Что в итоге

Если по брачному договору квартиру получили вы, то и на вычет вы сможете претендовать, причем в полном объеме. Если муж — значит, все получит он. При желании всегда можно изменить брачный договор и перераспределить вычеты.

Если у вас есть вопрос о личных финансах, дорогих покупках или семейном бюджете, пишите. На самые интересные вопросы ответим в журнале.

За одну квартиру можно получить два вычета и даже больше

Тут Минфин и налоговая напомнили, как получать вычеты по НДФЛ супругам, которые купили квартиру за свои деньги или в ипотеку.

НДФЛ смогут вернуть и муж и жена, даже если квартира оформлена на кого-то одного, а второй вообще не проходит по документам. Это касается двух вычетов: при покупке квартиры и по ипотечным процентам. Один вычет Минфин предлагает распределять один раз, а другой — каждый год.

Если правильно оформить документы, максимальный вычет за одну квартиру составит 4 млн рублей при покупке и 6 млн рублей за проценты банку. Налог будут возвращать сразу обоим супругам. Объясним, что имеет в виду Минфин и почему на это нужно смотреть с прищуром.

Откуда информация про двойные вычеты?

Минфин не первый раз объясняет, что вычет за одну квартиру положен каждому супругу в полном размере. Но некоторые семьи были не в курсе и теряли деньги: делили один вычет на двоих или его заявлял кто-то один. Вместо 520 тысяч при покупке квартиры семья получала только 260.

Какие вычеты положены семье при покупке квартиры?

Если квартиру покупает семья, то жилье — совместная собственность супругов. Неважно, на кого оно оформлено и кто платил. Даже если в свидетельстве только муж, квартира общая.

При покупке квартиры есть два вида имущественных вычетов.

Виды имущественных вычетов

| По расходам на квартиру | По ипотечным процентам | |

|---|---|---|

| Лимит на человека | 2 млн рублей | 3 млн рублей |

| На сколько объектов дают вычет | сколько угодно (если договор после 2014 года) | на один объект |

| Переносится ли остаток на другие объекты | да | нет |

Оба вида вычета можно получить один раз в жизни. Эти вычеты может заявить каждый супруг. При условии, что они оба платят или будут платить НДФЛ по ставке 13%. Но это не все, что нужно знать о вычетах, чтобы не потерять деньги.

Как распределить вычет при покупке квартиры между супругами?

Вычет при покупке квартиры работает сам по себе и не связан с вычетом за проценты.

Неважно, покупает семья квартиру в ипотеку или за свои. Со всей суммы расходов в пределах лимита можно вернуть 13%. Так может сделать каждый супруг.

Расходы на покупку квартиры можно распределять между собой как угодно.

Пример 1. Квартира стоит 3 млн рублей. Муж заявит 2 млн вычета, а жена только 1 млн, или наоборот. Или они разделят вычет поровну — по 1,5 млн. Государство в любом случае вернет семье 390 тысяч рублей, а остаток вычетов можно перенести на другие объекты.

Пример 2. Квартира стоит 4 млн рублей. Оба супруга могут заявить по 2 млн рублей вычета и вернуть не 260 тысяч рублей налога на двоих, а 520 тысяч.

Пример 3. Квартира стоит 2 млн рублей. Муж может получить весь вычет сейчас, а жена использует свое право при покупке другой недвижимости. Или оба сейчас заявят по 1 млн, а еще по 1 млн — когда построят дом. В любом случае с этой квартиры можно вернуть 260 тысяч рублей, а еще 260 тысяч — позже.

То есть как вначале договорились, так и будете возвращать налог. Такое мнение у Минфина.

А если что-то изменится? Налог же нельзя вернуть за год. Неужели нельзя передумать и перераспределить остаток вычета?

Вот поэтому и нужно разбираться в законе, несмотря на разъяснения Минфина, налоговой и кого угодно еще. Их мнения — это не нормативные документы.

Минфин говорит, что вычет перераспределить нельзя. Налоговая с этим вроде бы согласна. А вот Верховный суд нет.

Летом 2017 года рассматривалось дело супругов, которые сначала распределили вычет поровну, а потом передумали: заключили брачный договор и квартира с ипотекой досталась жене. Она заявила вычет, а налоговая предоставила ей только половину. Мол, так вы раньше договорились, а передумать нельзя. Две инстанции налоговую поддержали, а Верховный суд отменил эти решения.

Сказал так. Оба супруга имеют право на вычет в полном объеме. Если вычет нельзя использовать сразу и появляется остаток, его переносят на следующий год. Распределять вычет и остаток можно как угодно. Менять договоренности тоже можно. Главное, чтобы общая сумма вычета на каждого супруга была в пределах лимита.

Президиум Верховного суда еще в 2015 году высказал такое же мнение.

Похоже, ведомства до сих пор не договорились. Но вам нужно быть в курсе всех позиций, чтобы использовать их по закону и с выгодой для себя.

Как распределять вычет по ипотечным процентам?

Этот вычет тоже положен обоим — мужу и жене. Каждому максимум по 3 млн рублей в пределах реально уплаченных процентов. Но остаток этого вычета перенести на другие объекты не получится. Зато его точно можно заново распределять каждый год. Минфин разрешает так делать.

Пример. Супруги заплатили за год 200 тысяч рублей процентов по ипотеке. Решили, что налог со всей суммы в 2017 году вернет муж. А в 2018 году сумму процентов поделят поровну и каждый вернет налог с половины суммы. Нужно всего лишь написать заявление и распределить остаток по-новому.

Делить можно как угодно, пока сумма процентов по ипотеке не достигнет 3 млн рублей на каждого. Не на всю семью, не на одну квартиру, не по одному кредиту, а именно на каждого — семья может заявить 6 млн рублей вычета с процентов и вернуть 780 тысяч рублей налогов. Ну это если очень дорогая ипотека или на большую сумму.

Если один из супругов раньше получал вычет по процентам, но использовал не весь, второй раз заявить не разрешат. Поэтому тоже важно продумать все заранее. Может быть, по одной квартире весь вычет использует муж, а жена — когда купят вторую квартиру. Вдруг она тоже будет в ипотеку.

Кстати, раньше Минфин говорил, что по процентам перераспределять вычет нельзя. А теперь разрешил.

Мы купили квартиру и хотим получить вычеты. Как правильно сейчас все оформить?

Посчитайте, как выгоднее распределить вычет за 2017 и 2018 год. Составьте соглашение о распределении вычета с учетом мнения Минфина. По нему вы получите вычет за 2017 год и сможете использовать его в нужных пропорциях в 2018 году. За это время может появиться новое мнение Минфина.

Даже если оно не появится, а вы захотите распределить вычет по-другому, решать будет ваша налоговая. А на крайний случай есть суд. Как видите, он не всегда на стороне инспекций.

В любом случае по закону оба супруга могут заявить вычет в пределах своего лимита.

Когда нужно подавать заявление о распределении вычетов?

Но в каждой истории есть нюансы. Если есть сомнения, проконсультируйтесь в своей налоговой.

Что бы вам ни ответили, сделайте поправку на то, что инспекторы часто сами не знают, как правильно. Нам несколько раз присылали их ответы. Надеемся, у вас будет по-другому.

Можно ли получить вычет за квартиру, которую супруг оплатил до свадьбы?

Муж оплатил квартиру в 2014 году. В его собственность она перешла в 2018, а расписались мы в 2017 году. Кто из нас может претендовать на налоговый вычет?

И вы, и ваш супруг имеете право на имущественный налоговый вычет. В вашем случае значение имеет дата подписания передаточного акта, а не дата оплаты квартиры. Расскажу о нюансах оформления налогового вычета обоими супругами, если квартира оформлена только на одного из них, и посоветую, как все оформить, чтобы не потерять деньги.

Как супруги могут получить двойной налоговый вычет

Вычет — это сумма, с которой государство разрешает не платить НДФЛ или возвращает уже удержанный. Мы много раз рассказывали про имущественный налоговый вычет при покупке квартиры. Кому он полагается, в каком размере и как его оформить, можно прочитать в наших статьях:

А размер вычета можно посчитать на нашем калькуляторе.

Когда супруги покупают квартиру после свадьбы и у них нет брачного договора с другими условиями, жилье считается совместно нажитым имуществом. На кого оформлено право собственности, кто вносил деньги, чьи вообще это деньги, не имеет значения. По закону подразумевается, что расходы на квартиру общие — мужа и жены.

Если на квартиру потратили общие деньги, значит, оба супруга могут получить налоговый вычет. Его дают в сумме фактических расходов на квартиру, но не более чем по 2 млн рублей. Это значит, что каждый супруг может вернуть из бюджета до 260 тысяч рублей. Главное условие — наличие у обоих супругов налогооблагаемых доходов в соответствующем году и не реализованное ранее право на имущественный вычет. Еще жилье не должно быть куплено у близкого родственника, а супруги должны быть налоговыми резидентами РФ.

Когда возникает право на налоговый вычет за квартиру

При покупке квартиры по договору участия в долевом строительстве право на налоговый вычет возникает с того года, в котором подписан передаточный акт. Дата оплаты квартиры значения не имеет.

Евгений подписал передаточный акт в мае 2020, а брак заключил в августе 2020 года — налоговый вычет сможет получить только он.

Сергей заключил брак в сентябре 2020 года. В декабре он подписал акт о передаче квартиры, а право собственности оформит в январе 2021 года. Налоговый вычет полагается обоим супругам, причем они смогут вернуть уплаченный НДФЛ уже за 2020 год, так как решающей является дата подписания акта, а не оформления права собственности.

В вашем случае супруг подписал передаточный акт после заключения брака. Это значит, что вы наравне с ним можете получить налоговый вычет. В 2021 году сможете вернуть НДФЛ за 2018, 2019 и 2020 годы, подав декларации за каждый из них.

Какие нужны документы, чтобы оформить вычет второму супругу

К декларации 3-НДФЛ или заявлению в ИФНС для уведомления о праве на вычет, если хотите получить его через работодателя, приложите документы на квартиру на имя мужа. И дополнительно свидетельство о браке. Так налоговая узнает, что квартира общая и жена тоже имеет право на вычет.

Если квартира стоит меньше 2 млн рублей, то супругам имеет смысл распределить вычет между собой — решить, кому и сколько налога вернуть, и сообщить об этом в налоговую. Для этого им нужно заполнить и подписать заявление о распределении вычета. Распределить вычет можно только один раз. По умолчанию его распределят поровну.

Если квартира стоит больше 2 млн рублей, то каждый из супругов просто заявляет к возврату столько, сколько ему нужно.

Супруги купили квартиру за 4 млн рублей и оформили ее на жену. Оба заявили к вычету по 2 млн рублей — им вернут по 260 тысяч. Заявление о распределении вычета не требуется.

Супруги купили квартиру за 3 млн рублей. Муж заявит 2 млн вычета, а жена — 1 млн, или наоборот. Либо они разделят вычет по 1,5 млн. В любом случае они получат из бюджета 390 тысяч рублей на двоих, а остаток вычетов можно перенести на другие объекты.

Распределить имущественный вычет можно и после того, как супруг, на которого оформлено жилье, уже начал получать вычет.

Что делать? Читатели спрашивают — эксперты Т—Ж отвечают

Как супругам выгоднее получать налоговый вычет — вместе или раздельно?

О возврате НДФЛ за покупку квартиры и уплаченные проценты по ипотеке знают почти все, но не все ориентируются в тонкостях получения вычета. Если супруги вместе получают возврат налога за квартиру, то быстрее выберут причитающуюся сумму. Однако вычет по ипотечным процентам лучше совместно не получать — так можно потерять крупную сумму. Рассказываем, как работает схема.

Купил квартиру — не забудь получить вычет. Фото: kuban-mama.ru

Совместный возврат налога за покупку недвижимости

Заявлять возврат налога выгоднее обоим супругам по нескольким причинам.

1. Деньги возвращаются быстрее

Среднероссийские зарплаты невысоки. Чтобы получить максимальную сумму вычета 260 000 рублей, надо потратить несколько лет.

Посчитаем. Иван Иванович зарабатывает 40 000 рублей в месяц. Значит, ежегодно он уплачивает в бюджет около 62 500 рублей НДФЛ. На возврат всей суммы вычета он потратит примерно 4 года.

Допустим, у Иван Ивановича есть жена Ольга Ивановна. Она тоже имеет право на вычет. Если её зарплата составляет 40 000 рублей, то семья ежегодно в виде вычета будет получать 125 000 рублей, а полную сумму возврата они выберут за 2 года.

Если вы не хотите ждать для получения вычета следующего года, то ускорить возврат НДФЛ можно, подав заявление через работодателя. Как это сделать, мы писали в статье «Самый быстрый способ получить налоговый вычет».

2. Сумма вычета увеличится в два раза

Лимит в 260 000 рублей устанавливается на каждого супруга в отдельности, поэтому при покупке жиля стоимостью более 4 000 000 рублей семья получает в виде возврата НДФЛ 520 000 рублей.

Как это происходит, покажем на примерах.

Квартира стоит 2 000 000 рублей.

Максимум, что можно с неё получить — 260 000 рублей, это может сделать один из супругов. Совместный вычет лишь ускорит получение денег.

Квартира стоит 3 000 000 рублей.

Максимум по возврату — 390 000 рублей. Однако получить его можно только совместно, поскольку сумма превышает индивидуальное ограничение по вычету. Разделить возвращаемую сумму между супругами можно в любых пропорциях — пополам или 260 000 на мужа, 130 000 на жену. Зависит от дохода каждого и будущих планов.

Квартира стоит 4 000 000 рублей.

Максимум по возврату — 520 000 рублей. Его тоже можно получить только совместно с супругом. Каждый выберет при этом свой лимит.

Никаких опасностей при получении совместного вычета за покупку квартиры нет. Если один из супругов не использует весь лимит, то остаток перенесётся на следующий объект недвижимости.

Например, супруги купили квартиру за 3 000 000 рублей. Муж получил полный вычет 260 000 рублей, а жена часть вычета — 140 000 рублей. Возврат за следующую квартиру может получить только жена. Сумма — 120 000 рублей.

Подвох при получении вычета за квартиру

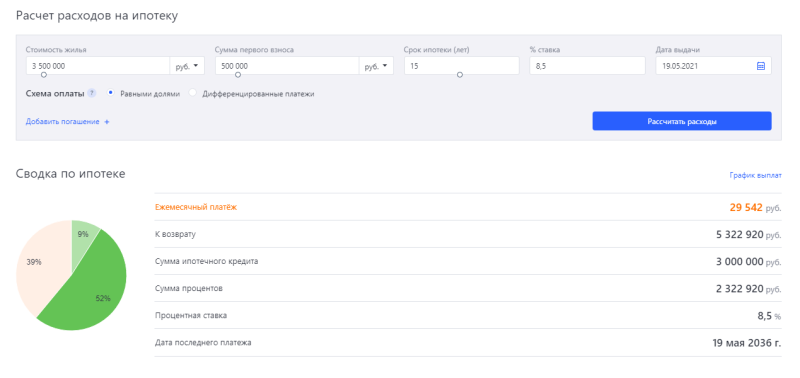

Например, Иван Иванович и Ольга Ивановна купили квартиру за 3 500 000 рублей. При процентной ставке 8,5% переплата за 15 лет составит примерно 2 300 000 рублей. Возврат налога — 299 000 рублей.

Оба супруга заявили вычет по процентам. Муж получил 199 000 рублей, жена — 100 000 рублей.

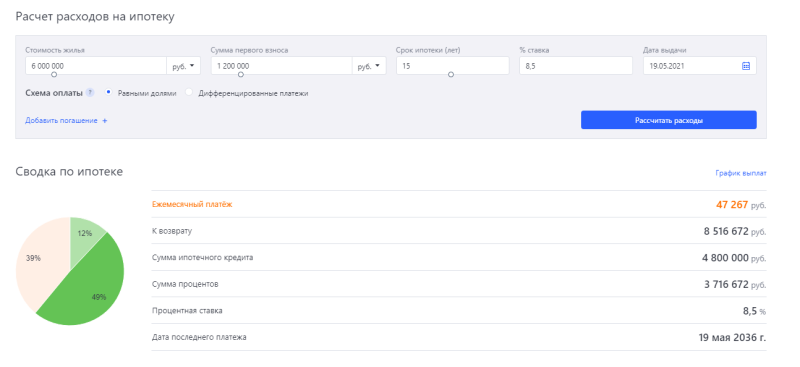

Спустя время они решили поменять жильё на более просторное — купили квартиру стоимостью 6 000 000 рублей.

Переплата по ипотеке — 3 700 000 рублей. Однако ни один из супругов не получает вычет, потому что право уже израсходовано.

Если бы они в первом случае делали возврат НДФЛ только на мужа, а во втором — на жену, то в семейный бюджет вернулось бы 689 000 рублей. А так они получили только 299 000 рублей.