налоговый вычет за лечение и квартиру одновременно можно ли

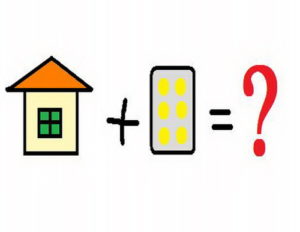

Налоговый вычет за квартиру и лечение. Можно ли одновременно получить социальный и имущественный вычет?

Если в один год Вы купили квартиру и потратили деньги на лечение, можно ли получить социальный и имущественный вычет одновременно? В статье расскажем, при соблюдении каких условий возможен налоговый вычет и за квартиру и за лечение, какие отличия в порядке предоставления вычета за медицинские услуги и покупку квартиры и возможен ли возврат налога за лечение, если Вы уже возместили 13 % за покупку недвижимости.

Можно ли одновременно получить налоговый вычет за квартиру и лечение?

Никаких препятствий для одновременного получения налогового вычета за покупку квартиры и лечение законом не установлено. Но следует помнить, что по доходам конкретного года не удастся вернуть налога больше, чем было удержано из Вашего дохода.

В 2020 году налогоплательщик оплатил лечение зубов на сумму 100 тыс. руб. и приобрел квартиру стоимостью 3 млн. руб. За 2020 год сумма удержанного НДФЛ составила 97500 рублей

За лечение в данном случае можно вернуть 13 % от расходов – 13 000 рублей.

За покупку квартиры 13 процентов от лимита 2 млн. руб. – 260 000 рублей.

Налогоплательщик сможет вернуть удержанный за 2020 год подоходный налог по расходам на лечение и покупку квартиры (продолжить получать имущественный вычет он сможет в любом следующем году).

Как получить социальный и имущественный вычет одновременно

Чтобы вернуть налог за лечение и покупку квартиры в соответствующем году необходимо подать налоговую декларацию 3-НДФЛ (если вычет Вы собираетесь получать через налоговую инспекцию), в которой будут указаны расходы на лечение и приобретение квартиры. Для социальных и имущественных вычетов в налоговой декларации выделены отдельные листы, которые и нужно заполнить.

Однако если Вы хотите одновременно получить налоговый вычет при покупке квартиры и при лечении, то следует учитывать их различия в порядке предоставления. Рассмотрим их отличия по следующим параметрам.

Таким образом, если Вы оплатили лечение, то в декларации 3-НДФЛ за соответствующий год обязательно указывайте расходы на оплату медицинских услуг, иначе Вы можете потерять право на данный вычет. Если по доходам года, в котором Вы оплатили лечение, Вы планируете вернуть 13 % за покупку квартиры, то следует учитывать, что имущественный вычет можно получить по доходам другого года, а вычет за лечение – только по доходам года, в котором Вы оплатили медуслуги.

В 2020 году налогоплательщик оплатил дорогостоящее лечение на сумму 300 тыс. руб. (код услуги 2 в справке об оплате медицинских услуг) и приобрел долю в квартире (стоимость 2 млн. руб.). В декларации 3-НДФЛ он указал расходы на лечение, а также расходы на покупку доли в квартире. По доходам 2020 года налогоплательщик получит вычет за лечение и часть вычета за покупку доли в квартире (продолжить получать имущественный вычет он сможет в следующем году).

Налоговый вычет за квартиру и лечение одновременно через работодателя

Можно ли получить имущественный и социальный вычет одновременно на работе? Да, такая возможность существует. Но обращаем внимание на следующие положения. Законом не установлен порядок определения последовательности предоставления налоговым агентом налоговых вычетов при обращении к нему физлица по разным основаниям. И, по мнению ФНС России, при наличии в течение налогового периода у налогового агента от налогоплательщика нескольких заявлений о предоставлении различных видов налоговых вычетов налоговый агент вправе предоставить такие налоговые вычеты в любой последовательности с учетом предпочтений налогоплательщика, при этом соблюдая особенности и ограничения в размере, установленные статьями 218, 219 и 220 Налогового кодекса (Письмо ФНС РФ от 28.06.2017 N БС-4-11/12466@, Письмо Минфина РФ от 11.10.2018 N 03-04-05/73034).

Таким образом, если Вы планируете получить налоговый вычет за лечение и покупку квартиры в одном году через работодателя, то Вам следует сообщить бухгалтеру, что в первую очередь Вы хотели бы получить вычет по расходам на медицинские услуги (так как перенос вычета за лечение на последующие годы не предусмотрен).

Что делать, если Вы уже получили вычет при покупке квартиры за год, в котором оплатили лечение?

Если Вы по каким-то причинам не указали в налоговой декларации 3-НДФЛ расходы на лечение и получили по доходам соответствующего года вычет за квартиру, можно ли подать уточненную декларацию, чтобы вернуть 13 % за медицинские услуги? Ранее по данному вопросу Минфин давал разъяснение: «Если согласно поданной налогоплательщиком налоговой декларации был предоставлен имущественный налоговый вычет и соответствующая сумма налога на доходы физических лиц возвращена, представление уточненной налоговой декларации с целью уменьшения суммы имущественного налогового вычета и заявления суммы социального налогового вычета не допускается, поскольку возможность отказа налогоплательщика от уже полученного имущественного налогового вычета Кодексом не предусмотрена» (Письмо Минфина РФ от 9 декабря 2013 г. N 03-04-07/53635).

Но если Вы успеете подать уточненную декларацию 3-НДФЛ до возврата налога, то Вы вправе получить налоговый вычет и за квартиру и за лечение. В уточненной декларации необходимо заявить социальный налоговый вычет по медицинским услугам и произвести перерасчет остатка имущественного налогового вычета, переходящего на следующий год.

Отметим, что письма Минфина не является нормативными правовыми актами, поэтому, если Вы уже получили имущественный вычет (Вам вернули налог по доходам того года, когда Вы оплачивали лечение), по вопросу уточнения налоговой декларации в целях оформления вычета за медицинские услуги Вы можете обратиться в Вашу ИФНС.

Налоговый вычет за квартиру и лечение супругам

Если на момент оплаты медицинских услуг был зарегистрирован брак, то вычет за медицинские услуги, оказанные одному из супругов, вправе получить другой супруг. Также если квартира была приобретена в браке и между супругами не заключался брачный договор, вычет за покупку квартиры могут оформить каждый из супругов (с учетом установленных в законе ограничений). Эти положения Вы также можете учитывать при возврате налога при покупке квартиры и лечении.

В 2020 году налогоплательщик потратил на лечение 100000 руб. Но он не знал о возможности вернуть 13 процентов за медицинские услуги, поэтому в декларации за 2020 год налогоплательщик не указал данные расходы и по доходам 2020 года продолжил получать не использованный в 2019 году остаток вычета за квартиру. В данном случае было принято решение, что вычет за лечение, оказанное мужу, будет получать жена – она подаст декларацию 3-НДФЛ за 2020 год и вернет 13 % от потраченных средств.

Вы вправе одновременно офомрить налоговый вычет и за квартиру и за лечение. При этом сначала Вы получите социальный вычет, а потом имущественный. Для возврата налога за квартиру и лечение одновременно Вы можете подать декларацию 3 НДФЛ, в которой будут указаны расходы на оплату медицинских услуг и покупку квартиры.

Налоговые вычеты: как получить вычет за лечение, учебу, покупку квартиры, ребенка, какие документы нужно оформить

“Ъ” поможет разобраться, кому положен и как оформить налоговый вычет за лечение, учебу, покупку квартиры, ребенка, какие документы нужно получить для заявления на вычет.

Что такое налоговый вычет, за что его получают

Налоговый вычет — это определенная сумма дохода, которая не облагается налогом, или возврат части уже уплаченного налога на доходы физических лиц (НДФЛ) в связи с некоторыми понесенными расходами. Виды этих расходов определены Налоговым кодексом РФ. Получить налоговый вычет может любой гражданин РФ или иностранный гражданин, если он проживает на территории России более 183 дней в году и платит налог с полученного дохода.

Пример! Предположим, вы заработали за год 1 млн руб. и 13% уплатили в виде подоходного налога. В тот же год вы потратили 100 тыс. на обучение ребенка в университете. Эти 100 тыс. вычитаются из дохода, и получается, что налог вы должны были уплатить не 130 тыс., а 13% от 900 тыс., то есть 117 тыс. Переплата составила 13 тыс. руб.— вот их вам и вернут.

Регионы—лидеры по количеству предоставленных налоговых вычетов (тыс.)

|

|

kommersant.ru

Источник: ФНС, данные по итогам 2017 года.

Существуют пять видов вычетов по НДФЛ:

Требовать налоговый вычет за конкретный год допустимо одновременно по нескольким категориям, например, получить его сразу за детей, лечение, благотворительность и продажу жилья. Обращаться за вычетом можно в течение трех лет после налогового периода. То есть, например, в 2019 году получится вернуть деньги за 2016, 2017 и 2018 годы.

Вычет за покупку квартиры: документы, порядок действий для получения

Важно! При подаче в налоговый орган копий бумаг, подтверждающих право на вычет, необходимо иметь при себе их оригиналы для проверки. Половина всех проблем при получении денег связана с тем, что у потребителя нет каких-либо документов.

При приобретении недвижимости налоговая база для вычета ограничена суммой 2 млн руб. Таким образом, налоговая льгота составляет 260 тыс. руб. Каждый гражданин имеет право на льготу до 2 млн руб. только один раз. Если она была полностью использована при покупке первого жилья, то при приобретении второй недвижимости льгота предоставляться не будет.

Если квартира была приобретена за счет средств работодателя, материнского капитала или бюджета, то вычет забрать нельзя.

Имущественный вычет допустимо использовать для погашения процентов по ипотечному кредиту. В этом случае предел вычета увеличивается с 260 тыс. до 390 тыс. руб.

Под вычет попадает не только сама покупка или строительство, но и отделка квартиры, прокладка коммуникаций и разработка проекта.

Как рос объем полученных в России налоговых вычетов (млрд руб.)

Российское налоговое законодательство предполагает два способа получения налогового вычета:

Первый способ предполагает возврат уплаченного в прошлом налога на банковский счет лица.

При втором варианте налоговый вычет погашается за счет отмены отчислений из заработной платы работника налога на доходы. Какой из них удобнее — решать вам.

Вычет за лечение: документы, порядок действий

Общий список необходимых документов:

При лечении в стационаре или поликлинике:

При покупке лекарств:

При заключении договора добровольного медицинского страхования физлицом:

Порядок действий (при обращении к работодателю):

Какими налоговыми вычетами пользуются россияне (%)

Источник: ФНС, данные по итогам 2017 года.

Вычет на ребенка: документы, порядок действий

Для получения «детского» вычета идти в налоговую не обязательно. Достаточно обратиться в бухгалтерию по месту работы с соответствующим заявлением. Простая процедура делает этот вычет самым популярным среди населения. Обычно за этим вычетом обращаются к работодателю с начала года, но можно забрать его и задним числом через ФНС.

Вычет на ребенка (детей) предоставляется до месяца, в котором доход налогоплательщика, облагаемый по ставке 13% и исчисленный нарастающим итогом с начала года, превысил 350 тыс. руб. Вычет отменяется с месяца, когда доход сотрудника превысил эту сумму.

На первого и второго ребенка положен вычет 1400 руб.; на третьего и каждого последующего ребенка — 3000 руб. На каждого ребенка-инвалида до 18 лет, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы,— 12 000 руб. родителям и усыновителям (6000 руб.— опекунам и попечителям).

Общий перечень необходимых документов:

Важно! Если налогоплательщик имеет несколько работодателей, то придется выбирать. Если родитель только один, он имеет право на двойной размер вычета. Двойной размер может получать и один из супругов, если второй письменно от вычета откажется. Однако если второй супруг просто не имеет налогооблагаемого дохода, а соответственно, и права на вычет, то тогда первый не может рассчитывать на двойной размер.

Вычет на обучение: документы, порядок действий

В стандартный пакет для оформления налогового вычета за обучение входят:

Важно! Вычет полагается только при оплате очного обучения. Получится возместить траты на свое обучение, обучение детей, в том числе опекаемых, а также братьев и сестер. А вот на внуков, племянников, супругов — нельзя.

В каком порядке получать на работе вычеты за квартиру, лечение и обучение

ФНС опубликовала письмо по поводу вычетов у работодателя. Теперь стало понятнее, как получать максимум выгоды и не совершать лишних движений. Объясняем, как это работает и как правильно сделать.

Главное

Вычет — это сумма, с которой государство разрешает не платить НДФЛ или возвращает уже удержанный.

Получить вычет можно в следующем году по декларации через налоговую, а можно у работодателя в текущем году без декларации.

Чтобы получить вычет у работодателя, нужно взять уведомление в налоговой. Документы удобно оформлять через интернет.

Пишете на работе заявление, и у вас перестают удерживать НДФЛ 13%. И даже возвращают уже удержанный с начала года.

Сначала лучше получить все социальные вычеты, потом уже — все имущественные. Но можно как угодно: налоговая не против любой очередности.

Что за вычеты у работодателя? Кто их получает?

Если вы купили квартиру, заплатили за учебу ребенка в вузе или лечение зубов, то имеете право на имущественный или социальный вычет. С этой суммы можно не платить или вернуть НДФЛ.

Чтобы вернуть налог, обычно подают декларацию и заявление в налоговую. Там всё проверяют, а потом возвращают деньги на счет.

Но есть вариант не ждать следующего года и получить вычет сразу же. Купили квартиру в июне — сразу подтвердили право на имущественный вычет и перестали платить НДФЛ до конца года. Или оплатили лечение зубов на прошлой неделе, и у вас из зарплаты пару месяцев не удерживают налог.

Это называется получением вычета у работодателя. Вместо того чтобы платить НДФЛ в бюджет, а потом возвращать всю сумму сразу в следующем году, вы перестаете платить его прямо сейчас и получаете прибавку к зарплате.

У работодателя в текущем году можно получить не любой вычет. Например, по расходам на благотворительность и оценку квалификации вычет дает только налоговая и только в следующем году. Кто оформлен по гражданско-правовому договору, тоже должен подавать декларацию.

Как получить вычет у работодателя?

Нельзя просто так взять и прийти в бухгалтерию с просьбой о вычете. Сначала нужно утвердить ваш вычет в налоговой. Это проще, чем подавать декларацию.

Когда у вас появилось право на вычет, собираете подтверждающие документы, пишете заявление и подаете в налоговую. Удобно сделать это через интернет на сайте nalog.ru. Там уже есть все формы. Указываете данные по вычету, реквизиты работодателя, прикладываете копии документов, справку 2-НДФЛ, подписываете прямо на сайте и ждете. Декларация 3-НДФЛ не нужна.

Максимум через 30 дней будет готово уведомление, которое подтвердит, что такой-то сотрудник имеет право на вычет в такой-то сумме у такого-то работодателя. Этот документ отдаете в бухгалтерию или отдел кадров, и у вас перестают удерживать НДФЛ.

Уведомление будет действовать только до конца текущего года. Если у вас имущественный вычет и осталась неиспользованная сумма, в январе снова возьмете уведомление на остаток и не будете платить НДФЛ. Получать второе уведомление проще: копии документов на квартиру уже не нужны, хватит справки 2-НДФЛ и заявления.

И так до тех пор, пока вычет не закончится. Каждый раз налоговая будет указывать в уведомлении остаток вычета.

Если подать документы на вычет в середине года, как быть с уже удержанным налогом с начала года?

В налоговом кодексе про это ничего не написано. Некоторые работодатели перестают удерживать НДФЛ с того месяца, когда сотрудник принес заявление. А удержанный НДФЛ с начала года приходится возвращать по декларации в следующем году.

Это невыгодно. Минфин объяснил, что если сотрудник принес заявление на вычет в середине года, то ему нужно вернуть НДФЛ, который удержали с начала года. Верховный суд считает так же.

Вот что получится, если подать заявление на вычет у работодателя в июле:

Многие этого не знают, продолжают платить НДФЛ и ждут следующего года, чтобы подать декларацию. Потом ждут еще четыре месяца, пока налоговая всё проверит и вернет деньги. А можно не отдавать их государству прямо сейчас.

Если ваша бухгалтерия не в курсе, объясните, как правильно, и заберите свои деньги. Но если бухгалтерия в курсе разъяснений, но все равно не возвращает налог с начала года, не настаивайте. Такая позиция имеет право на жизнь. Мы объясняли, почему так происходит и почему бухгалтер в этом не виноват.

Какая разница, в каком порядке предоставлять вычеты? Зачем мне выбирать? Пусть решит бухгалтерия.

Нужно правильно выбирать порядок предоставления вычетов, чтобы не потерять деньги и забрать максимум у государства.

Если вычет один, проблемы нет. Тут и выбирать не придется: подал заявление и не платишь НДФЛ, пока вся сумма не закончится.

Если в один год есть право на имущественный и социальный вычет, нужно учитывать, что остаток социального вычета нельзя перенести на следующий год. Даже если использовать не весь вычет, он просто аннулируется и НДФЛ не вернут. Социальный вычет выгоднее получать раньше.

Имущественный вычет можно переносить на следующий год, поэтому его выгодно получить после социального. Остаток имущественного вычета разрешат использовать в следующем году, а потом еще и еще.

Правильно распределять вычеты и устанавливать их очередность может быть выгодно супругам. Если всё просчитать, семья может забрать у государства в разы больше денег.

Вот как это работает на примере

Допустим, у вас зарплата 70 тысяч рублей. В марте 2017 года вы купили квартиру за 3 млн. В июне оплатили 70 тысяч рублей за операцию маме и 50 тысяч за учебу ребенка в вузе. Вы только что узнали про вычет у работодателя, получили уведомления в налоговой и написали заявление на работе.

За лечение и образование дадут социальный вычет — максимум 120 тысяч в год. С такими расходами можно использовать всю сумму и вернуть 15 600 рублей, но только в этом году. На следующий год остаток переносить нельзя.

За покупку квартиры вычет 2 млн рублей. Можно вернуть 260 тысяч рублей налога. За год всю сумму использовать не получится, поэтому остаток перейдет на следующий год. С имущественным вычетом так можно.

На работе нужно написать заявление, чтобы сначала вам дали социальный вычет, а потом имущественный. Тогда вы заберете максимум. Если бухгалтерия сделает наоборот, потеряете 15 тысяч рублей: социальный вычет в 2017 году получить не успеете.

Налог же можно возвращать в течение трех лет. Я пойду и заявлю неиспользованный социальный вычет в 2018 году

Не выйдет. Налог можно возвращать в течение трех лет, но только за конкретный год, а не за любой. Если право на социальный вычет возникло в 2017 году, налог можно вернуть только за 2017 год. Этот вычет нельзя перенести на 2018 год ни полностью, ни частично.

Декларацию для возврата НДФЛ можно подать даже в 2020 году, но налог вернут именно тот, который заплатили в 2017. Если весь налог за 2017 год вернули за счет имущественного вычета, социальный не пригодится и пропадет.

У меня есть право на вычет. Как всё правильно оформить?

Если хотите использовать вычет у работодателя, подтвердите это право в налоговой. Если работодателей с трудовыми договорами несколько, берите несколько уведомлений.

Напишите на работе заявление на вычет. Укажите, в какой очередности вам нужно предоставить вычеты, если их несколько. Не имеет значения, когда вы подавали разные уведомления: в один день или с разницей в несколько месяцев. Налоговики считают, что на очередность вычетов это не влияет.

Если не знаете, как поступить, спросите в налоговой или у эксперта.

Как получить максимум от государства, если у меня есть несколько разных вычетов?

У меня есть несколько вопросов про совмещение разных типов вычетов. Подскажите, пожалуйста:

И еще у меня вопрос про возможную деноминацию в России. Допустим, я заключил договор на 5 лет (столько же нужно, чтобы сэкономить на НДФЛ?) и должен внести по нему 1 млн рублей. За первые два года я внес 400 тысяч, но тут происходит деноминация. Мои 400 тысяч превратились в 400 рублей? Довнести потребуется уже не 600 тысяч, а 600 рублей? А получу я уже не 1 млн, а тысячу плюс прибыль, если она будет, плюс вычеты по НДФЛ и минус комиссии, так?

Понимаю, что расчет очень приблизительный, поскольку в таких условиях наверняка будет огромная инфляция. Но если посчитать плюс-минус километр? Я не разбираюсь в экономике, поэтому интересен ход развития событий в этом случае.

Дмитрий, налоговые вычеты можно совмещать. Однако есть некоторые ограничения по суммам. Давайте разберемся с ними подробнее.

Можно ли получить несколько вычетов одновременно

Налоговое законодательство предусматривает несколько видов налоговых вычетов. В рамках вашего вопроса нас будут интересовать два из них:

Никаких ограничений по совмещению вычетов не существует. Вы можете одновременно получать вычеты и по ИСЖ/НСЖ, и по ИИС, а также любые другие вычеты, например за покупку недвижимости или лечение. Я каждый год оформляю право на одновременное получение нескольких налоговых вычетов, никаких сложностей не возникает.

Интересующие вас вычеты можно получить на следующий год после того, как вы внесли соответствующие взносы. Пример:

Аналогичная ситуация будет с ИИС, если вы выбрали тип вычетов А — возврат 13% от суммы взносов.

Какие есть ограничения при получении налоговых вычетов

Размер вычета. Вычет не может быть больше дохода, с которого вы уплатили НДФЛ в прошедшем году. Если человек официально не работает и не платит НДФЛ, вычета вообще не будет.

Социальные вычеты суммируются между собой. К социальным вычетам относятся не только расходы на ИСЖ/НСЖ. Сюда входят расходы на лечение, ДМС, обучение и благотворительность, а также взносы на накопительную часть пенсии, негосударственное пенсионное обеспечение и добровольное пенсионное страхование. Максимальная сумма 120 000 Р в год распространяется на все социальные налоговые вычеты. Расходы на обучение детей считаются отдельно — это еще 50 000 Р в год на каждого ребенка.

А вот инвестиционные вычеты с социальными не суммируются, поэтому в отношении взносов по ИИС это правило не действует.

Право на вычеты прекращается через 3 года. Социальные вычеты, в том числе вычет за ИСЖ/НСЖ, можно получить в течение трех лет после года, в котором были произведены расходы. В 2020 году можно будет получить вычет от подходящих трат за 2019, 2018 и 2017 годы.

Обращаться за вычетами только после окончания пятилетнего договора ИСЖ/НСЖ невыгодно. Рекомендую оформлять вычеты на следующий год после внесения взносов.

Теперь что касается воображаемой деноминации

Предыдущая деноминация проводилась в России в 1998 году. Тогда от номиналов отрезали три нуля: одна тысяча старых рублей стала одним новым рублем.

Однако никаких изменений в финансовых инструментах, кроме номинала, в то время не произошло. 10 млн старых рублей на вкладе превращались в 10 тысяч новых.

Указ Президента РФ от 04.08.1997 № 822 «Об изменении нарицательной стоимости российских денежных знаков и масштаба цен»

Вообще, никакой деноминации в России пока не планируется. Если воображаемая деноминация в вашем примере будет проводиться по такой же схеме, как в 1998 году, то в отношении взносов на ИИС/ИСЖ/НСЖ и возврата 13% за них трудностей быть не должно: инвестиционный доход выплатят в новых номиналах, налоговые вычеты в течение этих 5 лет вы получите частично старыми и частично новыми деньгами.

Следующие взносы теоретически тоже некоторое время можно будет вносить как старыми, так и новыми деньгами. При деноминации 1998 года старыми деньгами можно было свободно расплачиваться весь 1998 год, а обмен через банки продолжался до 31 декабря 2002 года. Но это как было. А как произойдет в будущем, никто не знает.

Если у вас есть вопрос о личных финансах, правах или законах, пишите. На самые интересные вопросы ответим в журнале.