нужно ли пенсионеру платить налог за сдачу квартиры

Сдача квартиры в аренду не лишает пенсионера права на налоговую льготу

Минфин разъяснил, сохраняется ли у пенсионера льгота по налогу на имущество в отношении квартиры, которая сдается в аренду.

В своем письме от 17.06.2021 № 03-05-06-04/47771 ведомство напоминает, что пенсионеры имеют право на налоговую льготу по налогу на имущество физических лиц. Фактически статья 407 НК РФ освобождает пенсионеров от налога на имущество в отношении объекта, находящегося в собственности пенсионера и не используемого в предпринимательской деятельности.

При этом является ли сдача квартиры в аренду предпринимательской деятельностью, по мнению Минфина, решается индивидуально в каждом конкретном случае.

Исходя из позиции Верховного Суда РФ, сдача недвижимости в аренду будет классифицирована как предпринимательская деятельность в случаях, когда оно явно не предназначено для использования в личных нуждах, на что указывают следующее:

недвижимое имущество было приобретено для последующей перепродажи и сдается в аренду, пока не найдется покупатель;

недвижимое имущество было приобретено для сдачи в аренду;

назначение объектов недвижимости (например, использование под торговые помещения), а также вид разрешенного использования земельных участков (например, торговая деятельность), на которых расположены объекты недвижимости;

объекты недвижимости изначально строились и приобретались гражданином для их использования под приносящую доход деятельность.

Соответственно, если указанные признаки при сдаче недвижимости в аренду не выявлены, то такая деятельность не считается предпринимательством и не может лишить пенсионера права на льготу по налогу на имущество.

Какой налог пенсионеру выгоднее платить при сдаче квартиры: выбираем между НДФЛ, УСН, НПД

Не секрет, что пенсии у наших пенсионеров в большинстве случаев оставляют желать лучшего. Работать многим из них уже тяжело. Пассивный доход в виде арендной платы выручает.

Некоторые пенсионеры, у которых есть запасная квартира, сдают ее. Однако не стоит забывать, что такие доходы подлежат налогообложению. Какой налог и с какой периодичностью платить — зависит от формы ведения этого «арендного бизнеса».

В этом посте разберу три варианта налогообложения: в качестве обычного физлица, которое платит НДФЛ, в качестве ИП на УСН и в качестве самозанятого физлица на НПД.

Можно не регистрироваться в качестве бизнесмена, а просто сдавать жилье как обычное физлицо. В этом случае возникает обязанность по уплате НДФЛ по ставке 13 % от суммы арендной платы.

Платить налог надо раз в год на основании налоговой декларации 3-НДФЛ, которую пенсионер должен сдать по итогам года. То есть получая пассивный доход, придется немного поактивничать — раз в год составить и сдать декларацию.

Что касается размера пенсии, то он в данном случае никак не взаимосвязан с деятельностью рантье.

Индексация пенсии производится как обычно

Если же пенсионер зарегистрируется как ИП и выберет режим УСН с объектом «доходы», то налог уже составит не 13 %, а 6 %, то есть в 2 раза меньше.

Правда, кроме налога ИП еще должен платить фиксированные взносы, но они уменьшают сумму налога.

Налог надо платить ежеквартально. А раз в год сдать декларацию.

Индексация пенсии для ИП не производится. Это минус. Но зато ежегодно в августе производится перерасчет пенсии благодаря уплаченным фиксированным взносам. Это плюс. Правда, перерасчет, увы, по своему размеру гораздо скромнее индексации.

Став самозанятым плательщиком НПД, пенсионер при сдаче в аренду своей квартиры будет платить налог 4 %. Кроме того, при регистрации он получит право на налоговый вычет в размере 10 000 руб. (в 2020 году — 21 230 руб.).

Страховые взносы самозанятые не платят. При желании можно платить из добровольно. Но добровольное пенсионное страхование может быть актуально для молодежи, для пенсионеров в этом никакой выгоды не просматривается.

На размер пенсии регистрация в качестве самозанятого не влияет. Индексация производится как неработающему.

Никаких деклараций самозанятые не сдают, что очень удобно для пенсионера, получающего пассивный доход.

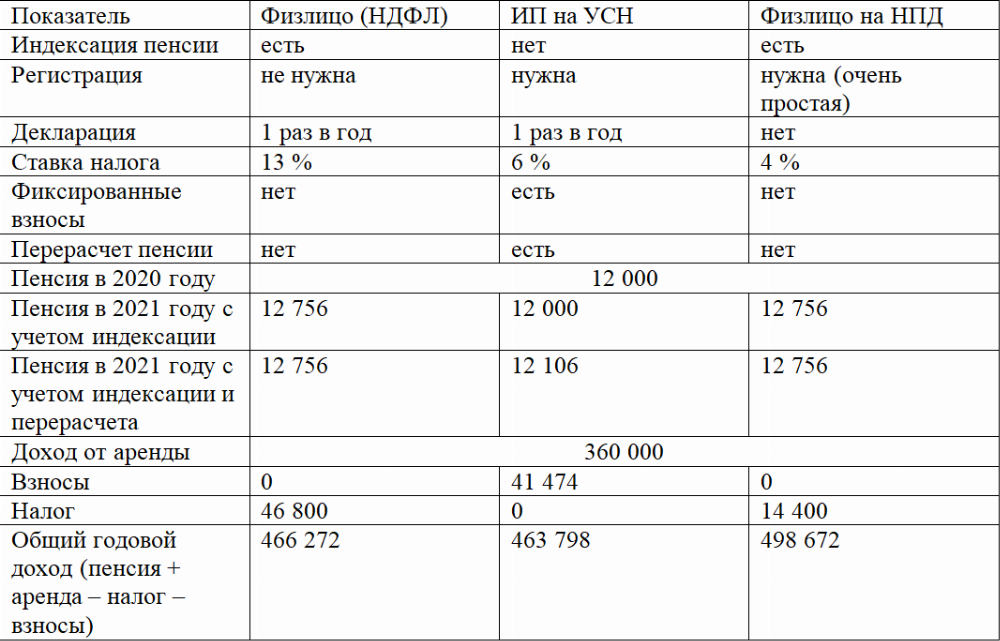

Сравнительная таблица

Рассмотрим плюсы и минусы разных режимов налогообложения на примере пенсионера Иванова.

Пенсия Иванова в 2020 году — 12 000 руб. С 2020 года он начала сдавать свою квартиру за 30 000 руб. в месяц.

В 2021 году он продолжил эту деятельность в том же статусе.

Свой налоговый бонус по НПД он использовал в 2020 году, поэтому в нашем примере мы его учитывать не будем.

Индексация пенсии в 2021 году составит 6,3 %.

В таблице — расклад на 2021 год:

Как видно из таблицы, наиболее выгодным для пенсионера при сдаче квартиры является режим НПД (самозанятость).

Когда пенсионер может остаться без пенсии, льгот и индексации, если сдает свою квартиру в аренду

Многие из тех, у кого есть свободная жилплощадь, стараются на ней заработать, сдавая в наем. В этом нет ничего запретного. Но может ли получать доход с аренды пенсионер, не опасаясь лишиться своих законных соцвыплат и льгот?

На этот вопрос сейчас нельзя ответить однозначно «да» или «нет». Ведь, как известно, уровень социального обеспечения за последнее время стал очень зависим от размера доходов его получателя.

Разберем по порядку, чего действительно стоит опасаться пенсионеру-наймодателю, а чего — нет.

1. Могут ли приостановить индексацию пенсии?

Пенсионеру грозит приостановление индексации в одном случае: если он получает страховую пенсию (по Закону 400-ФЗ) и при этом является работающим.

Вопрос о присвоении статуса «работающий» решается Пенсионным фондом РФ просто: поступают сведения о стаже и страховые взносы на лицевой счет в ПФР — значит, работающий, не поступают — значит, «неработающий».

Соответственно, индексация пенсии будет приостановлена или нет. С доходов от сдачи имущества в аренду согласно НК РФ не отчисляются страховые взносы на пенсионное страхование (ст. 420 НК РФ).

Поэтому ПФР не приостановит индексацию только лишь из-за того, что пенсионер заключит договор найма. Но все может измениться в зависимости от того, как он будет платить налоги с арендной платы.

Если он будет отчислять 13% ежегодно (по стандартной схеме уплаты НДФЛ), то никаких отношений с Пенсионным фондом здесь не предполагается, расчеты ведутся исключительно с ФНС.

Поэтому здесь нет угрозы получить статус «работающего пенсионера» и лишиться индексации. Если пенсионер будет платить налог на профессиональный доход в качестве самозанятого (по ставке 4%), то взносы на пенсионное страхование здесь тоже необязательны.

Значит, этот вариант также позволяет сдавать жилье и получать пенсию с индексацией. Но, в отличие от предыдущего, здесь пенсионер не сможет получать налоговый вычет (на лечение и т. д.), т. к. не платит НДФЛ.

А вот третий вариант (оформить ИП и платить 6%-ный налог по упрощенной системе) совсем невыгоден пенсионеру, т. к. ИП обязаны платить страховые взносы в ПФР — а значит, признаются работающими. Поэтому пенсионеру в таком случае грозит приостановка индексации.

2. Могут ли прекратить выплату пенсии из-за аренды жилья?

Есть несколько видов пенсий и соцвыплат, которые предназначены только для неработающих. Это, прежде всего, социальная пенсия по старости (которая назначается при отсутствии стажа на 5 лет позже) и социальная доплата к пенсии до прожиточного минимума.

Их выплату ПФР контролирует так же, как и в первом случае: выявляет работающего пенсионера по страховым взносам, которые поступают на его лицевой счет. Поэтому уплата налога с аренды приведет к прекращению этих выплат только, если пенсионер зарегистрируется в качестве ИП.

3. Когда можно лишиться субсидии и льгот?

Многие льготы, которые полагаются сейчас пенсионерам, связаны с уровнем его дохода. Среди федеральных льгот можно выделить субсидию на оплату коммунальных услуг.

Из региональных это, в основном, бесплатный проезд, адресная соцпомощь малоимущим, денежные выплаты «ветеранам труда».

В отличие от пенсии, этих льгот пенсионер может лишиться из-за одного лишь факта сдачи жилья в аренду (независимо от того, какую систему налогообложения он выбрал).

Дело в том, что право на льготы находится в прямой зависимости от дохода (тогда как пенсия зависит только от статуса «работающий» или «неработающий»).

Арендная плата учитывается при определении имущественного положения получателя субсидии на квартплату, адресной соцпомощи и т. д. (ПП РФ от 14.12.2005 N 761, ПП РФ от 20 августа 2003 г. № 512).

Органы соцзащиты, которые назначают эти льготы, проверяют доходы льготников по сведениям налоговой службы. А там, разумеется, будут такие сведения, если пенсионер, сдающий жилье, подал декларацию по НДФЛ, оформился самозанятым или ИП.

Поэтому пенсионер, сдающий жилье, скорее может остаться без льгот, нежели без индексации пенсии.

Как не “прогореть” пенсионеру от сдачи жилья в аренду..

Прежде чем официально сдавать квартиру в аренду, пенсионер должен рассмотреть варианты уплаты налогов:

1.Платить 13% как физическое лицо.

Пенсионеров в этом случае пугает необходимость уплачивать достаточно ощутимую сумму с получаемого дохода. Но вы не будете совершать какие-либо другие выплаты (например, страховые взносы), вести и сдавать многочисленную отчетность (хотя каждый год все равно придется сдавать декларацию 3-НДФЛ), есть возможность получения налогового вычета за квартиру (например, если она была приобретена совсем недавно, а сами вы получить возврат по ней не можете), что особенно важно для неработающих пенсионеров.

2.Открыть ИП.

На первый взгляд этот вариант может показаться более выгодным из-за наличия особого налогового режима, где уплачивать нужно не 13%, а 6%. Однако важно помнить, что индивидуальные предприниматели также уплачивают страховые взносы, которые к тому же являются обязательными. Что это означает? Что пенсионеру придется платить каждый год определенную сумму вне зависимости от уровня дохода и того факта, сдавалась ли его квартира в рассматриваемом периоде. В обоих случаях пенсионер будет нести определенные расходы, платя налоги государству. Поэтому многие и решаются сдавать свои квартиры неофициально, чтобы хоть как-то упростить себе жизнь и получать прибавку к пенсии. Заключая неофициальный договор аренды, человек также несет определенные риски. В большинстве своем они связаны с неуплатой очередного платежа арендаторами, в меньшей степени – с выявлением дохода и удержанием налога, штрафа с пенсионера.

3..Зарегистрироваться как самозанятый.

Выплачивать 4% от дохода (однако пока что это могут сделать лишь жители Москвы, Московской области, Республики Татарстан и Калужской области).

И в случае, когда пенсионер сдает квартиру в аренду на постоянной основе и при этом арендная плата становится для него источником дохода, налоговая служба может посчитать это как предпринимательскую деятельность и обязать пенсионера зарегистрироваться как ИП. При этом на него будут возложены обязательства по перечислению за самого себя страховых взносов на обязательное пенсионное страхование. И даже статус пенсионера не убережет его от этих взносов.

А так как пенсионер снова производит взносы, то в итоге лишается очередной индексации пенсии. Объясняется эта ситуация тем, что законодательно работающим людям не индексируют пенсию. И к таким «работающим» относят всех, за кого вносятся страховые взносы на обязательное пенсионное страхование. В этой ситуации индексация возобновится лишь тогда, когда пенсионер закроет ИП.

Если же пенсионер выбирает выплату 13% НДФЛ со сдачи жилья в аренду, то нет необходимости регистрировать ИП. Поэтому индексация пенсии не будет затронута, поскольку не нужно делать взносы на обязательное пенсионное страхование.

В ситуации выбора варианта с самозанятыми пенсионеры, согласно закону, также не входят в число тех, кто застрахован в системе обязательного пенсионного страхования. Поэтому самозанятых пенсионеров могут причислить к «работающим» лишь тогда, когда они сами захотят перечислять за себя взносы на пенсионное страхование.

Сдача квартиры в аренду может оказать отрицательное влияние на пенсию, а вернее стать причиной приостановки индексации пенсии.

Отсутствие многих льгот и субсидий.

На сегодняшний день социальная поддержка граждан во многом зависит от уровня дохода, который имеет получатель. И размер арендной платы также входит в число доходов пожилого человека на пенсии, тем самым оказывая влияние на решение о том, предоставлять ему доплаты и льготы или нет.

По этой причине пенсионеры, сдающие жилье в аренду, оказываются лишены многих региональных льгот и выплат, например, компенсации и субсидии на платежи за жилищно-коммунальные услуги и капитальный ремонт.

При проверке уровня доходов льготника органы социальной защиты делают запросы в ФНС, в которой имеются сведения о подоходной декларации, которую должны сдавать все арендодатели. Так становится известен размер дохода пенсионера и, как следствие, производится снятие льгот.

Как лучше поступить пенсионеру, если он хочет сдавать квартиру официально?

Составление договора и его регистрация – определенная гарантия для пенсионера. По нему, например, человек сможет получить компенсацию за причиненный вред имуществу. При нелегальной аренде осуществить такое вряд ли получится, ведь придется подтверждать наличие скрытого дохода, платить с него за все время налог и неустойку. Поэтому пенсионеры решают оформить все официально. Какой формат отображения доходов в этом случае будет наиболее подходящим? Сразу нужно отказаться от идеи открыть ИП. Она подойдет только тем пенсионерам, которые сдают в аренду сразу много квартир и получают от этого ощутимый доход. Причем саму пенсию будут платить ему как работающему пенсионеру и без различных социальных и региональных доплат. Выбрать вариант с уплатой НДФЛ будет более верно. Особенно, если пенсионер может получить налоговый вычет, например, за покупку той же самой квартиры. Но и в этом случае нужно быть готовым к ежегодной сдаче налоговой декларации 3-НДФЛ. При отображении доходов за сдачу аренды квартиры без регистрации ИП пенсионер статус неработающего не теряет. Поэтому он наравне со своими пожилыми согражданами имеет право на индексацию пенсии и другие доплаты. Но нужно помнить, что многие региональные доплаты для пенсионеров выплачиваются при определенном уровне доходов. Поэтому выплаты, особенно социального характера, могут быть прекращены. Так, например, не получится оформить социальную доплату к пенсии, положенную малообеспеченным гражданам. Сюда же относится доплата на продукты (появилась такая форма помощи не так давно и практикуется пока не во всех регионах). Но как же тогда поступить законопослушному пенсионеру, желающему не скрывать свои доходы, но и не желающему потерять свои надбавки? Идеальный вариант – оформлять договор аренды на другого родственника, который также является собственником квартиры. Налог будет выплачивать уже он.

И ещё.

По закону владельцы жилья должны в обязательном порядке временно регистрировать новых жильцов, которые приехали из иных регионов и арендуют квартиру больше 90 дней. Если же владелец жилья это не сделает, то может получить штраф в размере от 2 до 7 тысяч рублей.

Однако и регистрация жильцов тоже ведет за собой проблемы — собственник сдаваемого жилья может оказаться лишен коммунальных субсидий, зависящих от того, кто проживает в квартире. Так, чтобы получить компенсацию взносов на капитальный ремонт, пожилым людям старше 70 лет необходимо подтвердить, что они живут одни или вместе с пенсионерами либо инвалидами 1−2 группы.

Как сдача квартиры отразится на моей пенсии?

– Я неработающий пенсионер, хочу сдавать квартиру. Как это отразится на моей пенсии, и какой налог я должна платить?

Отвечает ведущий юрисконсульт юридической службы ИНКОМ-Недвижимость Кирилл Кокорин:

Если неработающий пенсионер, получая надбавку к основной пенсии, сдает квартиру, надбавку никто не отменит. Право получения социальных доплат имеют лишь неработающие пенсионеры, к которым относят те из них, кто не выполняет работы и не ведет деятельность, подлежащую обязательному пенсионному страхованию. Сдача пенсионером квартиры внаем третьим лицам не превращает его в работающего пенсионера и, как следствие, не лишает его права получать надбавку, поскольку данная сделка не требует обязательного пенсионного страхования.

Что касается уплаты налога на доходы, полученные от сдачи квартиры, для пенсионеров, как и для всех граждан, размер такого налога составляет 13% от суммы дохода.

Также обращаем внимание на то, что многие пенсионеры получают субсидию по оплате ЖКУ. Возможность получения субсидии формируется, исходя из уровня доходов пенсионера, а так как сдача квартиры по договору найма увеличивает доходы пенсионера, субсидия может быть уменьшена либо отменена.

Отвечает частнопрактикующий юрист компании «Суворовъ и партнеры» Виктория Суворова:

Вы можете сдавать квартиру внаем и платить 13% НДФЛ со всех доходов. Декларация по форме 3-НДФЛ подается 1 раз в год до 30 апреля следующего года. Налог уплачивается одной суммой до 15 июля следующего года.

Также возможен вариант регистрации в качестве самозанятого. А вот вариант с регистрацией в качестве индивидуального предпринимателя слишком неудобен для вас.

Все перечисленные способы никак не отразятся на вашей пенсии. То есть она не станет меньше. Исключение: если вы получаете социальную пенсию, и вам доплачивают.

Отвечает юрист юридической службы «Единый центр защиты» Елена Ряховская:

Согласно нормам НК РФ, если вы получаете доход от сдачи в аренду своей квартиры, должны оплачивать налог с дохода. Все доходы должны быть задекларированы.

Если вы сдадите квартиру в 2020 году, то до 30 апреля 2021 года вы должны будете сдать декларацию в ИФНС того района вашего города, где вы прописаны.

Вы пенсионерка, а с пенсии налог на доходы не удерживается. Значит, в декларации вы должны указать только доходы, которые получены вами помимо пенсии: в данном случае от сдачи квартиры внаем. От этой суммы нужно самостоятельно исчислить сумму налога на доходы физических лиц в размере 13% и уплатить ее.

Хочу отметить, что если вы будите проходить платное лечение, приобретете имущество, то у вас появится право обратиться с декларацией формы 3-НДФЛ за возвратом налогового вычета, если ранее вы данное право не использовали. Налоговый вычет будет вам возвращен в размере оплаченного налога на прибыль.

Отвечает руководитель юридического департамента CENTURY 21 Россия Дамир Хакимов:

С дохода, получаемого от сдачи внаем жилья, нужно платить НДФЛ 13% (если нет специального статуса – индивидуального предпринимателя или самозанятого). По общему правилу, получение такого дохода без применения специального статуса на самой пенсии не отражается, однако может повлиять на региональные и/или местные доплаты и субсидии.

Отвечает генеральный директор агентства ЦДН Анатолий Пысин:

Если автор вопроса собирается сдавать квартиру, как физическое лицо, то налог составит 13%. Если сдавать планируется только одну квартиру, то, делая это в качестве самозанятого лица, следует платить 4% при сдаче ее физическим лицам и 6% –юридическим. Можно оформить ИП с упрощенным налогообложением и сдавать, уплачивая налог 6%.

Эта деятельность никак не влияет на пенсию. Федеральные законы не накладывают на пенсионера никаких ограничений при сдаче им квартир. Но, возможно, в регионе, где проживает автор вопроса, существуют какие-то местные нормы, регулирующие эту сферу деятельности. Например, есть надбавки и льготы, получаемые при условии отсутствия какого-либо дохода, в том числе и от сдачи квартиры. Для уточнения требуется консультация у местных юристов.

Отвечает технический специалист Rosreestr.net. Алексей Шайхов:

Если вы будете втайне сдавать квартиру, и это обнаружит налоговая, это отразится на индексации пенсии и отмене льгот, если они у вас есть. Такая история связана с тем, что сдача квартиры – это получение дохода, а, значит, нужно о нем отчитываться.

У вас есть несколько вариантов того, как оформить сдачу квартиры:

Если не оформить сдачу квартиры, вы можете получить штраф от 2 до 7 тысяч рублей в зависимости от региона проживания.

Отвечает юрист Бюро адвокатов «Де-юре» Ильсур Закиров:

Согласно общим правилам Налогового кодекса, доходы, полученные от сдачи в аренду имущества, находящегося в РФ, являются объектом обложения НДФЛ и подлежат налогообложению в размере 13%.

Однако, если деятельность гражданина по сдаче внаем жилых помещений будет иметь признаки предпринимательской деятельности (множество объектов, периодичность сдачи), физическое лицо обязано зарегистрироваться в качестве индивидуального предпринимателя (ИП) и уплачивать налог с соответствующих доходов (6% при упрощенной системе налогообложения).

Кроме того, сейчас пенсионер, сдающий в аренду жилье, может зарегистрироваться как самозанятый, если его суммарный доход не превышает 2,4 млн рублей в год. В таком случае действует льготный налоговый режим со ставкой 4% (при работе с физическими лицами) и 6% (при работе с юридическими лицами или ИП). Данный режим введен в действие как эксперимент в 23 регионах России, в том числе в Москве и Московской области.

В зависимости от выбранной формы налогообложения зависит индексация пенсии арендодателя. Так, в случае регистрации в качестве ИП на гражданина будут возложены обязательства по перечислению за самого себя страховых взносов на обязательное пенсионное страхование. В соответствии с действующим законодательством, пенсионер в этом случае будет считаться работающим, а индексация пенсии производиться не будет до прекращения статуса ИП.

Самозанятые пенсионеры, согласно закону, не входят в число тех, кто застрахован в системе обязательного пенсионного страхования. Поэтому их могут причислить к работающим лишь тогда, когда они сами захотят перечислять за себя взносы на пенсионное страхование.

Если же пенсионер оплачивает 13% НДФЛ со сдачи жилья в аренду, поскольку не является ИП, то индексация пенсии будет производиться в общем порядке, поскольку не нужно делать взносы на обязательное пенсионное страхование.

Текст подготовила Мария Гуреева

Не пропустите:

Присылайте свои вопросы о недвижимости, ремонте и дизайне. Мы найдем тех, кто сможет на них ответить!

Редакция оставляет за собой право выбирать темы из числа вопросов, которые прислали пользователи.