За что можно премировать директора формулировки

Приказ о премировании генерального директора

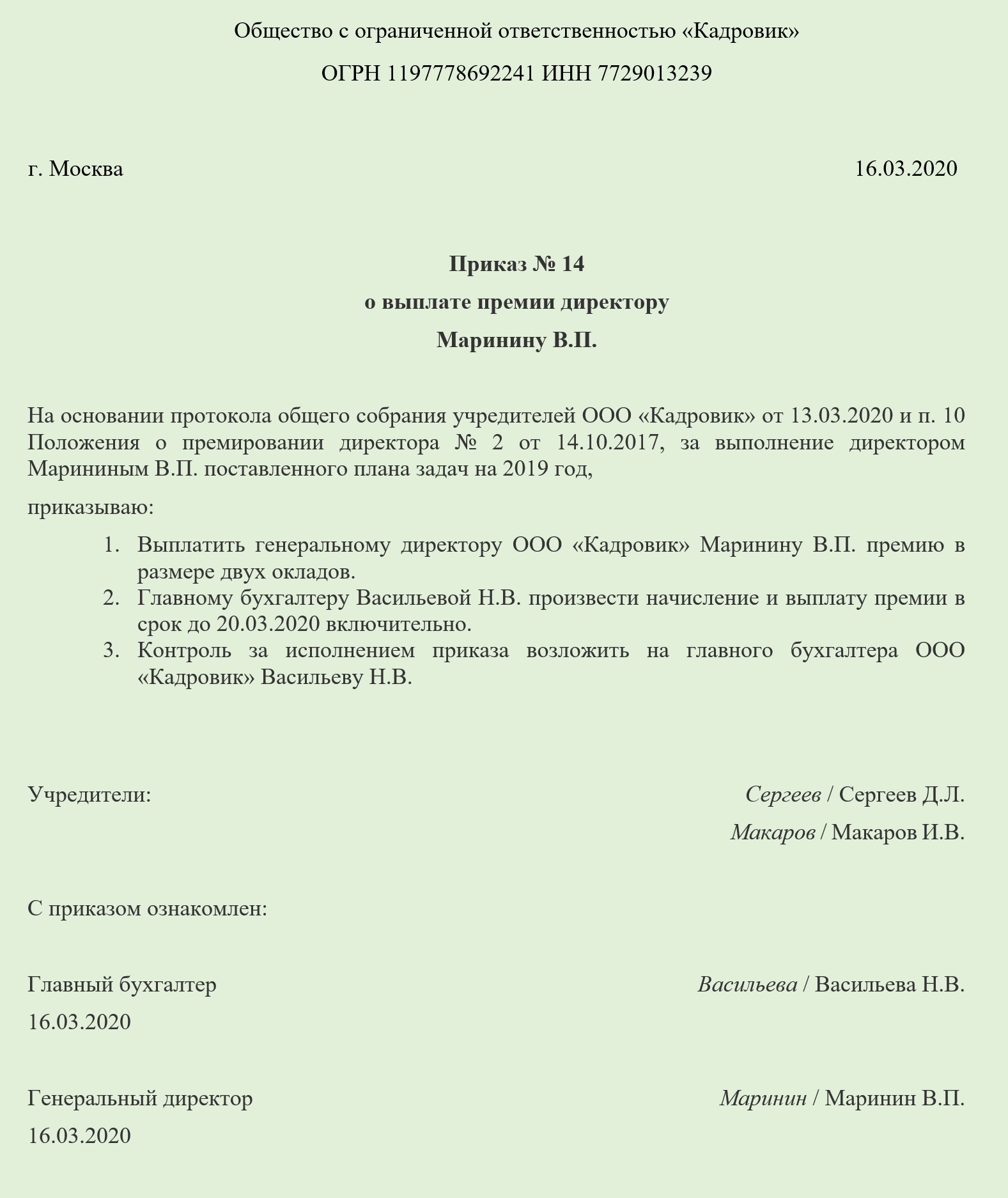

Приказ о премировании генерального директора может быть составлен в свободной форме. Но нужно учитывать общие правила, предъявляемые к этому документу.

Основания премирования

Гендиректор – наемный сотрудник. Однако у него есть ряд отличий от других наемных работников. В частности, это особый порядок назначения/снятия с должности. Гендиректора, как и других сотрудников, можно премировать по итогам его профессиональной деятельности.

Согласно статье 135 ТК, система премирования определяется локальными актами, коллективными договорами. В статье 57 ТК указано, что положение о выплате премий можно включить в трудовой договор.

Гендиректор не имеет права самостоятельно назначать себе поощрительные выплаты и определять их размер за исключением случаев, когда он является и учредителем, и сотрудником, и работодателем. Занимается назначением поощрительных выплат руководитель. Средства выплачивают на основании решения, распоряжения или протокола общего собрания.

Документальное оформление

Рассмотрим все документы, которые нужно оформлять при премировании гендиректора.

Оформление положения

Положение о премировании – это документ, устанавливающий правила назначения выплат. Составляется в произвольной форме. Включает в себя эти пункты:

Разработка его актуальна в том случае, если в компании есть система премирования. Если же вознаграждение выплачивается разово, положение можно не издавать. Достаточно приказа.

Решение о премировании

Перед изданием приказа нужно сформировать решение собрания учредителей. Обычно оно принимается на собрании. Решение включается в протокол. В нем отражаются эти сведения:

Обязательно должны стоять подписи учредителей и секретаря.

Издание приказа

Приказ о премировании формируется на основании решения учредителей. На нем должна стоять подпись работодателя. Распоряжение включает в себя эти пункты:

Приказ издается на фирменном бланке фирмы. Кроме того, можно использовать форму Т-11.

Образец

ООО «Напольное покрытие»

На основании пункта 23 Положения о премировании №47-А, с учетом достигнутого отделом годового плана продаж:

1. Назначить гендиректору ООО «Напольного покрытия» Громову В.А. премию в размере 50% от оклада.

2. Главбуху Ивановой О.О. начислить вознаграждение в срок до 10.05.2021 года.

3. Контроль над выполнением настоящего распоряжения возложить на главбуха Иванову О.О.

Руководитель: Семенов О.Л. (подпись)

С приказом ознакомлены:

Громов В.А. (подпись)

Иванова О.О. (подпись)

Особенности выплат

После того как все нужные документы изданы, необходимо передать их в бухгалтерию. Главбух должен начислить средства в сроки, указанные в распоряжении. Если сроков в приказе нет, то премия обычно выдается вместе с зарплатой. Вознаграждение передается гендиректору под подпись или переводится на карту.

Оформляем премию директору

Назначение премии директору имеет свои особенности. Ведь руководитель организации — не рядовой сотрудник, а единоличный исполнительный орган юридического лица. Рассмотрим, как оформить премию директору в 2021 году.

Можно ли премировать директора?

Директор, как и любой другой штатный сотрудник, имеет право на выплату заработной платы (ст. 21 ТК РФ). В нее, помимо вознаграждения за труд, входят компенсационные и стимулирующие выплаты (ст. 129 ТК РФ).

Премии директору могут выплачиваться:

Систематическая выплата премий предусматривается положением о премировании или иным локальным нормативным актом (ЛНА). Условия и порядок премирования можно прописать и в трудовом договоре, но если есть специальный ЛНА, то достаточно дать на него ссылку в договоре.

В организации может быть не предусмотрена систематическая выплата премий, но за отдельные заслуги или значимые события директора можно премировать разово. Утверждать отдельный ЛНА для этого не нужно. Премирование осуществляется на основании распоряжения учредителей.

Кто премирует директора

Премированием сотрудников занимается работодатель. И если для обычных работников им является директор, то для руководителя работодателями выступают учредители организации. По этой причине премировать сам себя директор не может (ч. 2 ст. 135, ст. 191 ТК РФ).

Исключения допускаются, если:

Для выплаты премии самому себе участник оформляет решение единственного учредителя. Учесть при налогообложении затраты на выплату самому себе заработной платы единственный учредитель не может (Письма Минфина России от 19.02.2015 № 03-11-06/2/7790, от 17.10.2014 № 03-11-11/52558).

Для этого в ЛНА нужно прописать, что директор имеет право назначать и выплачивать премии всем сотрудникам (и себе в том числе). Предоставляя такие полномочия руководителю участники сильно рискуют. Ведь оспорить в суде правомерность такого самопремирования практически невозможно (Постановления АС Северо-Кавказского округа от 27.11.2015 № Ф08-8346/2015 по делу А63-4455/2013, АС Северо-Западного округа от 05.06.2015 по делу № А56-32368/2014).

Как оформить премию директору

Порядок выплаты премии руководителю организации состоит из следующих этапов:

Проверка условий назначения премии

Для назначения премии директор должен выполнить необходимые условия, например:

Премии желательно выплачивать при достижении конкретных результатов. Неопределенных формулировок нужно избегать. В противном случае налоговики могут поставить под сомнение обоснованность включения этих затрат в расходы по налогу на прибыль.

Назначение премии должно производиться на основании подтверждающих документов. К ним относятся служебные записки, план с результатами работы и т. д.

Получение согласия учредителей на выплату премии

Как мы уже выяснили, премировать директора могут только учредители. Для этого ими издается:

Он оформляется, когда учредителей в организации несколько. Унифицированного бланка протокол не имеет, его можно составить в свободной форме. Более подробно о составлении протокола можно узнать из этой статьи.

Составляется единственным учредителем. Требований к его форме и содержанию закон также не предъявляет. С порядком составления решения можно ознакомиться в этой статье.

После принятия распорядительного документа с ним нужно ознакомить директора под роспись.

Оформление приказа на выплату премии

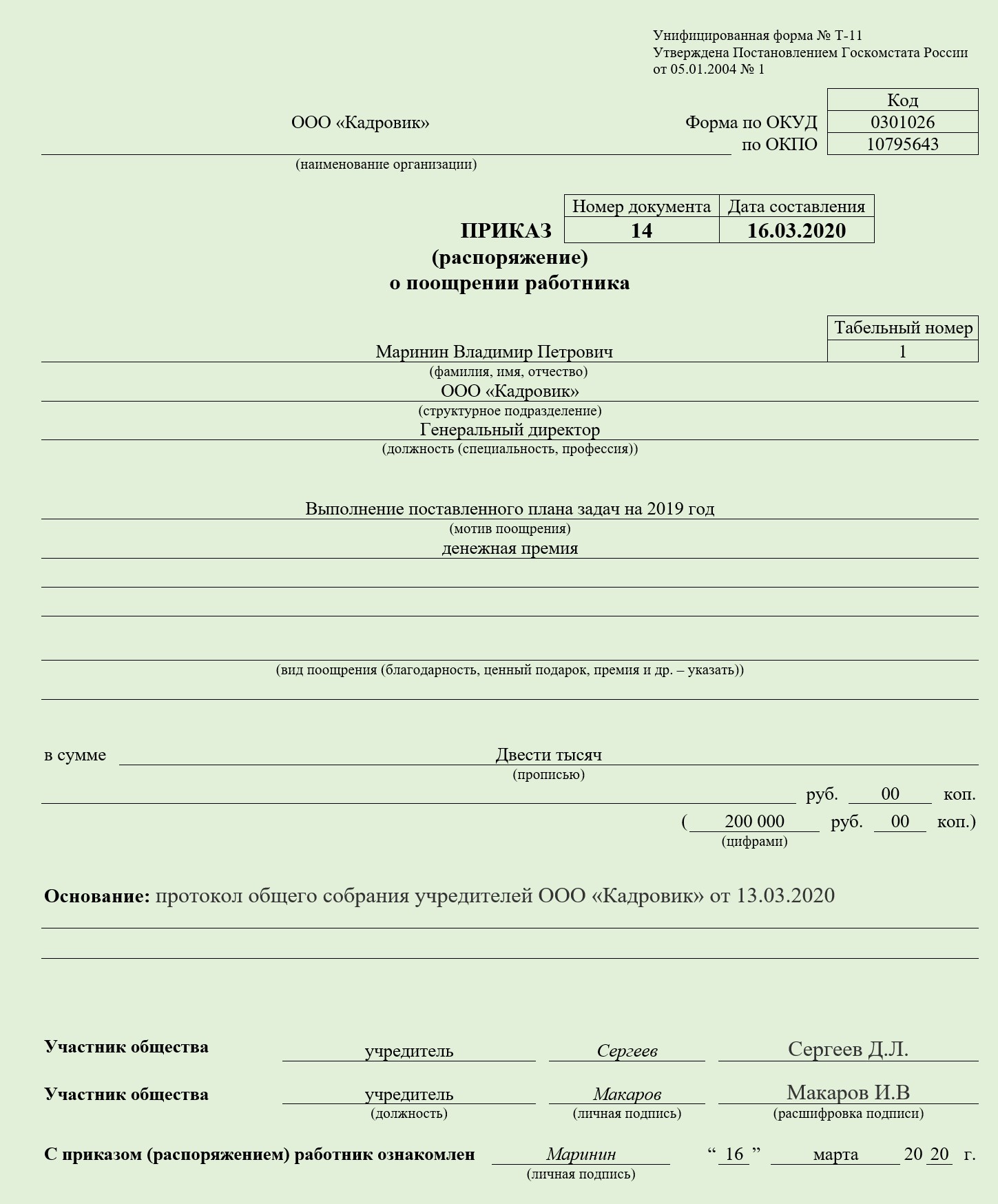

Приказ о выплате поощрения директору составляется на основании протокола общего собрания учредителей или решения единственного участника. Документ можно составить по унифицированной форме или разработать свою собственную.

Если приказ составляется в свободной форме, в нем нужно указать:

При использовании унифицированной формы ее придется немного доработать, заменив строку «Руководитель организации» на «Участник общества». Переработанный приказ по унифицированной форме Т-11 выглядит следующим образом:

После того как приказ составлен, с ним нужно ознакомить директора.

Выплата премии

На основании приказа бухгалтерия выплачивает премию директору на руки или на банковскую карточку. Если сроки выплаты премии в приказе не указаны, она перечисляется вместе с зарплатой.

Как подобрать основание для премирования, чтобы расходы не урезали?

Премия по ТК

Основания для премирования работников, порядок и сроки его проведения устанавливает сама конкретная фирма своими внутренними документами (ст. 135 ТК РФ).

Для налогового учета выплата премий за те или иные показатели должна быть предусмотрена Правилами внутреннего трудового распорядка, Положением о премировании, коллективным или трудовым договором. Только в этом случае ее можно отнести к расходам при расчете налога на прибыль. Если таких документов нет, то сумму премии при налогообложении прибыли не учитывают, даже если она выплачена на основании приказа директора (п. 21 ст. 270 НК РФ).

Самая распространенная система премирования – так называемое общее премирование. Размеры, как правило, невысокие – либо в процентах от оклада, либо в фиксированных суммах. Премия назначается общим приказом по итогам месяца или квартала. Могут быть определены сотрудники, допустившие нарушения и лишенные премии.

Формулировки приказов весьма однообразны:

Другой вариант премирования – поощрение не всех сотрудников, а наиболее отличившихся. И размеры премий в этом случае повыше, они могут быть даже больше оклада. При индивидуально ориентированном премировании поощряют, как правило, не за период, а за конкретные успехи. В приказе должна быть наиболее точная формулировка достижения.

Вот здесь-то компании чаще всего и попадаются.

Налоговики изучают основания для премирования и очень часто находят причины отказов в принятии расходов и доначисляют налог, подводя это под экономическую необоснованность.

Формулировки приказов на премирование не должны быть расплывчатыми. Из них должно следовать, что сотрудник премируется за то, что он принес максимальную пользу компании.

Убыток – не повод для отказа от премирования

Многие компании премируют своих самых ценных сотрудников даже при получении убытков.

В такой ситуации инспекция наверняка будет снимать расходы, как необоснованные. Можно ли им как-то противостоять?

Можно. Главный аргумент: премия назначена не за прибыльность бизнеса, а за другие достижения, которые способствовали увеличению выручки.

Варианты можно придумать разные, к примеру:

При этом важно в приказе расписать конкретно, какой и с кем был заключен выгодный контракт, какое конкретно срочное или особо сложное задание сотрудник выполнил и т. д.

Постановление АС Поволжского округа от 17 февраля 2015 г. № Ф06-20220/2013 демонстрирует, что при премировании работника за внедрение новых моделей продукции нужно иметь детализированную информацию о них, а также о новых источниках финансирования, появившихся в связи с их внедрением.

Главное, чтобы было ясно: премия выписана не за увеличение или достижение прибыли в работе фирмы, а за увеличение выручки. То есть это другой показатель деятельности. Даже при увеличении выручки по итогам периода может быть получен убыток.

Лучше, если в документах на премирование говорится не о прибыли, а о выручке. Инспекции будет сложно это опровергнуть, а тогда и доначисление налога можно будет оспорить (см., к примеру, постановление ФАС Московского округа от 6 февраля 2014 г. № А40-33091/13).

Если не достигнут результат, за который положена премия

Наличие убытка – это не единственное основание, по которому налоговики могут снять расходы на премии.

Другая причина, на которой компании как раз попадаются довольно часто – это премирование по показателю, который не достигнут.

Вот довольно яркий пример.

Работника премировали «за урегулирование отношений с контрагентом». Налоговики установили, что приказ с такой формулировкой противоречит другим документам. Действительно: фирма судилась с контрагентом, но спор проиграла. А в чем при этом заключается «урегулирование отношений», пояснить не смогла.

Вывод, который поддержали суды: премия выдана без оснований и является экономически не оправданной (Постановление АС Московского округа от 20 октября 2017 г. № А40-163997/2016).

А как же стоило написать? Можно было подойти по-другому, указав другие достижения этого же работника в этом же деле. Например, ведение переговоров с контрагентом, в результате чего тот отозвал часть своих претензий; общая отсрочка даты окончательных расчетов, которая выпала на период, когда фирма преодолела период временных финансовых трудностей и т. д.

Конечно, все это нужно еще и подтвердить документально: перепиской, отчетами, справками и др.

Помните: премируя работников, важно правильно подобрать основание для поощрения и обеспечить документальное подтверждение. Тогда расходы не снимут.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

электронное издание

100 БУХГАЛТЕРСКИХ ВОПРОСОВ И ОТВЕТОВ ЭКСПЕРТОВ

Полезное издание с вопросами ваших коллег и подробными ответами

наших экспертов. Не совершайте чужих ошибок в своей работе!

Свежий выпуск издания доступен подписчикам бератора бесплатно.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Выплата единовременной премии: основания и налоги

Единовременная премия — это разовая выплата, связанная с достижением определенного результата трудовой деятельности или приуроченная к конкретному событию. Она бывает производственная и непроизводственная.

Понятие единовременной премиальной выплаты

Порядок и условия, по которым осуществляется выплата премии сотрудникам, зафиксированы в локальных нормативных актах (ЛНА). Вознаграждение выплачивают за успешный труд, по итогам работы и прочим производственным основаниям. Обычно такие выплаты периодические: поквартальные, помесячные и т. д. Но если произошло знаменательное событие, например досрочно завершен важный проект, премиальные начисляются разово.

Бывают основания непроизводственные — юбилеи, праздничные даты. Денежные поощрения тоже выплачивают конкретно к произошедшему случаю. Таким образом, разовая премия приурочивается как к производственным, так и к не производственным событиям и имеет разовый характер. Четкой системы премирования в законе не предусмотрено, предприятие само определяет структуру начисления поощрительных выплат.

В каких случаях назначается

Назначение разовых стимулирующих платежей отражается в локальных нормативных актах предприятия. Это коллективный договор, чаще всего положение о премировании. В нем предусматриваются случаи, за что можно премировать сотрудников, среди них:

Основанием, по которому производится начисление премии работнику, является приказ директора. В нем указывается повод для премирования и ссылка на пункт положения или другого ЛНА.

Какие документы составить

Основным документом, определяющим основания для назначения премиальных выплат, является положение о премировании сотрудников. В нем указываются:

Например, при начислении 13 зарплаты в положении указываются формулировки оснований для премирования сотрудников, например, такие:

Критерии начисления целесообразно разрабатывать с учетом мнения коллектива.

Одно из условий — служебная записка непосредственного руководителя работника с предложением премирования. Общим основанием для премирования является приказ руководителя организации. Документ содержит ссылку на положение, дополнительные документы (если есть), перечень премируемых работников, размер премиальных.

Налогообложение премии

В соответствии с НК, налогообложение премии к празднику носит обязательный характер. Для целей уплаты НДФЛ не имеет значения, производственный или нет характер выплаты, — они все считаются доходом.

В вопросе уплаты страховых взносов у чиновников и судов нет согласия. Налоговики ссылаются на то, что упоминания о выплатах, не связанных с трудом, нет в НК, соответственно, взносы платить надо. Суды придерживаются противоположной точки зрения — определение ВС от 06.04.2017 № 306-КГ17-2349. Верховный Суд указывает, что единовременные суммы, выплачиваемые к юбилейным датам, не относятся к результатам труда и не являются вознаграждением за труд. В связи с этим они исключаются из базы для начисления страховых взносов.

Не облагаются налогом на доход премии, перечисленные в перечне правительства (п. 7 ст. 217 НК ).

Каким образом осуществляется учет премий в налоговом учете организации? В состав расходов на оплату труда при расчете налогооблагаемой базы включаются стимулирующие и поощрительные выплаты, если они:

Проводки

Денежная выплата, не относящаяся к поощрению за труд, например, премия к юбилею, отличается основанием, не связанным с работой, нерегулярностью.

Премии за трудовые достижения отражаются в бухгалтерском учете такой проводкой: Дт 20 (23, 25, 26, 29, 44) Кт 70. Для налогового учета (при определении базы для уплаты налога) такие премиальные включаются в расходы.

Единовременные вознаграждения, не связанные с трудовой деятельностью, не уменьшают налоговую базу по прибыли, в соответствии с письмом Минфина России от 24.04.2013 № 03-03-06/1/14283. Их надо относить на чистую прибыль. Проводки могут быть такими:

Вправе ли работодатель не платить премии

Трудовым законодательством установлено, что основания для начисления премиальных выплат указываются в ЛНА организации. По ТК, работодатель самостоятельно решает, за что выплачивается разовая премия:

Главное — соответствие этого решения локальному акту, регламентирующему эту выплату. Там же обосновываются условия лишения или ограничения денежных поощрений для работников.

Удержание премиальных не заменяет дисциплинарное наказание, которых по ТК три: замечание, выговор, увольнение. Если в качестве взыскания работник лишен премии, это противоречит нормам ТК. Но если в ЛНА есть пункт о депремировании сотрудника, получившего одно из взысканий, такое лишение оправданно.

Таким образом, несмотря на то, что выплата премии, по Трудовому кодексу, делегирована руководству, целесообразно максимально прозрачно и подробно определить критерии премирования и депремирования. Необходимо точно следовать им при начислении денежных поощрений работникам.

Премии сотрудникам. Как грамотно оформить и обосновать расходы налоговикам?

Советы практиков, которые помогут избавить премии от подозрений налоговиков.

В соответствии со ст. 129 ТК РФ заработная плата — вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы. Но помимо оклада многие работодатели хотят дополнительно простимулировать своих работников, выплачивая им премии.

Зачастую руководитель не задумывается о структуре и характере данных выплат, что может привести к неблагоприятным последствиям.

Самое главное в определении данной выплаты то, что она начисляется сверх оклада работника.

В соответствии с п. 2 ст. 255 НК РФ премии за производственные результаты, которые выплачиваются сотрудникам, организация вправе отнести к расходам на оплату труда для целей налогообложения прибыли. Однако налоговые последствия некоторых аспектов премий могут стать очень обременительными для компании.

Как разработать и какими документами подкрепить?

1. Предусмотреть данное вознаграждение. Для этого необходимо дополнить положение об оплате труда, трудовые (коллективные) договоры информацией о премировании сотрудников, но желательно издать новый локальный нормативный акт организации, а именно положение о премировании.

2. Необходимо обозначить и закрепить кадровых документах конкретные и дифференцированные показатели премирования. Это необходимо для соблюдения требований п. 1 ст. 252 НК РФ. Важным критерием при разработке положения о премировании является использование реально измеримых показателей. При этом важно избегать неопределенных формулировок.

Таким образом, для учета рассматриваемых премий в целях налогообложения трудовой (коллективный) договор, положение о премировании или иной локальный нормативный акт должны содержать следующие критерии:

Важным обстоятельством является то, что премия не должна выплачиваться за счет чистой прибыли организации, средств специального назначения или целевых поступлений. Выплаты из этих источников не учитываются для целей налогообложения (п. п. 1, 22 ст. 270 НК РФ).

Сколько и за что платить?

Если количество показателей премирования усложняет расчет конечной суммы премии, можно установить предел премии с градацией от минимального до максимального (сумма ежемесячной премии от 20 до 50% оклада сотрудника).

Также можно составить кризисный лист, в котором будут указаны все критерии премирования. В течении месяца руководитель структурного подразделения будет оценивать эффективность работы сотрудника по 10-бальной шкале, а в конце месяца выставлять итоговые оценки. Однако, в таких случаях не избежать обвинения в субъективизме со стороны оцениваемых сотрудников, что может привести к возникновению неблагоприятной обстановки внутри коллектива.

Отдельного внимания заслуживают критерии премирования по той причине, что именно ввиду их отсутствия, неясности, непрозрачности налоговые органы могут прийти к выводу о необоснованности премиальных выплат, что может привести к доначислениям по налогу на прибыль.

Для работников, которые связаны непосредственно с производством продукции, устанавливаются следующие показатели премирования: выполнение плана выпуска продукции в заданном объеме, минимизация брака.

Для коммерческого отдела важными критериями эффективности работы однозначно служат: выполнение показателей KPI, эффективная работа с текущими клиентами, отсутствие жалоб и претензий по качеству продаваемой продукции и оказываемых услуг со стороны покупателей и заказчиков. Но здесь важно учитывать, что ежемесячное выполнение данных показателей не предусматривает осуществление премиальных выплат, так как они прописаны в качестве функциональных обязанностей в трудовых договорах с сотрудниками коммерческого отдела. Основанием для премирования могут являться исключительно перевыполнение показателей KPI, расширение клиентской базы и т.д.

Здесь важно учитывать, что использование одинаковых критериев премирования для всех структурных подразделений компании не применимо, и они должны устанавливаться исходя из должностных обязанностей отдельно взятого сотрудника.

Действительно, должностные обязанности данных работников напрямую не коррелируют с главной целью организации — максимизацией прибыли.

Однако, это не служит основанием для отказа в премировании данных категорий сотрудников.

В этом случае при разработке критериев премирования, необходимо учитывать должностные обязанности и эффективность их выполнения.

Например, основание для выплаты премии работнику бухгалтерии могут служить:

Не рекомендуется использовать такие формулировки, как «за добросовестное отношение к труду» или «за соблюдение норм труда и трудовой дисциплины».

Все ли так просто с премиями руководству?

Напомним, что при назначении премии сотрудникам необходим соответствующий приказ руководителя организации. Но это правило не применяется, когда речь идет о вознаграждении для генерального директора и связано это, прежде всего, с его особым правовым статусом.

В компании, где генеральный директор не является ее единственным учредителем, выплата премии выплата премии не может быть произведена только на основании его приказа (ч. 2 ст. 135, ст. 191 ТК РФ). Это связано с тем, данный вопрос регулируется одновременно трудовым правом и нормами корпоративного законодательства (ч. 2 ст. 145 ТК РФ, п. 4 ст. 40 ФЗ № 14-ФЗ «Об обществах с ограниченной ответственностью»). Поэтому размеры оплаты труда генерального директора, включая надбавки, определяются по соглашению между ним и учредителями, советом директоров (наблюдательным советом) общества и решение о выплате премии выносится на основании протокола общего собрания участников (акционеров) компании, либо на основании решения совета директоров или наблюдательного совета.

В случае наличия трудовых отношений между генеральным директором, одновременно являющимся единственным учредителем, и организацией расходы, связанные с выплатой заработной платы учитываются по общему правилу (п. 1 ст. 255 НК РФ, пп. 6 п. 1 ст. 346.16 НК РФ).

Но важно помнить, чтобы премия была предусмотрена трудовым договором, в противном случае подобные выплаты не уменьшают налогооблагаемую базу по налогу на прибыль (письмо Минфина РФ от 13.10.2015 № 03-03-06/1/58416, п. 21 ст. 270 НК РФ). Критерии для премирования могут быть согласованы совместно с кадровой службой исходя из деятельности предприятия, а решение о выплате в любом случае производится на основании протокола общего собрания участников (акционеров) компании, либо на основании решения совета директоров или наблюдательного совета.

Из этого следует, что генеральный директор организации, одновременно являющийся ее единственным учредителем, не вправе единолично начислять и выплачивать заработную плату, а также осуществлять премиальные выплаты. Следовательно, организация не вправе учесть такие расходы в целях налогообложения (письмо Минфина РФ от 19.02.2015 № 03-11-06/2/7790).

Как обстоит дело с премиями к знаменательным датам?

Важно учитывать, что, по мнению Минфина России, данные выплаты не связаны с производственными результатами и не являются стимулирующими. Поэтому работодатель не вправе учитывать их при исчислении налога на прибыль (письма Минфина России от 22 июля 2016 г. № 03-03-06/1/42954, от 9 июля 2014 г. № 03-03-06/1/33167 и др.).

Резюме

ВНИМАНИЕ!

1 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее