Задолженность по кредитам кроме ипотеки что значит

На сайте фссп узнавала долг там написано “за должность по кредитным платежам

На сайте фссп узнавала долг там написано “за должность по кредитным платежам кроме ипотеки” и “исполнительский сбор” что это значит.

Ответы на вопрос:

Это значит, что у Вас задолженность по кредиту.

Исполнительский сбор значит, что Вы добровольно в срок 5 дней не погасили долг и Вам назначили сбор в размере 7% от долга.

Это значит, что в отношении Вас возбуждено исполнительное производство.

Думаю, что Вам необходимо обратится к судебному приставу исполнителю и уточнить основания возбуждения ИП.

Это значит что у Вас была неоплата по кредиту и банк подал в суд, судебное решение вступило в законную силу и сейчас работают судебные приставы.

Федеральный закон от 02.10.2007 N 229-ФЗ (ред. от 26.07.2017) “Об исполнительном производстве”

Статья 112. Исполнительский сбор

1. Исполнительский сбор является денежным взысканием, налагаемым на должника в случае неисполнения им исполнительного документа в срок, установленный для добровольного исполнения исполнительного документа, а также в случае неисполнения им исполнительного документа, подлежащего немедленному исполнению, в течение суток с момента получения копии постановления судебного пристава-исполнителя о возбуждении исполнительного производства. Исполнительский сбор зачисляется в федеральный бюджет.

2. Исполнительский сбор устанавливается судебным приставом-исполнителем по истечении срока, указанного в части 1 настоящей статьи, если должник не представил судебному приставу-исполнителю доказательств того, что исполнение было невозможным вследствие непреодолимой силы, то есть чрезвычайных и непредотвратимых при данных условиях обстоятельств. Постановление судебного пристава-исполнителя о взыскании исполнительского сбора утверждается старшим судебным приставом.

(в ред. Федерального закона от 18.07.2011 N 225-ФЗ)

(см. текст в предыдущей редакции)

Дадут ли ипотеку, если есть долги по коммуналке или алиментам

Причиной отказа в ипотеке могут стать долги и просрочки не только по старым кредитам, но и по коммунальным платежам и алиментам. Рассказываем, в каких случаях при наличии таких долгов получить жилищный кредит будет сложно.

Проверка усилилась

Ипотека — долгосрочный и крупный кредит, поэтому банки проверяют заемщиков особенно тщательно. Базовые сведения, без которых кредит на стандартных условиях не может быть выдан, — о наличии постоянной работы с регулярным доходом, семейном и имущественном положении, прописке, рассказывает директор Национального бюро кредитных историй (НБКИ) по маркетингу Алексей Волков. При этом банки могут по своей инициативе добирать информацию — например, созваниваясь с работодателем.

Но наиболее важное значение при принятии решения о выдаче ипотеки имеет кредитная история заемщика и ее качество. «Если добросовестность заявителя при погашении прежних кредитов не вызывает сомнений и персональный кредитный рейтинг (ПКР) высок, заемщику могут даже простить недостатки в других пунктах анкеты и выдать кредит на хороших условиях», — отметил Алексей Волков.

Но если есть серьезные просрочки по кредитам и долги, получить ипотеку будет гораздо сложнее. Тем более что в последнее время банки стали тщательнее проверять потенциальных заемщиков, отмечает кредитный юрист, руководитель антиколлекторского агентства «ОФИР» Данила Михалищев. «Поэтому кредитор принимает во внимание и тот факт, что у заемщика есть непогашенный кредит и тем более задолженность, природа которой, по сути, значения не имеет. Это может быть и задолженность по оплате коммунальных услуг», — пояснил он.

То же самое касается платежной нагрузки потенциального заемщика: сейчас банки реже одобряют клиентов, у которых платежная нагрузка на пределе, добавил сооснователь и CEO онлайн-сервиса управления ипотекой Refin.online Михаил Чернов. К примеру, это касается заемщиков, у которых несколько кредитных карт (даже неиспользуемых, банк их все равно учитывает), непогашенных кредитов, а доход позволяет обсуживать их на грани возможностей. «Поэтому мы перед получением ипотеки советуем закрыть кредитные карты. В среднем рекомендуется тратить на ипотеку не более 50% от свободных средств. Если есть созаемщик (например, супруга), то доход будет суммироваться, это позволит взять кредит большой суммой», — сказал эксперт.

Читайте также

Когда нельзя получить одобрение

Причиной отказа в ипотеке могут стать долги и просрочки не только по старым кредитам, но и по коммунальным платежам и алиментам. «Если информация о неисполненном в десятидневный срок решении суда попадает в кредитную историю, это снижает шансы на получение ипотечного кредита — да и любого другого», — отметил Алексей Волков, ссылаясь на закон «О кредитных историях».

Обычно это касается больших задолженностей, которые отражаются в кредитной истории, фигурируют в судебных разбирательствах или проходят по сайту Федеральной службы судебных приставов (ФСПП). В таком случае банк увидит долг и не одобрит ипотеку, пояснила управляющий директор сети офисов «Миэль» Юлия Антясова. «Если у заемщика большие долги (свыше 600 тыс. руб.), которые с него взыскивают в судебном порядке, то банк рассматривает этого заемщика как человека в предбанкротном состоянии, а это табу на выдачу ипотечного кредита», — отметила она. Это касается всего, что государство предъявляет к уплате, начиная от налогов, алиментов и заканчивая штрафами ГИББД. И не только государство, но и физическое лицо, которое в судебном порядке заявило о долге заемщика и требует уплаты.

Банки учитывают всю финансовую составляющую жизни кандидата на ипотеку. Низкая финансовая дисциплина, неоплаченные штрафы, задолженность по коммунальным услугам, непогашенные алиментные обязательства, а также долг по уплате налогов, перечислил Данила Михалищев. «Поэтому если у потенциального ипотечного заемщика имеется значительная задолженность, связанная в том числе с неоплатой коммунальных платежей, кредитор, скорее всего, ему откажет», — согласился юрист.

Когда одобрение возможно

Если речь идет о небольших задолженностях, которые не отражены в кредитной истории и не дошли до суда, то шансы получить одобрение у потенциального заемщика есть. «Коммунальные платежи в досудебных взысканиях или претензиях не влияют на решение о выдаче ипотеки, поскольку не фигурируют нигде с точки зрения проверки банка. Банк первоначально запрашивает данные в бюро кредитных историй, потом он ориентируется на информацию, которая фигурирует в судебной практике — есть ли поданные судебные иски и по какой причине», — объяснил Михаил Чернов. Но наличие такого иска уменьшает возможность получения ипотечного кредита, неважно о каких платежах идет речь — коммунальных или алиментов, добавил эксперт.

В лучшем для заемщика случае ужесточаются условия по кредиту — может вырасти процентная ставка, снизиться размер суммы и сокращается срок кредита, от заемщика могут потребовать дополнительного обеспечения в виде поручителей или созаемщиков, продолжил представитель НБКИ.

Далеко не всегда данные о долгах доходят до кредитора. Например, чтобы информация о задолженности за ЖКУ попала в кредитную историю, необходимо решение суда о взыскании долга, не исполненное в десятидневный срок. И даже в этом случае управляющие компании только имеют право, но не обязаны формировать запись. В настоящее время в НБКИ передают информацию о должниках 152 предприятий ЖКХ из 50 регионов, а всего в России таких предприятий, согласно Росстату, около 65 тыс. Поэтому даже злостным должникам, не исполняющим решение суда, ипотеку могут дать.

Решение о выдаче ипотеки человеку с задолженностью по коммунальным и другим платежам зависит от политики, рисков и аппетитов банка, добавил Михаил Чернов. В данном случае как возможный вариант банк может выдвинуть отложенные требования: обязать потенциального заемщика погасить задолженность и вернуться за ипотечным кредитом. Например, если у заемщика все в порядке с платежеспособностью и трудоустройством, но есть судебное разбирательство. Если задолженность по коммунальным платежам или алиментам до 10 тыс. руб., банк, скорее всего, не будет обращать внимание на долг, потому что эта сумма не повлияет на платежеспособность заемщика. Если же долг большой и идут суды, то получить одобрение будет сложно.

Двадцать лет с конфискацией

У банков появилась новая схема отъема уже оплаченной ипотеки

Роман очень неплохо зарабатывает, но для покупки квартиры ему все-таки не хватало пять миллионов рублей, и он взял ипотеку. Выплачивал почти 15 лет. На днях банк выставил своему заемщику “Требование о полном досрочном возврате”… 10 миллионов 196 тысяч 7 рублей 8 копеек “в связи с невыполнением своих обязательств по выплате ипотечного кредита”.

Столичный банк посчитал достаточным поводом для расторжения договора ипотеки обеспеченного залогом единственного жилья просрочку заемщика на сумму менее трехсот рублей.

Разбор ситуации с многодетной московской семьей, где растут четверо детей, и в ближайшее время появится пятый, заслуживает самого серьезного анализа. Дело в том, что придуманная банком схема отъема денег и жилья требует внимания правоохранительных органов.

Кому выгодно

В 2006 году Роману было присвоено звание заемщика по ипотеке и номер договора, который, как оказалось в 2019 году, будет его сопровождать до 2039 года. С 30 до 63 лет. Всю жизнь!

Началось все почти 15 лет назад: сотрудник банка “по продажам кредитов” объяснил Роману, что тому выгоднее кредит брать в иностранной валюте, тогда, дескать, процент по кредиту будет ниже. Но сотрудник не уточнил, кому из сторон было выгоднее, чтобы Роман взял кредит в иностранной валюте. Выгода банков от выдачи Роману кредита в валюте в 2006 году была втрое больше стоимости долларов для самого банка, а “в рублях” выгода банка составляла “всего” 50 процентов. Иначе говоря, банку выдать кредит в валюте было чуть ли не в шесть раз выгоднее, чем в рублях!

И один этот факт, согласно экономической теории, доказывает огромную рискованность такого займа для гражданина, поскольку банки не только переложили на граждан все свои валютные риски, но и выдали кредиты в валюте практически по огромным рублевым ставкам.

Роману и другим “валютным” заемщикам не хватило экономических знаний отказаться от заведомо для них невыгодного кредитного договора. Есть финансовая аксиома: если заемщик зарабатывает в рублях и платит этими рублями банку, то не должно быть и речи о займах в валюте, если ты, конечно, не профессионал финансового рынка.

А сколько сверх этого страховых взносов было заплачено всеми ипотечными заемщиками за предписанное банками страхование жизни и имущества, причем зачастую в родственных банку-кредитору страховых компаниях это учету не поддается.

Таким образом, к настоящему времени банк уже получил с кредитора вдвое больше, чем дал, и планирует получить еще в пять раз больше. Иначе говоря, Роман получил менее пяти миллионов рублей, уже отдал почти десять и должен отдать еще двадцать пять.

Редакция попросила банк-кредитор дать свои расчеты этих сумм, но не получила расчета.

Идеальное “убийство”

Из действий банка-кредитора вырисовывается схема отъема заложенной квартиры, опасная для всех “ипотечников”, а не только для “валютных” бедолаг. Создается впечатление, что банк искусственно создает условия для расторжения кредитного договора и выставления приглянувшейся квартиры на продажу, используя малейший повод.

Напомним, поводом для расторжения договора с Романом явилась якобы однократная недоплата 253 рублей в сумме ежемесячного платежа. На самом деле никакой недоплаты вовсе не было. Это очень смахивает на подставу для граждан.

Роман в разгар пандемии коронавируса просрочил выплату полного ежемесячного платежа на пару дней. Банк по-тихому без уведомления оштрафовал его за это и вычел штраф из платежа, который Роман считал полным. Получилась недостача, эта недостача перекочевала в следующий месяц и “вылезла” через 40 дней формальным, как бы законным, основанием для расторжения договора и продажи квартиры якобы неисправного заемщика.

Сейчас успешные банки сообщают клиенту о каждой списанной с его счета копейке, но банк Романа не счел нужным сообщить заемщику о столь важной проблеме. У редакции нет уверенности, что одновременно с Романом такой бухгалтерский кордебалет не устраивают в отношении сотен других “ипотечников” в десятках других банков.

Если посмотреть на ситуацию Романа шире, то не должны проценты за кредит быть в шесть раз больше суммы займа ни при каких условиях и обстоятельствах. Гражданин не должен находиться в пожизненной кабале у банка, выплачивая 33 года по полторы и более среднестатистической московской зарплаты за разваливающуюся “хрущебу”. Ненормально, что пока нет механизма, который автоматически адекватно скорректирует эти отношения с минимальным ущербом для конституционных прав граждан, в том числе на жилище. Если нет такого механизма, то его надо создать, потому что и кризисы, и изменения экономических условий будут. И значит, для любого ипотечного заемщика останется реальный риск потери заложенной банку квартиры.

К судебным процессам ипотечных заемщиков, имеющих несовершеннолетних детей, а может быть, и всех “ипотечников”, должны быть привлечены прокуроры и органы опеки.

Кроме того, “Схема Романа Кузубова” может быть подхвачена недобросовестными сотрудниками банка, действующими в собственных интересах. Сотрудником банка искусственно создается мелкая задолженность, и уже через пару месяцев запускается механизм продажи квартиры с торгов в “родственные”, очень грязные ручки.

Редакция не называет конкретный банк еще и потому, что мы попросили банк прокомментировать ситуацию. Пришел ответ на бланке без подписи. В нем говорится, что банк никого и не собирался выселять, а направил уведомление об этом для поднятия платежной дисциплины заемщика в будущем. Попугать решил…

Для любого ипотечного заемщика существует реальный риск потери заложенной банку квартиры.

Ипотека и банкротство: можно ли избавиться от долгов и сохранить жилье

Процедурой банкротства могут воспользоваться не только компании, но и обычные люди. Причем с прошлого года граждане могут признать себя банкротом во внесудебном порядке — подав заявление в МФЦ. Для многих такая процедура — единственный легальный способ освобождения от долгов, включая ипотечные. Но что в таком случае будет с долгом по ипотеке и квартирой, взятой в кредит?

Банкротство и долги

Банкротство физического лица — это признанная законом неспособность гражданина погасить в полном объеме долги перед кредиторами или внести обязательные платежи (ФЗ «О несостоятельности (банкротстве)»). Процедура предусматривает списание долгов заемщика, если у него нет больше возможности платить по ним. Основное требование к гражданину — сумма задолженности не менее 500 тыс. руб. и указанные требования не исполнены в течение трех месяцев с даты, когда они должны быть исполнены. Заявление о признании гражданина банкротом можно подать при просроченной ипотеке и других финансовых обязательствах (кредитах и займах, долгах по коммунальным услугам или налогам), перечисляет член Ассоциации юристов России (АЮР) Вита Завацкая.

Но недвижимость, которая является предметом залога, сохранить в собственности не удастся, как и другое имущество, которое находится в собственности должника (исключение составляет единственное жилье), отметила юрист. Оно будет включено в конкурсную массу и реализовано с торгов, а залоговый кредитор (банк) первым получит выплаты. Остаток суммы погасит выплаты вознаграждения конкурсному управляющему, судебные расходы и остальные задолженности.

Что такое конкурсная масса

Конкурсная масса — все имущество должника, имеющееся на дату открытия конкурсного производства и выявленное в ходе конкурсного производства. Исключение составляет только то имущество, на которое не может быть обращено взыскание в соответствии с гражданским процессуальным законодательством. Например, под реализацию имущества банкрота не подпадают предметы домашнего обихода, единственное жилье, за исключением взятого в ипотеку жилья, по которому не погашен кредит, одежда, личные вещи.

После завершения процедуры банкротства происходит погашение всей задолженности банкрота, включая штрафные санкции и пени. «Один из главных вопросов, который возникает при банкротстве: что будет с ипотекой? На самом деле ответ конкретно на этот вопрос прост: банк заберет квартиру. Точнее, она будет продана с банкротных торгов, после чего банк заберет деньги от продажи. Ипотека тем самым исчезнет вместе с квартирой», — говорит арбитражный управляющий, член комиссии Ассоциации юристов России по проблемам банкротства Илья Софонов.

«Продолжать платить ипотеку нельзя. Дело в том, что в банкротстве под запретом любые платежи кредиторам. Все деньги, все имущество должника замораживаются. Поэтому перед банкротством всегда следует сначала закрыть ипотеку. Как только начнется банкротство, договариваться будет поздно — это точка невозврата, о чем большинство забывает», — пояснил он.

Григорий Скрипилев, руководитель практики юридической компании «Интерцессия»:

— Весьма популярное заблуждение о том, что «обанкротиться» можно только по части кредитных обязательств. Даже если физическое лицо исправно платит по ипотечным обязательствам, но при этом у него есть другие кредитные обязательства, которые он не исполняет надлежащим образом, избавиться только от них через процедуру банкротства не удастся.

Процедура банкротства физического лица затрагивает все его долговые обязательства, за исключением специфических требований: субсидиарной ответственности и обязательств, возникших вследствие причинения вреда и убытков. 80% от реализации залогового имущества будет отправлено залогодержателю, остальное уйдет в счет погашения других обязательств. При этом, если финансовые требования кредитной организации не будут удовлетворены в полном объеме, кредитная организация вправе получить оставшуюся часть от реализации другого имущества должника в составе кредиторов третьей очереди.

Возможно ли сохранить залоговую квартиру

Для того чтобы сохранить за собой залоговую недвижимость, есть несколько механизмов, отмечает Григорий Скрипилев из «Интерцессии». Во-первых, реструктуризация долгов. «Процедура вводится в рамках банкротства, но не подразумевает изъятие ипотечной квартиры, формирование конкурсной массы и списание долгов. Процедура предполагает составление плана по погашению задолженности в срок до трех лет на льготных условиях. План утверждается судом, если у должника есть возможность платить и сумма для него будет посильной», — объяснил юрист.

Во-вторых, мировое соглашение. В случае заключения мирового соглашения прекращается производство по делу о банкротстве гражданина. Исполнение плана реструктуризации долгов гражданина и действие моратория на удовлетворение требований кредиторов также прекращается, и гражданин приступает к погашению задолженности перед кредиторами. Однако, если условия мирового соглашения будут нарушены, гражданин будет признан банкротом, а его имущество реализовано на торгах.

По словам Скрипилева, бывают случаи, когда должники в преддверии процедуры банкротства берут потребительский кредит и гасят ипотеку. Жилая недвижимость перестает быть залоговым имуществом и становится собственностью физического лица. В дальнейшем, если долг по обязательствам становится непосильной ношей, такие должники обращаются в суд с заявлением о банкротстве. При этом собственное недвижимое имущество получает статус единственного жилья (при условии, что у должника нет других жилых помещений) и исключается из конкурсной массы, а долги по потребительскому кредиту и иным обязательствам списывается без реализации недвижимости. Такое поведение должников наблюдается в тех случаях, когда до полной выплаты ипотечного кредита осталось совершить «пару платежей».

Единственное жилье также можно будет потерять, если Госдума внесет поправки в законы. В апреле Конституционный суд выступил за частичное снятие запрета на изъятие единственного жилья. Решение КС может привести к лишению единственного жилья не только злостных должников, но также тех, кто дошел до банкротства либо из-за своей финансовой безграмотности, либо по неосторожности, а не в результате умышленного уклонения от погашения долгов, считают юристы

Алексей Коренев, аналитик ГК «Финам»:

— Теоретически сохранить залоговую квартиру возможно, но тогда надо сразу исключить процедуру банкротства из возможных вариантов. В этом случае лучше сразу договариваться с банком, просить отсрочку по платежам или иную реструктуризацию задолженности, предварительно подготовив максимально возможное количество документов, подтверждающих, что вы не являетесь злостным и принципиальным неплательщиком, оказались в стесненных обстоятельствах в силу независящих от вас и непреодолимых причин (потеря работы, тяжелая болезнь и т. д.).

Не исключено, что банк пойдет вам навстречу и пересмотрит график платежей, так как кредитору тоже не нужны в отчетности «плохие» цифры по росту просроченной или безнадежной задолженности (последнее может привести к снижению рейтингов банка, увеличению требований по формированию резервов по выданным ссудам и т. д.)

Кредитный рейтинг: что это, как его узнать и почему он так важен

Почему важен кредитный рейтинг

По данным ЦБ РФ, в России на 1 октября за россиянами числились кредиты на сумму ₽23,5 трлн, просроченная задолженность (сумма долга по двум и более обязательным платежам в течение 120 дней) составляет ₽950,9 млрд.

В сентябре только 35,8% заявок на потребкредиты и кредитные карты были одобрены банками (данные НБКИ). В октябре кредитные организации выдали ссуд на 8,7% меньше в количественном отношении, а общая сумма кредитов сократилась на 10,6% по сравнению с сентябрем.

Политика банков будет и дальше ужесточаться. В Госдуме прошел все три чтения законопроект, по которому банкам будут устанавливать количественный лимит на выдачу кредитов. В ситуации, когда банку, условно говоря, будут разрешать выдавать 100 кредитов в день, ему придется тщательно выбирать тех, кому их одобрить. И выигрывать в этом «конкурсе» наверняка будут самые надежные и платежеспособные клиенты. Для оценки потенциального заемщика банки пользуются информацией из кредитной истории заемщика, в том числе учитывают индивидуальный (персональный) кредитный рейтинг (ИКР или ПКР).

По данным Банка России, десять банков из 14 крупнейших в рознице выдают кредиты на основе заявки заемщика и опираются на данные бюро кредитных историй (БКИ) о текущем уровне платежей по кредитам.

Кредитный рейтинг — что это такое, как рассчитывается и на что влияет

Индивидуальный или персональный кредитный рейтинг (ИКР или ПКР) — балл, который присваивается потенциальному заемщику на основании его кредитной истории. Он рассчитывается автоматически бюро кредитных историй (БКИ) на основании ряда переменных: количество открытых и закрытых кредитов, долговая нагрузка (какой процент от общего дохода тратится на оплату кредитов), просроченная задолженность, наличие проданных долгов коллекторам и др. Это аналог банковского скоринга.

«Максимально влияют на уровень рейтинга допущенные заемщиком просрочки. Важное значение также имеет количество действующих кредитов, коррелирующее с долговой нагрузкой заемщика», — отметил генеральный директор ОКБ Артур Александрович.

Чем выше балл кредитного рейтинга — тем больше шансов у человека получить кредит на выгодных условиях. Тем не менее БКИ отмечают, что ИКР носит информационный характер и даже высокий балл — не гарантия одобрения кредита, окончательное решение о выдаче кредита и о его условиях принимает кредитная организация, то есть банк.

По данным НБКИ, средний персональный кредитный рейтинг (ПКР) заемщика по потребкредитам в октябре 2021 года составил 627 баллов (минимальное значение — 300 баллов, максимальное — 850 баллов). Чем выше запрашиваемая сумма кредита, тем более высокие требования предъявляют кредиторы к ПКР. Так, для получения кредита в октябре на сумму от ₽500 тыс. средний балл по ПКР составил 697 баллов, а до ₽30 тыс. — 568 баллов.

ИКР может использоваться не только банками, но и самим человеком. Узнать свой ИКР полезно перед тем, как взять ипотеку или любой другой кредит, чтобы понять, как вас может оценить банк. В случае низкого рейтинга у заемщика будет время его исправить. Кроме того, регулярно проверяя свою кредитную историю, человек может обнаружить, не появились ли в ней ошибки и, соответственно, направить в БКИ заявление о необходимости ее исправить. Также история позволит проверить, не оформлены ли мошенниками на человека кредиты, которые он не брал.

Как и где узнать свой кредитный рейтинг

Данные о кредитных историях и кредитном рейтинге хранятся в бюро кредитных историй — БКИ. Кредитная история и кредитный рейтинг одного и того же человека могут быть разными в разных БКИ. Это связано с тем, с какими банками и другими организациями у БКИ есть договор на обмен информацией.

Допустим, у человека один кредит в ВТБ, и банк сообщает о нем данные в НБКИ, а второй кредит в Сбербанке, который отправляет о нем данные в ОКБ. Соответственно, данные о кредитной истории и кредитном рейтинге из НБКИ и ОКБ будут различаться. Чтобы ознакомиться со всеми частями кредитной истории, необходимо знать, в каких конкретно БКИ они хранятся.

На текущий момент в России работают восемь БКИ, которые внесены в государственный реестр ЦБ:

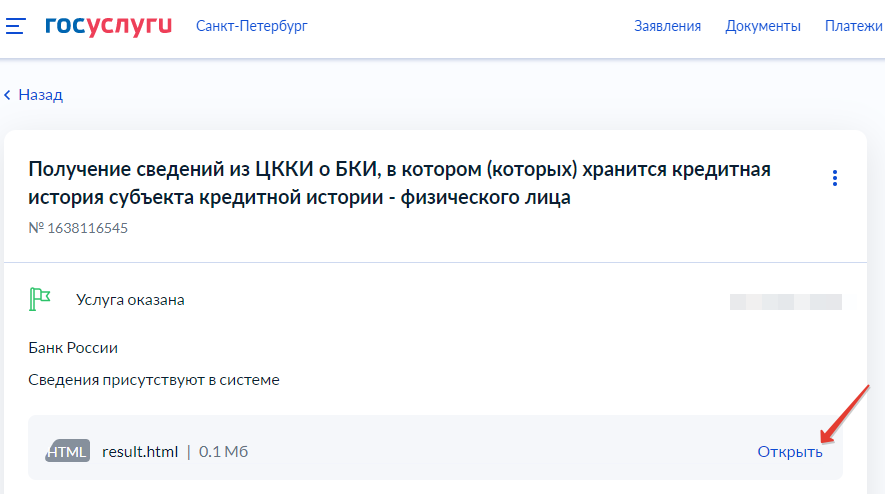

Как узнать кредитный рейтинг через «Госуслуги»

Чтобы не тратить время на запросы в каждое БКИ по отдельности, можно через «Госуслуги» запросить информацию о том, в каких конкретно БКИ хранится кредитная история.

На портале «Госуслуг» нужно пройти на вкладку «Справки/Выписки», далее выбрать раздел «Сведения о бюро кредитных историй». Для доступа понадобится подтвердить только данные паспорта, которые автоматически загрузятся из личного кабинета.

В ответ Банк России пришлет в личный кабинет на портале госуслуг список всех БКИ, в которых хранится кредитная история. Информация будет включать название, адрес и номер телефона бюро.

Как узнать кредитный рейтинг, если нет учетной записи на «Госуcлугах»

Тем, кто не имеет учетной записи на «Госуслугах», можно обратиться за получением списка БКИ, в которых хранится кредитная история, в:

Получив список БКИ, в котором (которых) хранится кредитная история, следующий шаг — запросить в каждом из них свою кредитную историю. Внутри кредитной истории будет указан и кредитный рейтинг. У ряда БКИ кредитный рейтинг указывается отдельно, достаточно лишь выбрать этот раздел в личном кабинете. Все БКИ, внесенные в реестр ЦБ, позволяют войти в личный кабинет на их сайте, используя логин и пароль с «Госуслуг» (ЕСИА). Кроме того, в каждое из них можно обратиться лично, посетив их офисы, а также по почте письмом или телеграммой.

В каждом БКИ заемщик может заказать кредитный отчет бесплатно два раза в год (на бумажном носителе один раз в год), далее заказ отчетов становится платным. Количество платных обращений не ограничивается. Ряд БКИ предлагают так называемую подписку, по которой присылают историю регулярно, а также могут предупреждать о каждом новом оформленном кредите.

Новая шкала кредитного рейтинга: чем она будет отличаться от прежних

С 1 января 2022 года в России официально будет введена единая шкала индивидуальных кредитных рейтингов россиян, согласно указанию ЦБ РФ. Первыми ее должны начать применять квалифицированные бюро кредитных историй, остальные БКИ на новую шкалу обязаны перейти с 1 января 2024 года. Статус квалифицированных бюро кредитных историй в России по состоянию на ноябрь имеют три — «Национальное бюро кредитных историй» (НБКИ), «Объединенное кредитное бюро» (ОКБ) и «Бюро кредитных историй «Эквифакс». ОКБ досрочно выполнило ряд требований регулятора и уже рассчитывает кредитный рейтинг по новой шкале от 1 до 999 баллов, а у «Эквифакса» и ранее рейтинг был от 1 до 999, то есть ему нужно будет только выполнить некоторые требования ЦБ.

Новшества, которые прописаны регулятором в качестве обязательных для расчета индивидуального кредитного рейтинга гражданина:

Количество баллов — от 1 до 999 баллов. Новая шкала кредитного рейтинга, по сути, не является новой как таковой, а, скорее, первой единообразной, которую Банк России потребовал сделать для всех бюро кредитных историй. Ранее каждое из БКИ применяли собственные шкалы, так, например, в НБКИ шкала включала 850 баллов, а в ОКБ максимальная оценка рейтинга составляла 1245 баллов. Новая единообразная шкала кредитного рейтинга заемщика будет рассчитываться в диапазоне от 1 до 999 баллов: чем выше рейтинг, тем ниже оценивается кредитный риск заемщика, то есть у заемщика больше шансов получить одобрение кредита.

Доступность кредитного рейтинга для всех. Кредитный рейтинг теперь обязаны будут показывать заемщику все БКИ (квалифицированные — с 1 января 2022 года, остальные — с 1 января 2024 года). Ранее БКИ могли эту информацию гражданам не предоставлять, а только направлять полные кредитные истории без данных об оценочных баллах. В результате человек, получая отказ в выдаче кредита, не всегда мог сопоставить это с данными своей кредитной истории и/или вообще не знал, что его рейтинг низкий.

Бесплатное и неограниченное количество запросов на кредитный рейтинг. Кредитную историю бесплатно можно запрашивать в каждом из БКИ не более двух раз в год (на бумажном носителе — один раз в год). За последующие обращения за кредитной историей бюро требуют дополнительной платы. А вот кредитный рейтинг можно будет проверять хоть каждый день и бесплатно.

Раскрытие факторов и их веса в кредитном рейтинге. У БКИ остается право пользоваться при расчете кредитного рейтинга собственными данными, причем не только теми, которые содержатся в кредитной истории, но и вне ее. Поэтому очень важна новая обязанность бюро раскрывать потребителям, какие именно факторы оказывают влияние на рейтинги и какой они имеют вес в рейтинге. Это позволит заемщику понять, из чего сложилась оценка и почему она разная в различных БКИ. Например, если ОКБ обладает сведениями о просроченной задолженности в банке X, то человек увидит, что именно этот фактор снизил его рейтинг, тогда как, допустим, в НБКИ рейтинг будет выше, потому что у НБКИ нет сведений про просрочку в X.

Графическая наглядность. Кредитный рейтинг станет наглядно отображаться в графическом виде: красная зона (низкий рейтинг), желтая зона (средний рейтинг), светло-зеленая зона (высокий рейтинг), ярко-зеленая зона (очень высокий рейтинг). В последнюю зону относятся 10% самых качественных заемщиков, а доля остальных зон составляет по 30%.

₽500 и 91 день. Кредитный рейтинг должен предсказывать дефолт заемщика (невозможность выплачивать долг) в течение ближайшего года на сумму от 500 рублей и на срок от 91 дня. На стадии обсуждения проекта указания ЦБ, речь шла о том, что в кредитном рейтинге будут отображаться и все прошлые просрочки, начиная ₽ 500 сроком от 91 дня.

Какой кредитный рейтинг хороший

Понятие хорошего кредитного рейтинга — довольно расплывчато. И связано это с тем, что алгоритмы его расчета в каждом БКИ собственные, как и массив данных, на основе которых он рассчитывается. Поэтому адекватно оценить свой рейтинг как «хороший» или «плохой» заемщик может только, запросив его в БКИ. Бюро к оценке в баллах дают пояснения, каким именно он считается в их градации.

«РБК Инвестиции » провели эксперимент и запросили кредитный рейтинг в трех БКИ. У одного и того же человека рейтинг в двух из них расценивается как высокий, а в одном — как низкий.