Закрытие реестра что это такое

закрытие реестра дивиденды

закрытие реестра под дивиденды с учетом режима торгов T+2.

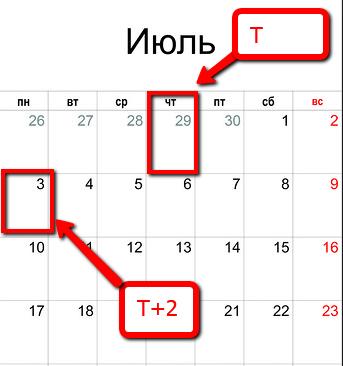

1. совет директоров компании определяет дату закрытия реестра, на которую определяются лица, имеющие право на получение дивидендов, например 3 июля 2017 года.

2. такая дата всегда следует после Собрания акционеров, на котором дивидендная выплата должна быть одобрена. Это необходимо для того, чтобы все акционеры к 3 июля уже точно знали, будет выплачен дивиденд или нет.

3. чтобы иметь право на получение дивидендов, акционер должен «присутствовать» в реестре на дату закрытия реестра.

4. На Московской бирже акции торгуются в режиме Т+2. Это означает, что поставка акций наступает на второй рабочий день после заключения сделки. Если вы купили сегодня акции, то ссылка на вас (или на депозитарий, через который брокер вас обслуживает) в реестре акционеров появится через 2 дня.

5. Именно поэтому необходимо купить акции за 2 дня до закрытия реестра. Так, если закрытие реестра, определенное советом директоров компании в понедельник 3 июля, то надо вам надо держать акции в портфеле на закрытие торгов (18:45) в четверг 29 июня.

К слову сказать, если бы, например, закрытие реестра пришлось на 29 июня, то фактическая отсечка произошла бы на 2 рабочих дня раньше, то есть во вторник 27 июня.

6. Так называемый дивидендный гэп случится именно на следующий торговый день: 30 июня. Акция будет уже торговаться без права на получение дивидендов, поэтому ее стоимость упадет примерно на размер дивидендов.

Рассмотрим реальный пример:

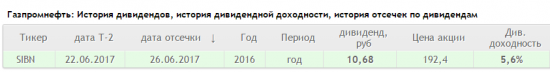

Дата отсечки по акциям Газпромнефти была в понедельник 26.06.2017 http://smart-lab.ru/q/SIBN/f/y/MSFO/dividend/

С учетом двух выходных и режима Т+2, акции торговались последний день с дивидендами 22.06.2017:

Поэтому 23 июня состоялся дивидендный гэп, который даже оказался чуть меньше, чем размер дивиденда:

http://smart-lab.ru/g/MOEX%3ASIBN/5/

7. В случае если уставом общества срок выплаты дивидендов не определен, срок их выплаты не должен превышать 60 дней со дня принятия решения о выплате дивидендов.

Полезные ссылки по дивидендам:

Что такое дата закрытия реестра и где её посмотреть (ВИДЕО)

Чтобы получить дивиденды за год, нужно быть акционером всего один день. Этот день называется «дата закрытия реестра» или «дата отсечения» или «дата отсечки».

Реестр – это список всех акционеров предприятия, который есть у любого открытого акционерного общества и он ежедневно изменятся – кто-то продает акции, кто-то покупает, кого-то вычеркивают, кото-то вписывают туда.

По итогам года компании необходимо остановиться, выбрать день, заглянуть туда и увидеть, кто является акционером и именно им выплатить доход в виде дивидендов.

По большинству компаний период отсечения реестра проходит с марта по июнь, после чего следуют даты собраний акционеров, на которых будут утверждены итоги прошлого года и определена политика компании на следующий год. Но именно до Общего собрания компании необходимо определиться – кто собственно акционер? И для этого как раз и назначается Дата закрытия реестра, т.е. день, в который компания заглянет в эти списки.

Например, стало известно, что у компании ГАЗПРОМ дата закрытия реестра назначена на 20 апреля (как правило, эта информация становится доступной заранее) – это означает, что 20.04 на момент закрытия биржевых торгов компания ГАЗПРОМ зафиксирует этот список, и если мы там окажемся, то нам выплатят все дивиденды, которые причитаются за год, плюс у нас будет право голоса на общем собрании акционеров.

При этом не важно, сколько до 20.04 акции находились у нас в собственности, например, вы могли их 10 лет держать и 20.04 они у вас есть и вы разумеется в этом списке, а также вы могли за пять минут до закрытия 20.04 приобрести эти акции, а 21.04 уже продать их, но вы все равно получите дивиденды в том же количестве, что и люди, которые 10 лет их держали. А тот человек, который 10 лет держал акции и продал их 20.04 до закрытия рынка – тот дивидендов не получит, несмотря даже на то, что до этого он так долго их держал.

В разных компаниях дни отсечения реестра проходят не в один день, а в разные дни, т.е. у кого-то 20.04, у кого-то 14.05, у кого-то 21.06 и т.д. Как правило, об этих днях известно заранее. Таким образом, за один сезон – т.е. этот весенний дивидендный период можно поучаствовать в выплате годовых дивидендов от нескольких компаний.

Дата закрытия реестра – где узнать

Информация о днях отсечки реестра публикуется на множестве сайтов финансовой тематики, неплохой ресурс finam.ru – помимо дат отсечки публикует даты собраний акционеров, размер причитающихся дивидендов, а также историю за прошлые года.

Спрашивали – отвечаем: Как торговать «дивидендными бумагами» и другие актуальные вопросы про дивиденды

Сезон дивидендных выплат в самом разгаре. Мы собрали наиболее важные и распространенные вопросы наших читателей на эту актуальную тему. Ответы подготовили эксперты БКС Экспресс.

Подскажите, что такое «Закрытие реестра для участия в ГОСА»?

Закрытие реестра или «отсечка» — это дата, на которую составляется список владельцев акций компании для участия в собрании акционеров. Если в повестку дня собрания включен вопрос по распределению прибыли и, в частности, по выплате дивидендов, то включение в реестр означает, что вы получите дивиденды. Чтобы попасть в реестр, достаточно купить бумагу до окончания торгов в день «отсечки». В ожидании закрытия реестра бумаги могут показывать положительную динамику. Для примера: 23 апреля закрывался реестр для участия в ГОСА Газпром нефти и получения дивидендов. Бумаги росли на ожиданиях хороших выплат, но уже на следующий день мы увидели серьезную просадку по акциям.

Почему на следующий день после отсечки, как правило, бумага уходит гэпом вниз ровно на величину дивидендов?

Отвечая на этот вопрос, стоит взглянуть на всю ситуацию чуть шире. Стоит понимать, что если бы дивидендного гэпа не было, то каждый инвестор покупал бы акцию в день отсечки, а уже на следующее утро, когда он станет полноправным претендентом на выплаты от компании, продавал бы актив, не неся никаких рисков и потерь. Подобную неэффективность рынка как раз сглаживает фактор провала котировок на следующий день после закрытия реестра. Таким образом, дивиденды оказываются интересны только тем инвесторам, которые держат бумаги на протяжении длительного периода времени.

Поскольку шортить дивидендную бумагу во время отсечки, как правило, бессмысленно, напрашивается простое решение — зашортить фьючерс на нее. Почему же все так не делают и в чем здесь хитрость?

Ответ на ваш вопрос достаточно простой. Проблема для заработка предложенным образом ограничена самой стоимостью фьючерса перед отсечкой. То есть зачастую в день отсечки сам фьючерс на бумагу стоит дешевле как раз на тот самый размер предполагаемого дивиденда. Соответственно, на следующий день, когда акция открывается с гэпом вниз, фьючерсный контракт практически не изменяется, так как в нем уже давным-давно всё заложено. Подобная ситуация называется бэквордацией, когда базовый актив стоит дороже, чем фьючерсный контракт на него.

Реально ли остаться при своих дивидендах при продаже обыкновенных акций Газпрома после отсечки 13 мая?

Если на момент закрытия реестра вы являетесь владельцем акций, а уже на следующий день все распродаете, то вы все равно остаетесь претендентом на дивиденды, которые должны быть выплачены через некоторое время после ГОСА. Здесь проблема в другом: на следующий же день после дивидендной отсечки акции компании с самого открытия торгов проваливаются примерно на размер тех самых дивидендов (+/-). Избежать последивидендного провала и в то же время получить выплаты от компании в моменте никак не получится.

В какое время происходит отсечка по реестрам при выплате дивидендов? Например, если по Газпрому закрытие реестра планируется 13 мая, то акции я должен держать до которого часа, чтобы попасть в реестр?

Для того, чтобы быть в реестре акционеров Газпрома, претендующих на получение дивидендов, вам необходимо являться владельцем акций на закрытии торгов 13 мая. В любом случае вы не сможете «засветиться» в реестре и в то же время успеть продать акции до классического утреннего дивидендного гэпа.

Все акции (Сургут-преф, Лукойл и т.д.) после отсечки (выплаты дивидендов) падают на величину этих самых дивидендов. Какой смысл тогда их покупать в расчёте на дивиденды?

Покупая дивидендные истории, вы гарантируете себе регулярный (в зависимости от частоты выплат) денежный поток от владения акциями. То есть даже при снижении рынка и падении стоимости бумаг вы можете рассчитывать на определенный размер прибыли компании при сохранении прежнего количества акций.

Если рассматривать долгосрочные инвестиции, а не спекуляции на короткую дистанцию, то преимущество дивидендных бумаг становятся гораздо заметнее. К тому же гэпы после закрытия реестров могут быть очень быстро отыграны.

Если я куплю акции компании в день отсечки за минуту до конца торгов, например, в 18ч 44мин, я получу дивиденды?

Традиционно закрытие реестров российских эмитентов осуществляется по состоянию на 24:00 часа обозначенного дня, поэтому, купив акции даже в 18ч 44мин торговой сессии этого же дня, вы попадете в список лиц, имеющих право на участие в годовом собрании акционеров и получение дивидендов. В то же время в корпоративной практике были случаи, когда эмитент закрывал реестр и в другое время (Татнефть, 8:00). В этом смысле важно понимать, на какую дату определена отсечка, чтобы не пропустить момент. Хотя в целом «дивидендная игра» на рынке начинается гораздо раньше: игроки пытаются создать определенную подушку безопасности, входя несколько раньше в бумаги, на случай обвала котировок на следующий день на величину, соответствующую дивидендным выплатам, что весьма часто встречается в ходе дивидендной поры.

Что такое дата закрытия реестра акционеров?

Давайте поговорим о том, что такое дата закрытия реестра акционеров (на английском – record date). По-другому её еще называют дата дивидендной отсечки или просто дата отсечки.

У публичного акционерного общества список акционеров постоянно меняется. Сегодня это одни люди, завтра другие, послезавтра третьи. Если общество собирается выплатить дивиденды, то ему необходимо как-то зафиксировать список акционеров, которым они полагаются.

Поэтому когда совет директоров объявляет о том, что рекомендует обществу выплатить дивиденды, они всегда сообщают о дате закрытия реестра. Это значит, что дивиденды получат все акционеры, которые владели акцией в этот день.

Здесь есть небольшой подвох. Недостаточно купить акцию в этот день. Если вы купите акцию в понедельник, то законным акционером вы станете только в среду. А если приобретете её в пятницу – то во вторник. Это так называемая система «T+2»: после сделки на бирже, акция переходит к новому владельцу через 2 рабочих дня. Последний день для покупки акции называется экс-дивидендная дата.

Имейте это в виду, если вы планируете покупать акции под дивиденды. Иначе может случиться грустная история: акции вы купите, а дивиденды не получите.

Влияет ли срок владения акцией?

Для выплаты дивидендов не важно, сколько вы держите акции.

Можно купить акции за 20 минут до окончания торгового дня в экс-дивидендную дату. А можно держать акцию несколько лет. Самое главное, чтобы в дату отсечки она была официально оформлена на вас.

Список составлен, когда будут выплаты?

Выплата чаще всего проводится через 2-3 недели. Можете не переживать, если вы попали в список акционеров, которым полагаются дивиденды, вы их получите. Нужно только немножко подождать.

Иногда компании публикуют крайнюю дату, к которой они произведут дивидендные выплаты. На нее можно ориентироваться.

Сколько раз в год она бывает?

Реестр закрывается к каждой дивидендной выплате. Если компания выплачивает дивиденды 2 раза в год, то в году у нее будет две даты закрытия реестра акционеров. Если четыре, то четыре. Тут все просто.

Сравнение с американскими акциями

У американских компаний работает то же самое правило. Если они выплачивают дивиденды, то для каждой выплаты так же фиксируется список акционеров.

На американской бирже действует правило «Т+2»: то есть вы должны приобрести ценную бумагу минимум за два дня до закрытия реестра. Забавный факт: раньше на российском рынке действовало правило «Т0», то есть вы становились владельцем акции в тот же день, когда её покупали. Но для удобства иностранных инвесторов его изменили на «Т+2».

Дата платежа чаще всего тоже указывается заранее. Некоторые компании производят выплаты буквально через пару дней после даты закрытия реестра (например, Apple), некоторые могут выжидать больше месяца (так делает Ford). В среднем выплаты проходят через 2-4 недели.

Примеры

Давайте рассмотрим несколько примеров.

«Сбербанк»

«Норильский Никель»

У «Норильского Никеля» в 2017 году было два закрытия реестра акционеров, так как компания дважды выплачивала дивиденды. Один раз летом 23 июня; чтобы получить эти дивиденды, вы должны были приобрести и держать акции не позднее 21 июня. И второй раз осенью 19 октября. Соответственно, купить акции следовало не позднее 17 октября.

То есть в отличии от вклада или облигаций, мне не нужно держать акцию целый год?

Абсолютно верно. Вы можете купить акции в экс-дивидендную дату (дата последней покупки) и вы получите свои законные дивиденды.

Только помните о том, что на следующий день после даты последней покупки, стоимость акций упадет на размер дивиденда. Это так называемый дивидендный гэп.

Если я держу акции целый год, будут ли у меня преимущества перед теми акционерами, которые держат их один день?

К сожалению (или к счастью), нет. Все акционеры получают одинаковый размер дивиденда на одну акцию. Соответственно, чем больше у вас акций – тем больше будет выплата. Период владения роли не играет.

Можно получать дивиденды от нескольких компаний?

Да! Вы можете купить сколько угодно компаний и получать дивиденды от них всех.

Как зарабатывать на дивидендах

С Владимиром Петровичем и Алишером Бурхановичем

Мы уже говорили подробно о бирже, облигациях и фондах. Есть еще один способ заработать на вложениях в ценные бумаги.

Сегодня поговорим о дивидендах: что сделать, чтобы их получить, как они выплачиваются и почему влияют на решение инвестировать в акции той или иной компании.

Мы обновили эту статью

Со времени выхода статьи Артема кое-что поменялось: какие-то компании из примеров ушли с биржи, какие-то ссылки стали неактуальными, кто-то перестал платить дивиденды.

Поэтому инвестредакция обновила статью. Теперь она актуальна на 27 апреля 2021.

Что такое дивиденды простыми словами

Дивиденды — это доля прибыли, которую компания распределяет между акционерами. Когда вы покупаете акции компании на бирже, вы получаете право на дивиденды по этим акциям до тех пор, пока остаетесь акционером.

Вы держите акции, а компания выплачивает вам часть прибыли деньгами.

Еще реальный пример. По итогам 2019 года компания МТС трижды выплачивала дивиденды. Сначала в октябре 2019 года выплатила 8,68 Р за первые полгода, в январе 2020 — 13,25 Р за первые девять месяцев, а в июле 2020 — 20,57 Р по итогам всего 2019 года. В сумме получилось 42,5 Р на акцию, или чуть меньше 37 Р после налога.

Законодательство не определяет минимальный размер дивидендов или обязанность регулярно их выплачивать. Их могут выплачивать по результатам года, полугодия, квартала или по особым случаям. Или не выплачивать вообще, если деньги нужны компании на другие цели, например на развитие.

Сколько выплачивать дивидендов и когда — решают акционеры компании, ориентируясь на рекомендации совета директоров.

Дивиденды — это когда меняется цена акций?

Нет. Когда меняется цена акций — это не дивиденды. Красивые графики роста котировок акций на бирже и дивиденды — это две параллельные истории.

Чтобы деньги появились, вы должны продать акции на бирже. Тогда у вас на руках будут деньги. Так вы заработаете на изменении цены акции.

Дивиденды — это когда вы держите акции и компания выплачивает вам как акционеру часть прибыли деньгами. Чтобы получить дивиденды, не нужно ничего делать: деньги автоматически поступят на брокерский счет, ИИС или банковский счет — смотря как вы настроили свой брокерский счет или ИИС.

Вы сами решаете, что делать с полученными дивидендами. Можно потратить эти деньги или купить на них новые активы: вложить в акции, облигации, валюту или во что-то еще.

На бирже много компаний, которые не платят дивиденды, а котировки их акций растут. Или падают. Это не связанные напрямую вещи.

Как получить дивиденды по акциям

Чтобы получать дивиденды, нужно быть владельцем акций на определенную дату — дату фиксации реестра. Если знать ее заранее, то можно успеть купить акции и быстро получить дивиденды. Но часто акции дорожают, как только компания утверждает размер дивидендов, поэтому лучше покупать акции еще раньше.

Реестр — это список акционеров компании с информацией о количестве принадлежащих им акций. Фиксация нужна, потому что на бирже кто-то постоянно покупает и продает акции. Поэтому для удобства компания говорит: «Все, вот кто в такую-то дату будет акционером — тем заплатим. Кто не акционер в ту дату — пардон, в следующий раз».

По закону компания должна выплатить дивиденды в течение максимум 25 рабочих дней с даты фиксации реестра. Если же дивиденды направляются в депозитарий брокера или в управляющую компанию, то выплатить их надо в течение 10 рабочих дней.

Фиксация реестра под дивиденды «Норильского никеля» за шесть месяцев 2018 года состоялась 27 сентября 2018 года. Все, кто был владельцем акций на эту дату, получили право на дивиденды.

Обычно акции растут, когда компания утверждает размер дивидендов. Могут упасть, если дивиденды окажутся ниже, чем ожидалось. Могут не отреагировать, если размер дивидендов такой же, как ожидали аналитики и участники торгов.

Если у вас договор с российским брокером, вы купили акции через него и попали в реестр, то дивиденды зачисляются на брокерский счет без каких-либо дополнительных действий с вашей стороны.

Брокер не мгновенно обработает выплаты — может потребоваться несколько дней на распределение денег по брокерским счетам и ИИС акционеров. В итоге дивиденды вы получите примерно через 2—4 недели после того, как компания сформирует реестр акционеров.

9 октября 2018 года дивиденды «Норникеля» поступили инвесторам, кто владел акциями по состоянию на 27 сентября 2018 года. Перед этим с дивидендов удержали налоги. О завершении выплат «Норникель» отчитался 6 ноября 2018 года.

Как победить выгорание

Как узнать размер дивидендов и дату фиксации реестра

Чтобы быть в курсе, сколько и когда компания будет платить, нужно следить за экономическими новостями. Размер дивидендов и дату выплаты можно найти на сайте самой компании, на сайте биржи или на сайте обязательного раскрытия информации.

Вот где будут искать информацию о дивидендах акционеры «Норильского никеля»:

Следить за собраниями акционеров. Обычно размер дивидендов и решение об их выплате являются пунктами повестки общего собрания акционеров. Такие собрания бывают годовыми (годовое общее собрание акционеров — ГОСА) и внеочередными (внеочередное общее собрание акционеров — ВОСА). Хотя собрания могут и не включать вопрос выплаты дивидендов.

Прежде чем провести ВОСА или ГОСА, совет директоров утверждает рекомендуемый размер дивидендов. Мол, ребята, прибыли столько, предлагаем акционерам выплатить вот столько. На собрании ребята-акционеры, скорее всего, с этим согласятся. Когда состоится собрание — будет опубликовано на сайте компании.

Российские компании, как правило, контролируются мажоритарным акционером — это один или несколько человек, которые имеют достаточную долю в компании, чтобы единолично принимать решение за всех акционеров. В таких компаниях нам, миноритарным акционерам, участвовать в голосовании бессмысленно.

Когда будут собрания, на какую дату будет фиксироваться реестр — пишут в разделе «Для инвесторов» или «Инвесторам и акционерам» на сайте компании.

В случае с дивидендами «Норильского никеля» за шесть месяцев 2018 года процесс был таким: