Защита карты тинькофф что это

10 лайфхаков для владельцев карты Tinkoff Black от Тинькофф Банка

Владельцы карты Tinkoff Black получают процент на остаток и кэшбэк за покупки. Но у карты есть и другие особенности, которые позволяют сделать её использование ещё более выгодным. Рассказываем о лайфхаках, которые помогут сэкономить.

1. Можно не платить за обслуживание

Обслуживание карты стоит 99 ₽ в месяц (1188 ₽ в год).

Бесплатно можно обслуживаться, если выполнять одно из этих условий:

иметь вклад или кредит в Тинькофф Банке на сумму от 50 тысяч ₽;

хранить на карте как минимум 50 тысяч ₽ в течение месяца.

Есть ещё один вариант, предусматривающий бесплатное обслуживание — переход на тариф 6.2. Для перехода на тариф 6.2 нужно обратиться в службу поддержки банка — через чат в приложении или по телефону.

Найти карту другого банка

2. Каждый месяц можно выбирать категории повышенного кэшбэка

За обычные покупки банк возвращает 1% от потраченной суммы. Но каждый месяц можно выбрать три категории из пяти, по которым будет начисляться повышенный кэшбэк — 5%. Категории для каждого человека подбираются индивидуально. Это могут быть, например, аптеки, транспорт, супермаркеты, одежда и обувь, рестораны и так далее.

Повышенный кэшбэк начисляется при сумме покупок от 20 ₽. Если не выбрать категорию кэшбэка, то он начисляться не будет.

Возможность выбора новых категорий повышенного кэшбэка появляется в последний день каждого месяца. Например, 31 ноября можно выбрать категории на декабрь.

Чтобы получить максимум кэшбэка — выбирайте категории, в которых вы тратите больше всего денег.

Не забывайте, что кэшбэк из раздела «Спецпредложения» нужно активировать перед оплатой. Иначе она пройдёт как обычная покупка.

Кэшбэк начисляется рублями, а не бонусами или баллами. Деньги возвращаются на счёт по итогам месяца. Их можно снять через банкомат или потратить по карте.

3. Мелкие покупки лучше оплачивать другой картой

За обычные покупки банк начисляет 1% от потраченной по карте суммы. На практике это 1 ₽ с каждых 100 ₽ в чеке. Но стоит учитывать, что кэшбэк начисляется только с каждых полных 100 ₽. Если сумма меньше, то бонуса не будет. Например, банк не начислит кэшбэк за покупки на 10, 20, 50 и 99 ₽. Если сумма покупки будет 199 ₽, то кэшбэк составит 1 ₽.

В реальной жизни покупки редко будут равны сумме, кратной 100 ₽, и часть кэшбэка с потраченных за месяц денег вы не получите. Так что мелкие покупки с чеком до 100 ₽ лучше оплачивать другой картой, по которой есть бонусы за такие операции.

4. При крупных тратах нужно следить за лимитом кэшбэка

Максимальная сумма кэшбэка в обычной и повышенной категориях покупок ограничена 3000 ₽ в месяц. Чтобы получить эти деньги за обычные покупки, нужно потратить 300 тысяч ₽, а если тратить только в выбранных категориях с кэшбэком 5%, то потребуется всего 60 тысяч ₽. За большие траты кэшбэк начисляться не будет.

Максимальный размер бонусов за покупки у партнёров может составлять 6000 ₽ в месяц.

Итого каждый клиент может возвращать до 9000 ₽ кэшбэка каждый месяц. Как только у вас закончился лимит кэшбэка по карте Tinkoff Black, начинайте тратить деньги по другой карте с бонусами.

Кэшбэк по карте Tinkoff Black

За обычные покупки

До 3 тысяч ₽ в месяц

За покупки в выбранной категории

До 3 тысяч ₽ в месяц с учётом кэшбэка за обычные покупки

За покупки у партнёров

До 6 тысяч ₽ в месяц

5. Можно открыть счёт в 30 валютах и выгодно их обменивать

Каждая карта Tinkoff Black может стать мультивалютной, то есть быть привязанной к нескольким валютам. Это бесплатно. Владелец карты может, например, открыть счёт в американских долларах, евро, фунтах стерлингов, грузинских лари, турецких лирах и т. д. Карту можно привязать к любой валюте и быстро изменить её при необходимости.

Счёт в иностранной валюте можно пополнить с рублёвого счёта. Курс при этом будет приближен к биржевому. Именно поэтому самый выгодный курс будет с понедельника по пятницу с 10:00 до 18:30, когда работает Московская биржа. В другое время он может быть выше.

Как открыть счёт в другой валюте

В приложении банка нажмите «+», который располагается рядом с изображением карты, а затем выберите опцию «Открыть счёт в новой валюте».

Платить с валютного счёта выгодно в стране, где обращается купленная вами валюта. Например, счётом с евро — в Европе. Если платить с рублёвого счёта за рубежом, есть риск переплатить из-за конвертации.

Не забывайте переключать валютный счёт. Если ваша карта привязана к долларовому счёту, а вы оплатите покупки в «Пятёрочке», то потеряете часть суммы на конвертации из долларов в рубли.

Для привязки карты к другому валютному счёту нужно нажать на изображение карты в приложении, выбрать опцию «Действия», затем — нажать «Связать с другим счётом».

6. Может быть комиссия при снятии наличных за границей

Банк позволяет без комиссии снимать от 3 до 100 тысяч ₽ «в любых банкоматах по всему миру». Но это не всегда работает за границей, где нужно снять местную валюту. Иногда комиссию может взять иностранный банк, через банкомат которого снимаются наличные.

В разделе «Помощь» на сайте Тинькофф есть пояснение: «Иностранные банкоматы могут брать свою комиссию, к сожалению, с этим мы ничего поделать не можем».

Избежать комиссии помогут такие советы:

выбирайте банкоматы крупных и известных банков;

если банкомат предупреждает о комиссии, то попробуйте найти другой;

найти банкомат, который не берёт комиссию, можно на сайте Тинькофф Банка или через его приложение (на главном экране выбрать «Ещё», затем «Инфо» и опцию «Банкоматы»).

7. Можно открыть бесплатную карту для близких

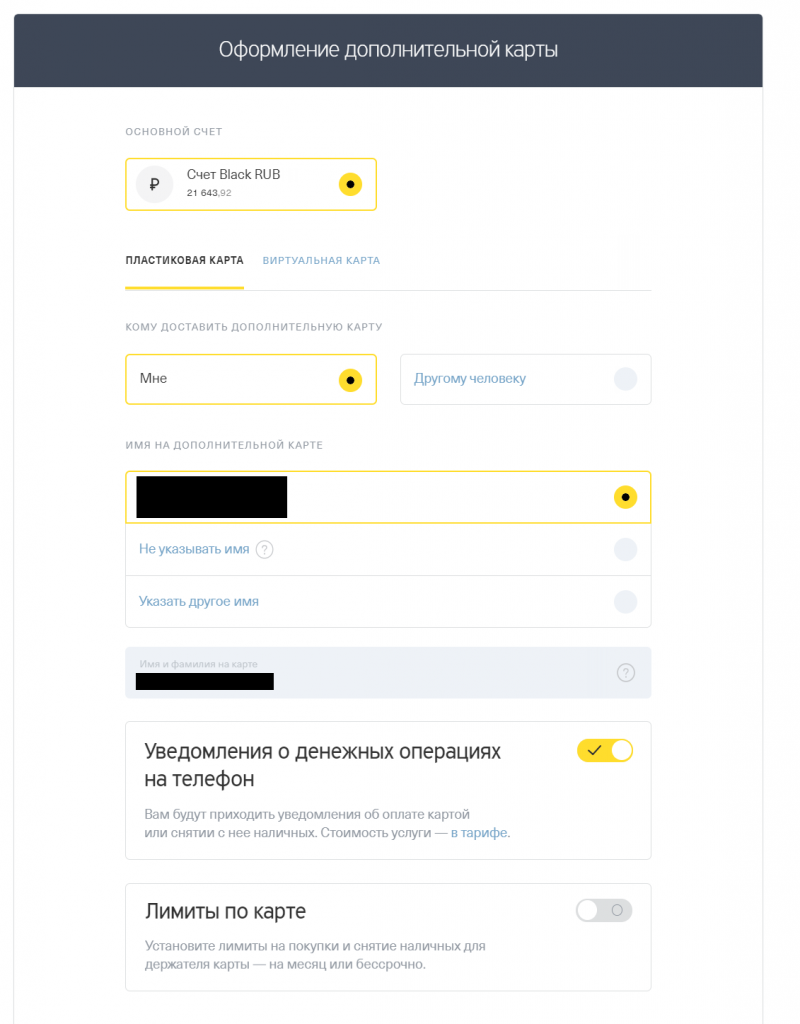

Если вы хотите предоставить доступ к своему банковскому счёту близким (например, супруге, детям или родителям), то можете бесплатно выпустить им дополнительную карту. Для этого нужно нажать на кнопку «Открыть новый продукт» в приложении Тинькофф Банка. Потребуются паспортные данные человека, которому вы открываете карту.

8. Можно также поделиться счётом

Вы можете предоставить доступ к счёту карты Tinkoff Black любому человеку, который также является клиентом Тинькофф Банка. Сделать это можно при нажатии значка «шестерёнка» в правом верхнем углу экрана. Затем в меню выбираете опцию «Предоставить доступ к счёту». Потом нужно указать имя и фамилию человека, которому вы хотите дать доступ. Выберите тип доступа: полный или частичный (видеть только баланс). Далее вы сможете установить лимиты на расход и снятие денег с вашего счёта. После подтверждения СМС другой человек получит доступ к вашему счёту, если примет это предложение.

Так к счёту можно подключить до пяти человек.

9. Но лучше для членов семьи выбрать отдельную карту

Ещё одна карта Tinkoff Black позволит:

Больше зарабатывать на кэшбэке. Если вам не предложили нужные категории повышенного кэшбэка, то есть вероятность, что это произойдёт с близким человеком. Тогда такие покупки выгодно оплачивать его картой.

Получать процент на остаток с больших сумм. Если на вашей карте больше 300 тысяч ₽, то процент на остаток будет начисляться только на сумму до 300 тысяч ₽ (при условии трат от 3000 ₽ в месяц). На всё, что больше — нет. Например, на вашей карте лежит 500 тысяч ₽. Банк начислит процент на остаток только на 300 тысяч ₽, оставшиеся 200 тысяч ₽ не будут приносить доход. Их выгодно перевести на другую карту для получения процентов.

Больше переводить без комиссий. По карте Tinkoff Black можно бесплатно переводить каждый месяц до 20 тысяч ₽ по номеру карты в любой банк. Если у ваших близких есть ещё одна карта, то можете пользоваться ей — тогда лимит составит уже 40 тысяч ₽ в месяц.

10. Можно получить металлическую карту

У Тинькова есть второй вариант карты Tinkoff Black для богатых людей, который называется Tinkoff Black Metal. Её отличие от простой «чёрной» карты в:

кэшбэке до 30 тысяч ₽ в месяц (у обычной карты — 3 тысячи ₽);

повышенный процент на остаток;

переводах на карты другого банка до 100 тысяч ₽ в месяц (у обычной — до 20 тысяч ₽);

туристической страховке на пять человек с покрытием до 100 тысяч долларов (у обычной нет такой опции).

Стоимость обслуживания — 1990 ₽ в месяц (23 880 ₽ в год). Но за карту не нужно платить, если тратить по ней от 200 тысяч ₽ в месяц и иметь на счетах от 1 миллиона ₽ или просто хранить на счетах в Тинькофф Банке от 3 миллионов ₽.

Тарифы актуальны на 19 мая 2020 года. Они могут измениться в любое время. При написании статьи мы не сотрудничали с Тинькофф Банком.

Как защитить карту Тинькофф от мошенников

Особенностью карт банка Tinkoff (в частности, Tinkoff Black), да и карт многих других банков, является то, что на них могут находиться довольно серьезные суммы. Причина — банк начисляет на них проценты. И не берет комиссию при минимальных остатках. Как не остаться без денег и защитить карточку — в этой статье.

Как воруют с карт деньги

В общем смысле украсть деньги с карты могут двумя способами:

Первые два способа выходят за рамки темы статьи. Номер один — это применение так называемых «скиммеров» — устройств на банкоматах, перехватывающих данные карт и пин-код. Номер два — прямое мошенничество. Последний способ — заражение устройств, самой любимой платформой мошенников является Android с установленными на телефоны мобильными банками. Это, поверьте, самый любимый способ мошенников. Потому что во-первых позволяет все автоматизировать, а во-вторых, такие операции практически невозможно оспорить. Так как банк возлагает ответственность за защиту мобильного банка на самого пользователя.

Как реквизиты карты попадают преступникам? Ведь мы никому их не давали

Как это ни печально — любая покупка в интернете, даже на самом солидном и уважаемом сайте, может быть началом кражи денег с карты. Задаваться вопросом «почему я?» — бессмысленная трата времени и сил. Причин и путей может быть множество.

Поэтому можно считать — что с некоторой вероятностью мы уже в базе злоумышленников. Попадание в эту базу (где содержатся украденные реквизиты карт) не означает, что у нас немедленно украдут деньги. Эта информация — тоже товар. Скомпрометированные данные преступники покупают и продают друг другу. Но рано или поздно кража может случиться.

Как защитить карты банка Tinkoff

По данным из открытых источников, по свидетельствам пользователей карт, у службы безопасности банка Тинькофф нет хорошо настроенного, работающего на 100% эффективно алгоритма, способного отсеивать мошеннические списания денег. Однако каждый пользователь может поставить вполне надежный заслон преступникам с помощью трех способов:

Выпуск дополнительных карт с целью защиты и точного управления

Особенностью банка Тинькофф является то, что дополнительные карты бесплатны (информация по состоянию на 2018 год). Можно выпустить их приличное количество штук, включая карты на другие имена (и вообще безымянные) и раздать членам семьи, установив на каждого свои лимиты. Тогда, с одной стороны, компрометация одной карты не повлечет проблем со всем счетом, карты можно оперативно блокировать, по дополнительной карте (в отличие от основной!) невозможно восстановить доступ ко всему счету.

В меню «Действия» можно выбрать пункт «Оформить дополнительную карту» и заказать не только пластик, но и виртуальную карту.

Настройки выдачи говорят сами за себя.

Можно задать лимиты, можно установить правило присылать сообщения об операциях на телефон (обязательно нужно сделать!), выдать карту себе или другому человеку.

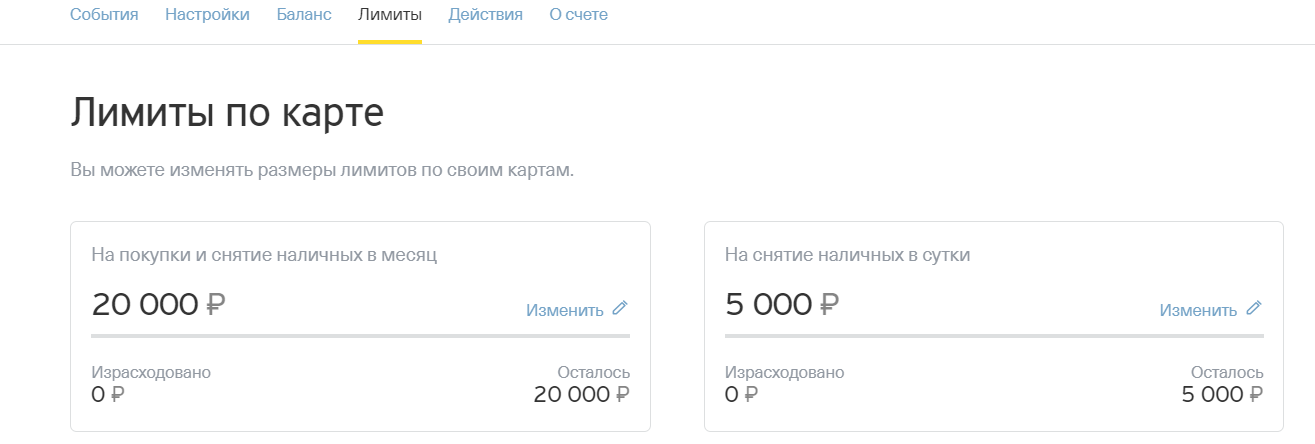

Установление лимитов

По карте Тинькофф можно установить лимиты как на общую сумму операций, так и для снятия наличных в банкоматах в сутки.

Что хорошо — такие лимиты могут быть установлены по каждой карте индивидуально. Кроме того, их можно немедленно менять через интернет-банк в случае, если нужно за что-то заплатить. Правильной (и разумной) тактикой использования карт является такая, что по умолчанию лимиты «ужаты» до максимума, а затем, перед покупкой, они через интернет-банк расширяются до нужных значений.

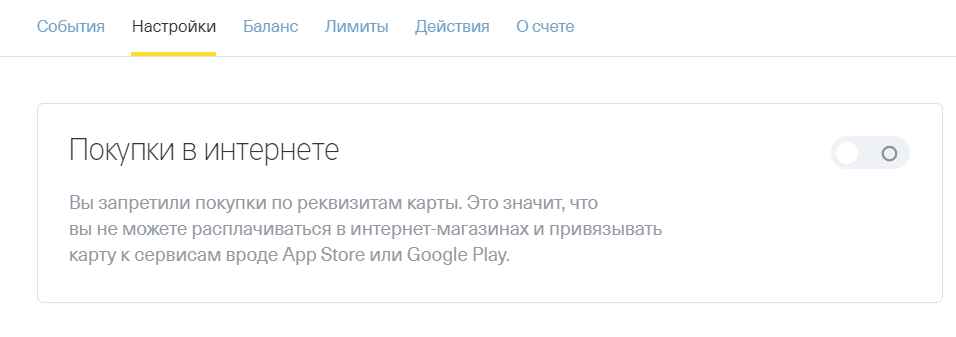

Полный запрет операций покупок в интернете по карте

Еще одной хорошей опцией является возможность установить полный запрет операций покупок в интернете. Такого нет в Сбербанке! Аналогично с лимитами этот запрет можно оперативно устанавливать и снимать, если нужно заплатить за что-то по карте. В этом случае мошенникам не удастся ничего украсть с карты даже мелкими суммами, обходя лимиты. Устанавливается в меню «Настройки».

Какая защита карт самая лучшая

Трудно сказать — какой алгоритм лучше. Хороший искусственный интеллект, блокирующий сомнительные операции (иногда не пропускающие и вполне легальные платежи владельца карты). Или необходимость каждый раз лезть в интернет-банк, но при этом имея полный контроль над пластиковой картой. Банк Тинькофф решил пойти по второму пути. При этом возложив всю ответственность на владельца, но дав ему взамен возможность самому контролировать остаток на счете.

Да, это неудобно. Существует еще масса вариантов украсть деньги с карты, о которых мы писали выше. Например, с помощью зараженного мобильного клиента. Или вируса на компьютере. Однако лучше такая защита, дающая 99%, чем никакой, надеясь на то, что карточные воры просто «не заметят».

Самая лучшая защита пластиковой карты — использовать все в комплексе. Дополнительные карты, лимиты, блокировки. При этом, хотя проценты и начисляются, не хранить на кредитной или дебетовой карте много денег. Использовать ее только как инструмент расчета взамен кошелька с наличными (в котором, кстати, тоже никто не хранит целое состояние. Его тоже могут украсть!). И тогда безопасность будет на хорошем уровне.

Можно ли отказаться от страховки по кредитной карте Тинькофф

Кредитная карта — своего рода второй кошелёк. Неважно, где занимают средства: оформляют потребительский кредит или снимают с кредитной карты — клиент остаётся должен кредитной компании. Но никто не застрахован от форс-мажоров и несчастных случаев. Люди теряют работу, болеют, становятся нетрудоспособными и т. д. Из-за того, что они больше не могут выполнять взятые на себя кредитные обязанности, банки терпят убытки.

Чтобы свести ущерб к минимуму, финансовые компании перестраховываются. Одни выдают кредиты под обеспечение (недвижимость, транспортные средства, ценные вещи), другие одобряют заявки граждан, которые имеют поручителей, третьи предлагают оформить страховку. Тинькофф банк так же, как и другие, предлагает своим клиентам страхование задолженности по кредитной карте.

Справка! По закону ни одна финансовая компания не может заставить клиента оформить страховой договор. Он оформляется добровольно. Но (!) если клиент отказывается от оформления страхования, банк вправе отказать ему в выдаче кредита или поднять процентную ставку.

Страхование кредитных продуктов в Тинькофф банке

Чтоб защитить кредитную организацию и заемщиков, и была придумана программа страхования. Она имеет положительные и отрицательные стороны.

Страховое соглашение, подписанное заемщиком во время оформления договора — гарантия возврата средств банку. И совсем неважно, кем они будут возвращены: кредитополучателем или страховой компанией.

Оформление страховки — услуга не бесплатная. Страховые взносы, вместе с процентами, списываются каждый месяц с банковской карты — это основной минус услуги. Поскольку общая сумма немаленькая, то пользователи стараются отключить страховку в течение 14 дней — в период охлаждения.

Ещё один минус страховых программ — подключение к кредитной карте в автоматическом режиме. В этом случае не требуется даже активация на сайте компании.

Осторожно! Как только клиент подписывает договор, услуга подключается и действует в течение всего кредитного срока, а многие владельцы кредитных карт даже и не догадываются об этом. Всё дело в том, что в договоре страхованию отведён отдельный пункт. Если там не поставить «птичку», то это будет означать, что пользователь полностью согласен с прописанными условиями.

Можно ли отказаться от страховки, если она уже оформлена

Участие в программе страхования добровольное, осуществляется по желанию клиента банка. Если он не хочет пользоваться страховым полисом, программу можно отключить через интернет, используя личный кабинет, мобильное приложение или, позвонив по номеру телефона горячей линии.

Звонок специалисту по номеру 8 800 555–10 –10, если у вас оформлена кредитная карта — самый простой способ отключить страховку. Во время общения с банковским сотрудником нужно назвать персональные данные. Если проверка будет пройдена, страховку отключат в течение нескольких минут.

Отключить услугу можно самостоятельно, написав в чат службы поддержки в приложении Тинькофф или в личном кабинете на сайте.

Внимание! При отключенной услуге в случае наступления смерти, инвалидности или потери работы задолженность по кредиту покрывает сам заемщик или его родные.

Как узнать, что отказ от страховки был одобрен

К сожалению, банк «Тинькофф» не всегда информирует клиента о том, что операция по отключении услуги прошла успешна. Заемщику лучше за этим следить самостоятельно. Если в течение 10 дней деньги поступили на счет, значит, отказ от услуги был выполнен успешно. В противном случае кредитная компания должна прислать письмо и указать в нем причины невозврата денег.

Причины, по которым банк отказывает в выплате денег за страховку

Бывают случаи, что клиент отказывается от страховки, а деньги на счет не поступают. Для этого есть свои причины:

Кстати, если деньги не вернули по последней причине, клиент тоже не может обратиться в суд. В документе стоит его подпись. То есть, на момент заключения соглашения его все устраивало.

Страхование кредитной задолженности — полезная услуга. Но прежде чем ее оформлять, нужно внимательно изучить (не просто перечитать) условия и только тогда принимать решение.

Программа страховой защиты от Тинькофф банка: что она собой представляет

Подключиться к программе можно на сайте во время заполнения анкеты. При этом пользователь самостоятельно вправе выбрать любую программу страхования и организацию.

Страхование оформляется, чтобы свести риски по невыплате кредита к минимуму. Согласно договору, в случае наступления страхового случая, страховая компания оплачивает банку все долги клиента.

Страховые случаи

Страховая защита предоставляется в таких случаях:

Важно! При наступлении этого страхового случая компания-страховщик выплачивает все долги: тело кредита + проценты + пеня (если она была насчитана).

Пример из жизни. Алесей Сергеевич более 2 лет имел заболевание, которое почти не поддавалось лечению. Мужчина оформляет страховку, снимает с карты большую сумму денег и через пару месяцев умирает по причине ранее диагностированного заболевания. Страховая компания отказалась выплачивать страховку, ссылаясь на то, что болезнь была выявлена не во время периода страхования, а раньше.

На «компенсацию» могут рассчитывать владельцы кредитных карт, которые были сокращены с занимаемых должностей, а также граждане, если договор был расторгнут в связи со смертью или неработоспособностью работодателя.

Прекращение трудового договора по обстоятельствам, не зависящим от какой либо стороны (например, лицо признано нетрудоспособным), а также в связи с восстановлением работника, ранее выполнявшего эти задачи — причины, когда выплачивается страховка.

Действия застрахованного лица или его родственников

Если наступило страховое событие, владелец кредитной карты (заемщик) или его родственники в течение 30 дней после того, как им стало известно о страховом случае, должны с соответствующим заявлением обратиться в банк Тинькофф. А также в кредитную компанию — представить необходимые документы.

Пакет документов

В случае смерти от несчастного случая родственник заемщика должен представить копию свидетельства о смерти и копию протокола патологоанатомического вскрытия. Если несчастный случай произошел на производстве, потребуется соответствующее подтверждение (акт по форме Н-1). Справки, подтверждающие, что в крови застрахованного лица не обнаружено алкоголя и токсических веществ — ещё одно требование.

Подобные документы требуются в случае смерти, наступившей в результате болезни.

В случае наступления инвалидности застрахованное лицо представляет копию справки МСЭК об установлении группы инвалидности, акт о несчастном случае на производстве (если он был) и копию документа, где указан диагноз, приведший к инвалидности.

Внимание! Лицо, занимающееся оформлением страховки, должно представить документы, удостоверяющие личность, а также документы, подтверждающие вступление в права наследства.

Перечень документов, который потребуется в случае потери работы очень большой, поэтому мы не будем перечислять всю информацию. Ее можно посмотреть на официальном сайте банка «Тинькофф». Основные документы: трудовая книжка, трудовой договор, копия приказа об увольнении, а также документ, подтверждающий статус безработного.

Причины отказа в страховых выплатах

Не все владельцы кредитной карты, оформившие страхование долга, могут получить компенсацию. Многим клиентам отказывают и на это есть причины.

Вам не оплатят страховку, если риски «Смерть» и «Инвалидность» возникли в случае:

В случае потери работы вы не получите страховку, если:

Справка! Если случай есть в списке перечисленных, задолженность оплачивают родственники кредитора.

Подключение страховки: возможные способы

Чтобы подключить страховку, воспользуйтесь удобным способом: