через какие банки можно получать пенсию на карточку кроме сбербанка в москве

Через какой банк можно получать пенсию кроме Cбербанка

Все социальные выплаты, включая пенсию, сейчас производятся только на пластиковые карты. Если ранее человек вообще не имел никакой карты и получал зарплату по-старинке наличными, то при выходе на пенсию его заставят выпустить пластиковую карту. При наличии карты или сберегательного счета, можно отдать их реквизиты в ПФР вместе с подачей документов на пенсию. Правда, если до пенсии была зарплатная карта, но зарплата на нее уже поступать не будет, то карта может стать платной. Пенсионные же карты все бесплатные в обслуживании. Из платных услуг к ним обычно подключают СМС-уведомления.

Некоторые люди неверно считают, что пенсию можно получать только на счета госбанка, такого как Сбербанк. Пенсионные карты эмитирует практически каждый коммерческий банк. Чтобы привлечь пенсионеров на обслуживание, банки предлагают интересные условия, такие как начисление на остаток, бонусы за покупки, снятие без комиссии в других банкоматах и пр.

В Сбербанке подобных «плюшек» нет. С июля 2018 года по указу Президента пенсия должна зачисляться на карты российской платежной системы «МИР». Это делается для того, чтобы при введении санкций со стороны американских платежных систем Виза и Мастеркард социальные слои населения не пострадали и спокойно пользовались своими картами и деньгами. Таким образом, выпустить пенсионную карту можно не только в Сбербанке, но и в любом другом банковском учреждении. Для этого стоит лишь уточнить условия выпуска данной карточки и какие дополнительные выгоды она может дать.

Через какой банк можно получать пенсию, кроме Сбербанка?

Перевести пенсию можно почти в любой банк, который занимается выпуском пенсионных карт. В большинстве своем пенсионные карты бесплатные в обслуживании. Например, Бинбанк выпускает бесплатные пенсионные карты с начислением 5% на остаток по счету и кэш-бэком до 5% от покупок, а также снятием наличных денег без комиссии в любом банкомате. Подобные «плюшки» имеет ВТБ, Альфа Банк, Почта Банк, Акбарс, Россельхозбанк и проч.

Почему же так много пенсионеров, которые получают пенсионные карты Сбербанка? Это связано с тем, что при подаче документов на пенсию в самом Пенсионном Фонде сидят сотрудники Сбербанка и предлагают оформить пенсионную карту здесь и сейчас. Многих это устраивает, поскольку не нужно бегать в банк и оформлять карту. Сбербанк имеет огромную базу зарплатных клиентов, отслеживает их по возрасту. При достижении клиентом пенсионного возраста ему звонят и предлагают оформить пенсионную карту, которая в любом случае ему будет нужна. Карта является социальной и бесплатной.

Некоторые пенсионеры предпочитают получать дополнительные преимуществ от хранения денежных средств на карте и ищут более выгодный вариант, поскольку в Сбербанке ставки низкие.

Таким образом, получать пенсию на карту именно Сбербанка необязательно. Пенсионную карту можно оформить в любом другом банке, если условия там более выгодные.

Как начать получать пенсию через другой банк?

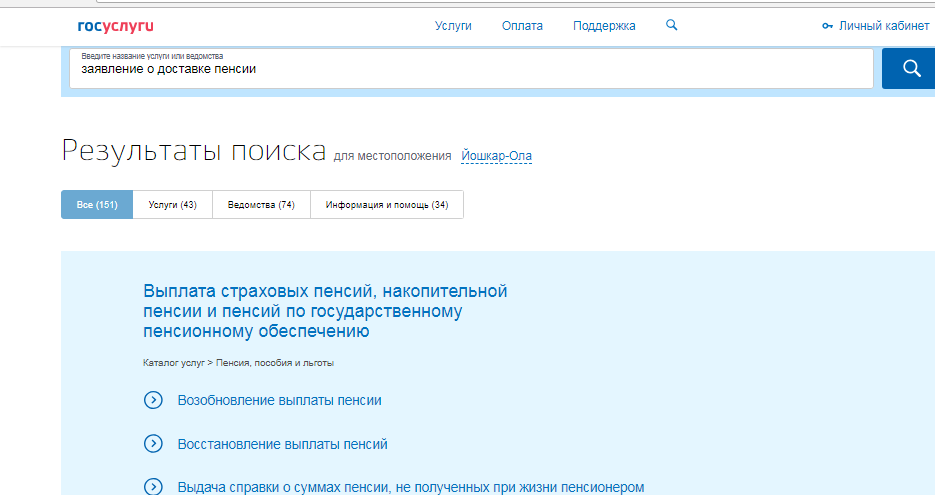

Старая пенсионная карта будет продолжать действовать, хотя и пенсия на нее уже поступать не будет. По необходимости ее можно закрыть. Как видно, перевести пенсию в другой банк просто. С появлением сайта Госуслуги уже можно не писать заявление на перечисление пенсии. Это можно сделать в электронном виде прямо на сайте Госуслуги.

На что пенсионеру нужно обратить внимание при выборе банка?

Чтобы выбрать подходящий и надежный банк, всегда стоит изучить все условия. При выборе банка можно придерживаться нескольких советов:

Таким образом, взвесив все «за» и «против» можно подобрать для себя подходящий банк для получения пенсии.

Выбор эксперта – в какой банк обратиться пенсионеру?

Если пенсионер хочет получать дополнительные преимущества от использования карты, то стоит выбрать банк, который предлагает выгодные условия.

В любом случае, на каком бы банке не остановился выбор, стоит завести социальную пенсионную карту Сбербанка. Через нее можно проводить все коммунальные платежи любого поставщика, налоги, пошлины, сборы и пр. Оплата проводится по штрих-коду или QR-коду, что очень удобно. В коммерческих банках не везде можно оплачивать коммунальные услуги, а если и есть такая возможность, то оплата бывает либо с комиссией, либо с заполнением полных реквизитов.. Это дает Сбербанку преимущество перед другими банками.

А вот хранить сбережения здесь невыгодно. Начисления на остаток почти нет, а если и есть, то оно мизерное. Если хотите карту, на которой будет начисление на остаток — рекомендуем карту Тинькофф Black.

Можно ли получать пенсию на карту другого банка?

Я клиент вашего банка. Моя мама — пенсионер, получает пенсию на карту другого банка. Я хотел бы, чтобы она тоже пользовалась вашими услугами, но переводить деньги с одной карты на другую каждый раз неудобно, тем более пожилому человеку.

Может ли моя мама получать пенсию на карту Тинькофф-банка? И как это сделать?

Расскажу по порядку.

Как вообще можно получать пенсию

По закону пенсию можно получать:

Вот список регионов, с пенсионными фондами которых сейчас сотрудничает Тинькофф-банк:

Если вы хотите получать пенсию на карту Тинькофф-банка, обратитесь в фонд с заявлением. Даже если у Тинькофф-банка еще не заключен договор с этим регионом, его заключат после вашего заявления.

Как поменять банк для доставки пенсии

В заявлении нужно указать новый банк и реквизиты для поступления пенсии. Если у вашей мамы уже есть карта другого банка, на которую она хотела бы получать пенсию, достаточно будет в заявлении указать реквизиты счета. Клиенты Тинькофф-банка могут получать пенсию на вклад, дебетовую карту или накопительный счет.

Если у вашей мамы еще нет счета в Тинькофф-банке, нужно заполнить форму на сайте банка и открыть нужный счет.

Поскольку ваша мама — пожилой человек, рекомендую для безопасности установить по счету лимиты на траты и снятие, а еще выпустить дополнительную карту. Это бесплатно.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

На какую карту лучше переводить пенсию: обзор условий от ведущих банков

В обществе сложился стереотип, что пенсионеры тяжело переходят на использование новых инструментов, например, банковских карт или мобильников. Но это не так. Они оценивают каждую новинку с точки зрения экономии и удобства, поэтому вопрос, на какую карту лучше переводить пенсию, для большинства пенсионеров актуальный.

Наши пожилые родители, дедушки и бабушки с небольшой зарплатой умудрялись копить деньги на “черный день”. А потом они помогали пережить этот день, когда он наступал у их небережливых отпрысков. У этого поколения навыки экономии в крови. А банковская карта – это не только удобно, но и доходно.

В статье разберем популярные банковские продукты, на которые можно переводить пенсию и получать проценты на остаток по счету.

Плюсы и минусы начисления пенсии на карту

Напомню, что все граждане, которые получают средства из бюджета (пенсии, стипендии, зарплаты, социальные пособия и др.) с 01.07.2017 года должны делать это на карточку МИР. Бюджетников перевели чуть раньше, до 01.07.2018 года. А пенсионеров будут переводить постепенно. Когда закончится срок действия карты, при оформлении новой вам выдадут МИР.

Это не значит, что пенсионеры обязаны получать деньги только на карточку. Пенсионный фонд четко на своем официальном сайте высказался на этот счет. Любой человек может выбрать организацию и способ доставки пенсии:

Таким образом, пенсионер сам выбирает, как он будет получать пенсию. Я вначале сказала, что пенсионные пластиковые карты – это удобно и выгодно. Давайте подробнее разберем эти моменты:

Не обходится без минусов:

Критерии выбора

Кроме плюсов и минусов рассмотрим критерии, по которым стоит выбирать, в каком банке лучше оформить пенсионную карточку:

Чтобы оформить перевод пенсии на пенсионную карту, надо написать заявление в Пенсионный фонд. Многие банки берут на себя его доставку в ПФР. Если такой услуги нет, то можно воспользоваться одним из предложенных способов:

Важно! Пенсии будут переводиться только в банки, с которыми сотрудничает Пенсионный фонд России. Он заключает с ними двусторонние договоры. Полный перечень участников можно узнать в своем территориальном отделении ПФР.

Обзор условий по пенсионным программам в банках

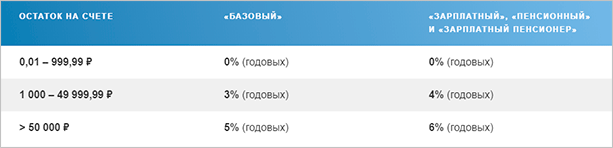

Сделаем обзор пенсионных программ в самых популярных банках. И начнем, конечно, со Сбербанка России, который не изменяет своим традициям и предлагает самые невыгодные условия, но при этом имеет самое большое число клиентов-пенсионеров.

Обратите внимание, что все выпускаемые карты МИР для получения пенсии – дебетовые.

Сбербанк

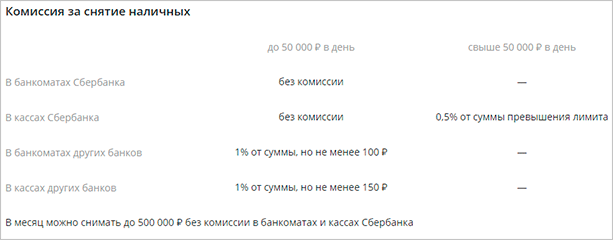

Важная информация по комиссиям за снятие наличных.

Бонусная программа предлагает начисление 0,5 % от суммы покупки в виде Спасибо от Сбербанка. Это виртуальные бонусы, которые можно потратить на оплату товаров и услуг в магазинах и организациях-партнерах банка.

Мобильный банк удобный в использовании. Для оплаты коммунальных услуг, налогов достаточно поднести к телефону счет со штрихкодом. Оплата займет 1 – 2 минуты.

Традиционное преимущество Сбербанка – это развитая сеть отделений и банкоматов по всей России.

Почта Банк

Предлагает оставить заявку на сайте без посещения Пенсионного фонда. Почта Банк разработал специальную программу для пенсионеров:

Не придется платить за снятие наличных только в банкоматах Почта Банка и ВТБ.

Банк Открытие

Банк Открытие предлагает:

У банка не так развита сеть банкоматов в России, но он нашел выход из ситуации и дает возможность снимать наличные в банкомате любого банка без комиссии.

Открытие само сообщит Пенсионному фонду о переводе вашей пенсии на карту банка. Вам достаточно оформить заявление в отделении.

Бинбанк

Бинбанк по пенсионной карте начисляет 4 % на остаток по счету. За обслуживание ничего платить не надо. Наличные деньги можно снимать в любом банкомате России без комиссии.

Для пенсионеров действует специальная программа “Забота” – это удаленный сервис круглосуточных консультаций по медицинским, психологическим, юридическим и социальным вопросам. Но услуга не бесплатная. Стоимость от 2 до 5 тыс. рублей в месяц.

Совкомбанк

При переводе пенсии в Совкомбанк открывается счет “Мой доход” и оформляется банковская карта МИР с бесплатным обслуживанием и начислением 5,3 % годовых на остаток.

Снимать наличные деньги можно в банкомате любого банка без комиссии. СМС-информирование тоже бесплатное по всем совершенным операциям.

Россельхозбанк

Россельхозбанк предлагает держателям пенсионной карты МИР следующие условия:

К недостаткам можно отнести:

Промсвязьбанк

Заявление в ПФР придется отнести самостоятельно.

Сравнение условий банков

Сведем самые популярные критерии выбора в единую таблицу.

| Наименование | Условия | ||

| Процент на остаток | Стоимость СМС-информирования (полный пакет) | Комиссия за снятие наличных в банкоматах чужих банков | |

| Сбербанк | 3,5 % | 30 руб. | 1 % от суммы (min 100 руб.) |

| Почта Банк | От 0 до 6 % | 49 руб. | Нет информации |

| Банк Открытие | 4 % | 0 руб. | 0 % |

| Бинбанк | 4 % | 0 руб. | 0 % |

| Совкомбанк | 5,3 % | 0 руб. | 0 % |

| Россельхозбанк | 6 % | 59 руб. | 1 % от суммы (min 100 руб.) |

| Промсвязьбанк | 5 % | 69 руб. | До 50 тыс. рублей в месяц – 0 %, в других случаях – 1 % от суммы (min 299 руб.) |

Ориентируясь на эту таблицу, можно понять, через какие банки выгоднее открыть пенсионную карту.

Заключение

Своей статьей лишний раз хотела показать, что есть достаточно много финансовых организаций, которые предлагают неплохие условия пенсионерам. Многие свой выбор Сбербанка оправдывают тем, что он государственный и самый надежный.

Во-первых, он не государственный. Только 50 % акций принадлежит Центробанку, остальные 50 % российским и зарубежным инвесторам. Во-вторых, все перечисленные в моем обзоре банки входят в систему страхования вкладов, поэтому вы в любом случае застрахованы на 1,4 млн. рублей.

Сравните несколько вариантов и сделайте выбор по своим предпочтениям и ожиданиям.

Какую банковскую карту МИР лучше выбрать для Пенсионеров

ЛУЧШИЕ БАНКОВСКИЕ КАРТЫ МИР ДЛЯ ПЕНСИОНЕРОВ в 2021

Если вы задумались о том, какую карту МИР лучше оформить. Или допустим, вы намерены переоформить старую карту. Поможем Вам определиться. Пробежимся по преимуществам каждой карты, обоснуем плюсы и минусы. И вы сможете сами выбрать то самое, подходящее для вас предложение

КАРТА МИР ДЛЯ ПЕНСИИ. В КАКОМ БАНКЕ ЛУЧШЕ ОФОРМИТЬ

Хотите открыть пенсионную карту МИР и не знаете где лучше?

Приглядитесь к этим банкам:

Если интересно узнать подробности, просто читайте дальше

КАКУЮ КАРТУ МИР ЛУЧШЕ ВЫБРАТЬ ПЕНСИОНЕРУ

1. Пенсионная карта МИР ПСБ (+500 рублей от банка в подарок) → читать

2. Карта МИР для пенсионеров от банка Открытие (бесплатный помощник) → читать

3. Банковская карта Тинькофф МИР для пенсионеров (до 15% кэшбэка) → читать

ПЕНСИОННАЯ БАНКОВСКАЯ КАРТА МИР ПСБ (ПРОМСВЯЗЬБАНКА)

Банковская карта ПСБ МИР для пенсионеров

Дорогие пенсионеры! Акция временная, так что торопитесь получить свои 500 рублей!

Выбрали карту пенсионера МИР ПСБ? ⇒ Закажите изготовление и доставку карты Онлайн

БАНКОВСКАЯ КАРТА МИР OPENCARD ОТКРЫТИЕ ДЛЯ ПЕНСИОНЕРОВ

Банковская карта OPENCARD МИР для пенсионеров

Сделали выбор в пользу пенсионной карты МИР OPENCARD? ⇒ Закажите изготовление и доставку карты Онлайн

БАНКОВСКАЯ КАРТА МИР ТИНЬКОФФ ДЛЯ ПЕНСИОНЕРОВ

Банковская карта для получения пенсии Tinkoff Black МИР

Выбрали карту пенсионера МИР от банка ТИНЬКОФФ? ⇒ Закажите изготовление и доставку карты на сайте Онлайн

Вероятно, вы уже определились, какую карту МИр лучше выбрать. Ну а если нет, сохраните статью в закладки (сделайте репост в любую соц.сеть, чтобы не потерять) и всё таки выбрать ту самую – лучшую пенсионную карту МИР. Это была свежая подборка банковских карт (на июль 2021). MisterBankir

Спасибо, что дочитали статью до конца. Мира Вам и добра, Дорогие Пенсионеры!

А о том: Если статья уже вышла, значит вы видите активную ссылку вот здесь ⇒ Как перевести получение пенсии на карту МИР (в ней подробно расскажем, по этапам, о самых простых вариантах перевода пенсии в каждый из банков: ПСБ / Открытие / Тинькофф)

, чтобы узнать о выходе новых полезных статей: MisterBankir есть в Одноклассниках и в ВК, а так же в Дзене

Обзор лучших карт для пенсионеров – ТОП-17 предложений банков

При выборе банка для получения выплат пенсионеры имеют преимущество перед работающими. Им не приходится отстаивать право обратиться в любую понравившуюся кредитную организацию, у них нет бухгалтерии, которую нужно уговаривать заполнить лишнюю платежку.

Современные пенсионеры сравнивают условия по картам в поисках наиболее выгодного варианта. Разберемся, какие преимущества имеют предложения разных банков.

Процесс получения пенсии на карту

Пластиковая карточка обеспечивает удаленный доступ к счету, на который приходит пенсия. Есть несколько способов воспользоваться деньгами без комиссий:

Получать регулярные выплаты можно на дебетовый пластик. Чтобы им воспользоваться, сначала нужно пополнить. Это могут быть зачисления пенсии, другие безналичные переводы или взносы наличными.

Не следует путать дебетовую карточку с кредитной. Последняя обеспечивает доступ к деньгам банка. Ей можно расплатиться в долг, затем пополнить собственными средствами. Она не подходит для выплат из бюджета.

Часто весь банковский пластик называют кредитками. Заблуждение пришло из западных стран благодаря неточному переводу с английского языка. Фактически для пенсии подходит только «Дебетовка».

Как начать получать выплаты на карточку

Выбрав банк, обратитесь в него с паспортом. Если вы достигли пенсионного возраста, других документов не потребуют.

Получающим выплаты не по возрасту необходимо представить подтверждение своего права, например, справку из ПФР или удостоверение.

Сотрудник банка откроет льготный счет, оформит карточку. Попросите реквизиты на бумаге. Опытные пользователи компьютера и смартфона выгружают их через личный онлайн-кабинет.

Вы должны сообщить пенсионному органу о желании получать выплаты выбранным способом. Есть несколько способов сделать это, все они бесплатные:

Платежная система МИР

С началом конфликтов из-за Крыма в 2014 году были введены санкции против России. В частности была ограничена работа международных платежных систем Visa, MasterCard (Maestro). У держателей карточек возникали проблемы с доступом к собственным деньгам. На территории Крыма они не работают до сих пор.

Чтобы обеспечить беспрепятственное получение выплат из бюджета с сохранением привычного комфорта, была создана российская платежная система МИР. Она полностью управляется из России, политика иностранных государств не оказывает прямого влияния на ее работу внутри нашей страны.

Закон обязал все регулярные платежи из бюджета перечислять без участия иностранных инструментов. Единственный способ получить такие деньги на карточку – через платежную систему МИР.

Она работает в России, Армении, Турции, Кыргызтане, банкоматное обслуживание доступно в Беларуси и Казахстане.

Маэстро – продукт международной системы МастерКард. По закону к середине 2020 года такой пластик необходимо заменить на российский или отказаться от него. На вопрос: «На какую карту можно получать пенсию?» ответ однозначный: «На МИР.»

Однако, сохраняются альтернативные способы – на счет в банке без карточки или наличными через почту.

Какую карту выбрать?

Предложения банков рассчитаны на разные потребности, привычки, интересы клиентов. Точнее самого пенсионера никто не определит, какая карточка для него самая выгодная. Мы расскажем, какие параметры следует сравнить при выборе.

Надежность и рейтинг банка

Самыми надежными считаются финансовые организации, способные стабильно выполнять свои обязательства перед клиентами.

В их числе те, которые:

Клиенты часто сталкиваются с противоречием, что привлекательные условия по финансовым продуктам предлагают банки, не входящие в 10-20-30 самых надежных. Опишем основные риски, которые следует оценить.

Проценты, которые банк обязуется выплатить, но срок зачисления на счет еще не настал, АСВ не покроет. Надежность особенно актуальна для вкладов с редкой выплатой процентов, например, раз в год.

Обратим отдельное внимание на важность внимательного чтения документов, независимо от рейтинга организации. Любой банк, в том числе самый надежный, заинтересован в увеличении прибыли и оборотов. В пакете документов, которые вам предлагают на подпись даже в государственном банке, может оказаться согласие на дорогостоящее страхование, заявление на покупку саженца для тайги или на ежемесячное списание пожертвований на прикорм амурскому тигру.

Наличие предложений для пенсионеров

Заказать карточку МИР можно в большинстве российских банков. Выпуском не занимаются некоторые региональные организации, а также единицы из тех, которые учреждены иностранцами.

При обращении пенсионеров, они предлагают открыть счет без привязки к пластику. После получения денег их можно перевести на международный пластик через личный кабинет.

Проценты на остаток

Банки поощряют не только за хранение денег на вкладах, но и на обычных счетах. На остаток по пенсионной карте начисляется процент. У большинства эмитентов он льготный, выше, чем по остальному пластику. Правила расчета бывают разные. Часто сумма на счете учитывается ежедневно, выплата начислений происходит ежемесячно.

Кэшбэк

За безналичную оплату банки выплачивают бонусы. Существуют различные программы поощрения: небольшой процент может возвращаться деньгами или баллами, которые можно накопить и выгодно потратить.

Почему кредитные организации в этом заинтересованы? Есть несколько причин, среди которых:

Доступность банкоматов

Возможность получить наличные всегда делает комфортным использование карточки. Оценивая предложения, обязательно интересуйтесь партнерскими терминалами. Многие банки заключают соглашения о сотрудничестве, и клиенты могут бесплатно обналичивать деньги в разных банкоматах.

Скорость обслуживания, доступность отделений

Если вам важно получать личные консультации, а ожидание в живой очереди не критично, предпочтительно выбрать банк с офисом, до которого легко добираться.

Ценителям высокой скорости обслуживания через интернет, доставки документов на дом, следует рассмотреть высокотехнологичные банки. У них может не быть офисов в большинстве городов, но все вопросы решаются, не вставая с дивана или не выезжая с дачи, без доплат за сервис.

Стоимость безналичных переводов

Удобно, когда родственники, знакомые могут друг другу отправлять деньги с помощью СМС или простой команды в банкомате, на компьютере. Внутри банков такие переводы бесплатные. При отправке на счет или карту в стороннюю кредитную организацию может взиматься комиссия или существовать лимит на бесплатные переводы.

Наличие прочих привилегий

Пенсионная карта позволяет рассчитывать на специальные условия по продуктам банка, выпустившего ее, например:

Рейтинг карт для пенсионеров 2019

Мы проанализировали предложения крупных банков. Среди них льготный пластик, а также привлекательные альтернативные продукты. Приоритетным показателем мы выбрали процент на остаток, условия его получения. Вторым по важности параметром взяли доступность обналичивания, третьим – условия кэшбэка. Рейтинг отражает нашу субъективную точку зрения.

При анализе мы исходим из того, что сумма на счетах пенсионера не превышает 1,4 миллиона рублей. Состоятельным людям с более крупными сбережениями рационально было бы рассмотреть премиальные предложения ведущих банков.

Тинькофф Black МИР

Современным пенсионерам банк предлагает несколько тарифов, к которым можно подключить МИР. Каждый имеет свои преимущества, удобен при определенном обороте в месяц:

| Тарифный план | 1.0 – для выплат из бюджета | 3.0 – стандартный, на общих основаниях | 5.3 – премиальный |

|---|---|---|---|

| Условия бесплатности | Отсутствуют | Вклады на сумму от 50 тыс. / неснижаемый остаток по карте 30 тыс. / наличие кредита | Неснижаемый остаток за месяц на всех счетах в банке 3 млн. / покупки по карточке от 200 тыс. в месяц |

| Обслуживание, руб./мес., если условия бесплатности не выполнены | 0 | 99 | 1990 |

| СМС-оповещение | 59 руб./мес. | Бесплатно | |

| Годовой процент на остаток | 0% | 6% на сумму до 300 тыс., если покупки за месяц от 3000 руб. | 6% |

| Возможности бесплатного снятия | Банкоматы Тинькофф | Ежемесячно до 500 тыс. в банкоматах Тинькофф, до 100 тыс. в сторонних банкоматах | Терминалы Тинькофф безлимит, другие – 500 тыс./мес. |

| Лимит на бесплатные переводы по номеру карточки другого банка, руб./мес. | 0 | 20 тыс. | 50 тыс. |

| Кэшбэк – деньгами базовый 1%, повышенный 5% в 3х категориях из предложенных банком | До 3000 руб./мес. | До 30000 руб./мес. | |

В индивидуальном порядке Тинькофф банк рассматривает заявки на подключение к тарифу 6.2. Его условия аналогичны тарифу 3.0 за исключением стоимости обслуживания. Комиссия не взимается без необходимости соблюдать какие-либо условия. По общим правилам тариф 6.2 предназначен для зарплатных клиентов и других лиц на усмотрение банка.

У Tinkoff единственный офис – в Москве. Система обслуживания построена на удаленном сервисе. Он обеспечивает быстрое решение любых вопросов, кроме доставки документов на бумажном носителе. Электронный документооборот успешно заменяет его в большинстве случаев.

Пенсионная карта Россельхозбанка

Пластик удобно использовать вместо вклада:

Дополнительно можно подключить одну из опций на выбор:

Получение наличных для большинства клиентов имеет шаговую доступность. У Россельхозбанка широкая сеть партнерских банкоматов:

Обратите внимание, у партнеров бесплатная только выдача. За другие запросы (например, остаток) может взиматься комиссия.

РСХБ – Роснефть

Пенсионеры-автолюбители могут оформить пластик, выпускаем совместно с Роснефтью. Он позволяет копить баллы по программе «Семейная команда»:

Бонусы принимают к оплате на заправках Роснефти по курсу 1 балл = 1 рублю.

Карта МИР с кэшбэком для пенсионеров от Почта Банка

Чтобы за обслуживание карточки не взималась плата, по ней необходимо тратить на покупки минимум 10000 рублей ежемесячно. Проценты на остаток по счету не предусмотрены.

По продукту начисляется процент на неснижаемый остаток за прошедший месяц, минимум он должен составлять 1000 рублей:

В личном кабинете удобно стягивать деньги с карточек других банков, указав их реквизиты и подтвердив одноразовым паролем. Суммы от 3000 поступают таким способом без комиссии. Бесплатное снятие наличных возможно в банкоматах Почта Банка и ВТБ.

Карта МИР от Совкомбанка

Выдаваётся пенсионеру при оформлении счета «Мой доход».

Основные преимущества продукта:

В системе МИР у банка есть предложение для зарплатников. Оно проигрывает пенсионному из-за отсутствия процента на остаток.

Пенсионная карта Промсвязьбанка

Недостатком можно назвать дорогое СМС-оповещение 69 рублей в месяц.

Для военных пенсионеров Промсвязьбанк предлагает дополнительную льготу – бесплатное обналичивание в любом банкомате страны до 50 тысяч рублей в месяц.

«Твой кэшбэк» от Промсвязьбанка

Продуктом могут пользоваться бесплатно клиенты с расходами по карте от 20000 в месяц или таким же неснижаемым остатком на счете. При несоблюдении условий бесплатности комиссия составляет 149 рублей в месяц.

У пластика большее количество категорий кэшбэка для выбора, чем у пенсионного, его процент достигает 5%. Базовый размер возврата от оплаты 1%. Карточка позволяет перевести в сторонний банк до 20000 в месяц без комиссии.

«Почетный пенсионер» от банка Уралсиб

Плюсы льготной карточки:

Из недостатков отметит платные переводы в сторонние банки.

Пенсионная Мультикарта ВТБ

Универсальный инструмент банка обслуживается бесплатно при условии зачисления минимум 1 копейки от пенсионных органов ежемесячно. Если на протяжении 2-х периодов условие не выполняется, то льготная опция отключается. Для бесплатности в таком случае необходимо оплачивать покупки на сумму от 5000 руб. в месяц.

Держатели Мультикарт подключают одну бонусную программу на выбор из предложенных банком. Процент на остаток начисляется при подключении любых опций, кроме «Сбережений».

Размер поощрений напрямую зависит от оборотов по счету:

| Опция | Общая сумма покупок по карте за месяц, руб. | ||

|---|---|---|---|

| 5000-15000 | 15000-75000 | Более 75000 | |

| Процент на остаток | 2% | 4% | 9% |

| Опции, из которых можно выбрать одну: | |||

| АЗС, парковки – деньгами | 2% | 5% | 10% |

| Рестораны, кафе – деньгами | |||

| Cashback – деньгами за все покупки при оплате смартфоном (Google Pay, Apple Pay, Samsung Pay) | 1% | 2% | 2.5% |

| ВТБ коллекция – баллы, которыми можно оплатить товары в каталоге банка | 1% | 2% | 4% |

| Путешествия – мили, которыми можно оплатить билеты в каталоге банка | |||

| Сбережения – увеличение ставки по вкладам | +0,5% | +1% | +1,5% |

| Заемщик – снижение ставки по потребкредиту | -0,25% | -0,5% | -1,5% |

Если оборот по карточке менее 5000 рублей в месяц, то никакие бонусы не предусмотрены. Для пенсионера сохраняется бесплатное обслуживание.

При обороте свыше 75000 в месяц клиенту возвращается комиссия за снятие наличных в сторонних банкоматах. Военным пенсионерам не требуется выполнять никакие условия, сумма, удержанная за обналичку, возвращается на счет в следующем месяце.

Мультикарта москвичам, петербуржцам

Для пенсионеров Москвы и Санкт-Петербурга разработаны дебетовые карты совместно с городским правительством. Такой пластик позволяет дополнительно получать скидки от партнеров на территории мегаполиса, оплачивать транспорт по выгодному тарифу, пользоваться разнообразными льготами.

Пенсионная карта от банка Открытие

Основные условия предложения:

Преимущество пластика в высокой доступности бесплатных операций с наличностью. Недостаток в низком проценте по счету.

Золотая Opencard

Выгодной альтернативой пенсионной карточке Открытия является дебетовая золотая МИР с бесплатным обслуживанием. По ней не предусмотрен процент на остаток. Программа кэшбэка заметно привлекательнее, чем по пенсионному пластику.

Карта Пенсионера от Московского индустриального банка

Доходная карта пенсионера МИР от УБРиР

Условия по продукту:

Преимуществом являются простые и понятные условия, отсутствие необходимости выполнять требования для получения дополнительного дохода. Недостатком можно назвать отсутствие возможности получить более высокий процент на остаток и кэшбэк.

Сбербанк

Продукт называется в рекламных материалах «Пенсионный», в тарифах – «Социальный». Для клиентов с доходами выше средних выгоден премиальный пластик, выпущенный в системе МИР.

Пенсионная карта

Бесплатные карточки оформляются всем, кто имеет право на пенсию или другие социальные выплаты при предъявлении подтверждающих документов. Основные возможности и преимущества:

Из минусов отметим отсутствие процента на остаток, если на пластик поступает пособие, а не пенсия.

Классическая или золотая карта

Не льготные карточки МИР имеют платное обслуживание. Процент на остаток отсутствует. Карточки позволяет обналичивать повышенные суммы. По золотой бонусы копятся быстрее.

МИР от Альфа-банка

В ассортименте отсутствует пластик с названием «Пенсионный». Доступно оформление классической карточки МИР. Она выдается вместе с пакетом услуг для зарплатных или премиальных клиентов. Для получения процента на остаток потребуется открыть отдельный накопительный счет.

Анализ отзывов пенсионеров по выбору карты

В интернете отсутствуют массовые обсуждения пенсионного пластика. Немногочисленные отзывы о каждом из описанных нами продуктов описывают положительный опыт пользования.

Единичные отрицательные отклики связаны с задержками перевода выплат из одного банка в другой. Клиенты Совкомбанка жалуются на навязывание карточки Халва, обслуживание которой иногда вызывает непредвиденные расходы.

Можно предположить, что основных причин малого количества отзывов две:

Заключение

В поисках выгодного варианта для получения пенсионных выплат следует исходить из собственной ситуации.