через какое время после сдачи декларации 3 ндфл переводят деньги

Когда ждать возврата НДФЛ?

Такой вопрос все чаще стали задавать те, кто до 30 апреля подал декларацию по форме 3-НДФЛ, заявил о полученных доходах и расходах и написал заявление на возврат ранее уплаченного НДФЛ по налоговому вычету.

В этой статье мы расскажем о сроках проверки документов и выплаты денег. Напомним, что влияет на результат проверки и в каких случаях срок проверки может затянуться.

Срок камеральной проверки 3-НДФЛ и поданных документов

После того как вы подали декларацию и документы, подтверждающие право на вычет, начинается камеральная проверка. Камеральная налоговая проверка – это обязательная процедура, без которой инспектор не одобрит сумму налогового вычета, а вы не сможете получить возврат денег. Это форма контроля, которая регламентирована и имеет четкие сроки и порядок действий.

Согласно НК РФ, камеральная проверка идет 3 месяца. В некоторых случаях вашу декларацию могут проверить быстрее, а в некоторых срок проверки может быть увеличен.

Продлить срок проверки инспекторы могут не дольше, чем еще на один месяц (это делается специальным распоряжением руководителя) и при условии, если у инспектора есть веские причины предполагать, что поданные вами данные не соответствуют действительности или выявлены какие-то расхождения в данных.

В ходе проверки инспектор может дополнительно запросить у вас иные документы, подтверждающие право на вычет или сведения для уточнения расчетов. На это вам дается не более 5 рабочих дней с того момента, как вы получите требование о предоставлении пояснений. Обратите внимание, это влияет на срок камеральной проверки.

Также инспектор может направить вам требование о внесении исправлений. Это значит, что в декларации обнаружена существенная ошибка и ее необходимо исправить. Для этого вы заполняете и отправляете в ИФНС уточненную налоговую декларацию. Подача уточненки тоже влияет на срок проверки — когда вы подаете уточненку срок проверки (3 месяца) начинается заново, потому что фактически вы подаете новую декларацию.

После того как камеральная проверка завершится, инспектор:

выносит итоговое решение о проверке и подтверждает заявленный в декларации налоговый вычет (полностью или частично). На это уходит еще 10 рабочих дней

отправляет распоряжение о возврате денег. Срок на выплату тоже установлен — 30 дней.

Итого, после отправки вами декларации 3-НДФЛ на налоговый вычет вы должны получить возврат денег не позднее чем через 4 месяца.

Если срок проверки и возврата денег превысит 4 месяца (за исключением срока вынужденного продления проверки), то вы вправе требовать дополнительной выплаты процентов за задержку.

С какого момента начинать отсчет?

Многие ошибочно полагают, что отсчет этого срока надо вести именно с крайнего срока сдачи декларации, а именно с 30 апреля. Но это не так, срок камеральной проверки нужно отсчитывать со дня отправки декларации.

Напомним, что оформить вычет вы можете не позднее 3 лет, следующих за годом, в котором вы оплачивали расходы. А декларацию и документы нужно подавать в налоговую инспекцию по месту прописки (постоянной регистрации).

Как с 2022 года получать вычеты НДФЛ по новым правилам: закон 2021

Общий подход

С подачи Минфина России законодатели упростили и ускорили порядок получения вычетов по НДФЛ. Это Федеральный закон от 20.04.2021 № 100-ФЗ с изменениями в НК РФ. Для некоторых их них не нужны подтверждающие документы и визит в налоговую.

Например, действующий до мая 2021 года механизм получения вычетов требует подачи налоговой декларации по форме 3-НДФЛ с подтверждающими право на вычеты документами. Только после этого человек может вернуть 13% подоходного налога от суммы ипотечного кредита и уплаченных процентов.

Упрощённый порядок подразумевает бесконтактное общение с налоговыми органами через личный кабинет на сайте ФНС. Право на получение вычета в таком формате налоговики будут проверять сами с помощью автоматизированной информационной системы.

Работодатели станут получать подтверждение социального/имущественного вычета напрямую от налоговой, а не от сотрудника.

Новый подход сокращает сроки оформления и получения вычетов с 4-х до полутора месяцев.

На какие виды вычетов распространяется новый порядок

Это несколько видов налоговых вычетов по НДФЛ:

ВИД ВЫЧЕТА

НОРМА НК РФ

Упрощённое получение имущественных и инвествычета

Чем руководствоваться

Упрощенный порядок получения инвестиционного и имущественных налоговых вычетов (на покупку жилья, уплату процентов по ипотеке и в сумме внесенных на ИИС денежных средств) с 20 (21) мая 2021 года регулирует новая ст. 221.1 НК РФ. Что касается социальных вычетов за обучение, лечение и добровольное страхование, то нормы о них просто уточнены.

Новый порядок распространяется на вычеты, право на которые возникло у физлица с 1 января 2020 года. То есть, нормы ст. 221.1 НК РФ имеют обратную силу (Федеральный закон от 20.04.2021 № 100-ФЗ).

Заявление

Для получения вычетов в упрощённом порядке нужно подать заявление.

Срок подачи – по окончании налогового периода (календарного года), не более чем за 3 года, предшествующие году подачи заявления.

Для вычета за внесение денег на ИИС нужно наличие в налоговом органе сведений, подтверждающих факт зачисления плательщиком средств на этот счет. Их сообщает налоговый агент.

В заявлении для возврата денежных средств нужно указать реквизиты открытого физлицом счета в банке (не путать с номером на банковской карте).

Заявление заполняют и отправляют через личный кабинет налогоплательщика по формату, который утверждает ФНС России.

О самой возможности получения вычета в упрощенном порядке укажет автоматически предзаполненное заявление на вычет в личном кабинете на сайте ФНС, сформированное по итогам 20-дневной проверки полученных от банка сведений. Там же можно отследить процесс получения вычета – с момента подписания предзаполненного заявления до возврата НДФЛ.

Таким образом, до появления предзаполненного заявления в личном кабинете от налогоплательщика не требуется никаких действий.

Отметим, что с 2021 года действует новый подход: право на имущественный вычет возникает с момента госрегистрации права собственности, а не с момента получения документа (свидетельства) на объект.

Сроки рассмотрения заявления

Сначала налоговый орган на основе имеющихся сведений размещает в личном кабинете (ЛК) данные для автоматического заполнения заявления или направляет через него сообщение о невозможности получения налогового вычета в упрощенном порядке с указанием причин в следующие сроки:

Камеральная проверка заявления – это анализ налоговиками соблюдения требований ст. 221.1 НК РФ и иных условий получения налоговых вычетов. По общему правилу она длится 30 календарных дней со дня подачи заявления.

При одновременной подаче заявления (нескольких заявлений) и декларации 3-НДФЛ за один налоговый период – камеральная проверка в отношении каждого документа начинается с даты регистрации согласно очередности их направления в налоговый орган.

Решение по заявлению

ЕСЛИ НЕТ НАРУШЕНИЙ

ЕСТЬ НАРУШЕНИЯ

А также одно из решений:

Закон не предусматривает возможности дать пояснения или внести соответствующие исправления в заявление на вычет.

Возврат вычета

При наличии недоимки по НДФЛ, иным налогам, задолженности по пеням и/или штрафам налоговый орган самостоятельно делает зачет суммы налога, подлежащей возврату в связи с предоставлением налогового вычета. Срок принятия такого решения – 2 дня после дня принятия решения о предоставлении вычета полностью или частично.

Если есть что возвращать, налоговый орган в течение 10 дней со дня принятия решения направляет его в территориальный орган Федерального казначейства. Тот, в свою очередь, в течение 5 дней делает возврат.

Отмена решения о вычете

Налоговый агент или банк могут представить уточненные сведения, приводящие к уменьшению суммы налога, возвращенной физлицу в связи с предоставлением вычета. Тогда ИФНС в течение 5 дней принимает решение об отмене полностью или частично решения о предоставлении вычета полностью или частично.

В течение 3-х дней такое решение с суммой подлежащих возврату физлицом налога и/или процентов размещают в личном кабинете.

Возместить бюджету излишне полученное в рамках вычета нужно в течение 30 календарных дней со дня направления указанного решения через личный кабинет.

В случае неуплаты или неполной уплаты в течение 30 календарных дней подлежащих возврату сумм налога в личный кабинет в течение 20 дней направят требование об уплате налога и/или процентов. Если его проигнорировать, налоговая запустит процедуру взыскания по ст. 48 НК РФ.

Особенности упрощенного получения социальных вычетов

С вычетами за обучение, лечение и по взносам на добровольное страхование жизни порядок несколько иной. Согласно новой редакции ст. 219 НК РФ, для их получения нужно не только заявление в налоговую, но и подтверждающие документы.

Заявление и документы можно подать 3 способами:

Срок рассмотрения заявления – 30 календарных дней со дня подачи. В этом же срок налоговая сообщает через ЛК о результатах рассмотрения, а также сама предоставляет налоговому агенту (а не плательщику, как сейчас) подтверждение права физлица (работника) на получение соцвычетов. Естественно, возможен и отрицательный исход, когда выявлено отсутствие права на такой вычет.

Выводы

Упрощённый порядок получения имущественных и инвестиционного вычета по НДФЛ не отменяет действие общего порядка их предоставления – посредством подачи декларации 3-НДФЛ. Эти нормы тоже были соответственно уточнены.

Основное изменение в том, что при обращении физлица с письменным заявлением к работодателю (налоговый агент) подтверждение права на получение имущественных и социальных вычетов приходит сразу налоговому агенту, а не сначала работнику. Так, конечно, более логично.

Налогоплательщики, имеющие личный кабинет на сайте ФНС, могут получить вычеты на покупку жилья, уплату процентов по ипотеке и в сумме внесенных на ИИС денежных средств в 2 раза быстрее и без необходимости направления декларации 3-НДФЛ и пакета подтверждающих право на вычет документов.

Для социальных вычетов на обучение и лечение даже при упрощённом порядке их получения помимо документов нужны подтверждающие документы. По имущественным и инвествычету налоговая должна собрать все сведения сама – от налоговых агентов, банков, Росреестра.

Не исключение, что порядок получения социальных вычетов на обучение и лечение будет упрощён ещё более. ФНС пока ищет механизмы, чтобы гражданам не собирать договоры и чеки.

Также использованы материалы: информация от ФНС.

Инспекция может вернуть излишне уплаченный НДФЛ не полностью

С 1 октября 2020 года вступает в силу поправка, которая предусматривает, что при наличии задолженности по налогу любого вида, а также пеням и штрафам возврат излишне уплаченного налога будет осуществляться только после зачёта долга (Федеральный закон от 29.09.2019 № 325-ФЗ).

До внесения изменений возвращали налог после зачёта задолженности по аналогичному виду налога. То есть если на момент возврата НДФЛ у вас была задолженность именно по НДФЛ, то возвращали разницу. С 1 октября, если вы хотите вернуть НДФЛ, например, применив налоговый вычет и подав декларацию 3-НДФЛ, но при этом на момент возврата у вас присутствует задолженность по НДФЛ, транспортному, земельному, имущественному или прочим налогам, то вам вернут лишь разницу, оставшуюся после учёта всех задолженностей.

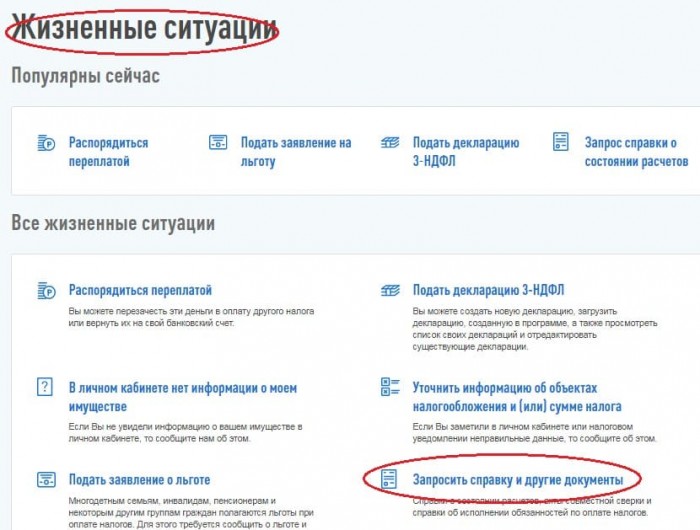

Узнать, есть ли у вас какая-либо задолженность по налогам (пеням, штрафам), можно, обратившись с заявлением в свою налоговую инспекцию для получения справки о состоянии расчётов с бюджетом (подп. 10 п. 1 ст. 32 НК РФ). Сделать это можно также через личный кабинет налогоплательщика на сайте налоговой службы. Для этого необходимо войти в раздел «Жизненные ситуации» и выбрать «Запросить справку и другие документы».

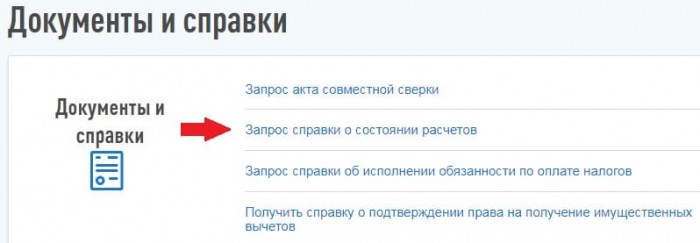

Далее следует выбрать «Запрос справки о состоянии расчётов».

Если у вас нет долгов, то возврат налога инспекция обязана осуществить в полном размере. Если вы подавали декларацию 3-НДФЛ вместе с заявлением на возврат, то у инспекции есть максимум четыре месяца для возврата излишне уплаченного налога. В течение трёх месяцев проводится камеральная проверка, и дополнительный месяц даётся для перечисления денежных средств на банковские реквизиты налогоплательщика (п. 2 ст. 88 НК РФ, п. 6 ст. 78 НК РФ).

Если по истечении срока для возврата налога инспекция так и не перечислила вам положенные денежные средства, то вы вправе требовать проценты за просрочку. Как это сделать, читайте в статье «Как получить проценты с налоговой?».

Понравилась статья? Помогите сделать следующую ещё лучше — присылайте в редакцию свои впечатления, пожелания и предложения по улучшению нашей работы! Сделать это можно через форму обратной связи. Там же клиенты «Открытие Брокер» могут задать свои вопросы о налоговых правах и обязанностях инвесторов — наши специалисты проконсультируют вас абсолютно бесплатно.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Почему так долго нет возврата НДФЛ: как ускорить получение вычета

Часто приходится за свой счет оплачивать лечение, обучение, приобретение или строительство недвижимости. И многие знают о том, что государством предоставляется льгота по этим расходам в виде имущественного или социального налогового вычета. Для получения любого вида вычета необходимо предоставить в налоговую инспекцию по месту прописки декларацию 3-НДФЛ или обратиться к своему работодателю. По статистике физические лица чаще используют первый вариант. И у всех возникает один вопрос: когда вернут деньги? Об этом мы сегодня и поговорим.

Срок подачи 3-НДФЛ

1. Большинство думает, что срок подачи деклараций до 30 апреля, и опасаются не успеть.

2. Чем раньше подам, тем раньше получу возврат.

И в первом, и во втором случае все заблуждаются.

Что касается срока подачи деклараций, то он установлен для уплаты налога, а не для возврата. До 30 апреля декларации подают ИП, находящиеся на общем режиме налогообложения, и физические лица, получившие доход, с которого налог не удержан. Если вам возвращают налог, то этот срок не для вас. Подать декларацию 3-НДФЛ на возврат налога можно в течение всего года и за 3 года, предшествующие ее подаче. Например, в 2018 году можно подать декларацию и вернуть налог за 2017, 2016 и 2015 годы.

Срок возврата НДФЛ

1. Проверяется правильность заполнения. Все ли графы и листы декларации заполнены, все ли документы приложены, нет ли арифметических ошибок.

2. Проверяется законность и реальность понесенных расходов. Сведения, указанные в декларации, анализируются со сведениями, имеющимися в налоговой инспекции.

3. Проверяется законность и реальность полученных доходов. Сведения, указанные в декларации, анализируются со сведениями, которые предоставил ваш работодатель. И вот здесь есть один нюанс. Срок предоставления таких сведений, а это справки 2-НДФЛ, для организаций и ИП установлен не позднее 1 апреля. И, как правило, организации сдают данные справки не в первых числах января, а в конце марта. А пока эти сведения о ваших доходах не поступят в ИФНС и не будут отражены в федеральной базе службы, проверка декларации не будет завершена. Соответственно, налог не будет возвращен.

Например, 2-НДФЛ работодатель выдал вам в январе, и вы тут же подаете декларацию 3-НДФЛ на возврат налога. Однако свой отчет по справкам работодатель сдает в налоговую инспекцию в марте. Камеральная проверка будет закончена только после того, как инспектор сверит данные, указанные вами в декларации, с данными, указанными в предоставленной работодателем справке. И возврат налога будет произведен только в марте или апреле.

Еще одной из причин задержки возврата налога является то, что при подаче декларации не указываются контактные телефоны. Инспектор, проверив декларацию и обнаружив в ней ошибки, которые нужно исправить, не может связаться с лицом, ее подавшим, и вынужден направлять уведомления почтой, что занимает дополнительное время. Следовательно, срок возврат налога увеличивается.

Как ускорить возврат налога

Если же у вас нет возможности сделать это через личный кабинет, то следует не торопиться самим и не подгонять бухгалтера, так как неверно выданные справки о доходах повлекут возврат деклараций и отказ в возврате налога. Необходимо внимательно и в полном объеме заполнять все строки и листы декларации, чтобы не пришлось заполнять все заново и ждать возврата налога.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Как быстро придут деньги после подачи 3-НДФЛ: сроки рассмотрения

Получить деньги как можно быстрее — естественное желание любого человека. Многие, ожидающие прихода средств, уже строят планы, как их потратят. Это делает процедуру ожидания еще более мучительной, особенно если сроки получения денег оказываются дольше планируемых.

Возврат НДФЛ из налоговой — очень затянутая процедура. Неверное представление о сроках может сильно испортить планируемые мероприятия, если они зависят от поступления денег из налоговой.

Сроки сдачи 3-НДФЛ

Действует простое правило, чем раньше сдать декларацию, тем быстрее придут деньги из налоговой. Если заинтересованность в возврате средств высока, не стоит затягивать сдачу 3-НДФЛ. Однако, надеяться на получение денег, сразу после оплаты обучения или покупки квартиры не стоит.

3-НДФЛ — годовая декларация. Поэтому в ней собраны сведения обо всех доходах за год. Налоговая инспекция не станет рассматривать отчет, поданный раньше срока из-за возможности дальнейшей корректировки данных.

Ускорение процедуры подачей декларации с отсутствующими документами несостоятельно. Сдача неполного пакета документов значительно удлинит процедуру проверки, так как срок начинает течь заново со дня подачи каждой новой справки. Несвоевременное представление запрашиваемых документов может привести к отказу в предоставлении вычета по налогу.

Сдача 3-НДФЛ для возврата налога, носит уведомительный характер и неограниченно сроками. Но возврат лишнего налога ограничен статьей 78 НК. Подать заявление в ФНС можно в течение 3-лет со дня переплаты налога.

На практике это реализуется возможностью подачи декларации за три предыдущих года.

Камеральная проверка

Проверить декларацию налоговые инспекторы должны в течение трех месяцев со дня подачи 3-НДФЛ. Если в ходе проверки обнаружены ошибки, расхождение сведений, отсутствие подтверждающих документов налогоплательщику отправят уведомление о предоставлении пояснений. Срок проверки приостанавливается.

Гражданин обязан предоставить пояснения, исправленную декларацию или донести документы в течение пяти дней с момента получения уведомления.

Представление откорректированной 3-НДФЛ, дополнительных справок меняет срок начала проверки со дня их подачи.

По результатам проверки налоговая инспекция принимает решение о возврате налога или отказе в возврате.

Перевод средств

При положительном решении по результатам проверки налогоплательщик может вернуть налог, подав заявление на возврат с банковскими реквизитами в проверяющую инспекцию. Законом установлен месячный срок возврата переплаченной суммы со дня подачи заявления.

Увеличить этот срок может наличие недоплаты по налогам, пеням и штрафам ФНС. Возврат НДФЛ возможен только после зачета недоимки в счет возвращаемого налога.

Узнать решение и подать заявление в режиме онлайн возможно в личном кабинете налогоплательщика на сайте налоговой инспекции.

За каждый просроченный день налоговая инспекция уплачивает штраф в размере процентов, равных ставке рефинансирования Банка России.

- через какое время после сдачи больничного по беременности и родам выплачивают деньги фсс

- через какое время после сдачи дома в эксплуатацию нужно платить за капремонт