Заседание фрс что ждать

Растущая инфляция заставит ФРС ужесточить политику, что приведет к падению фондового рынка на 80%.

Ветеран рынка, со стажем 48 лет, предупреждает о надвигающемся 80-процентном обвале акций, поскольку растущая инфляция заставит ФРС ужесточить политику намного раньше, чем ожидают инвесторы.

Дэвид Хантер — главный макроэкономический стратег в Contrarian Macro Advisors, который работает на рынках 48 лет, считает, что грядет 80 процентный обвал фондового рынка. Он предупредил, что рост инфляции заставит ФРС ужесточить политику раньше, чем ожидают инвесторы. Падение будет самым большим с 1929 года. Это высказывание Хантера было опубликовано месяц назад.

Соотношение долга к ВВП приближается к рекордно высокому уровню.

Деньги, которые инвесторы занимают для размещения на фондовом рынке, также исторически высоки.

ФРС не сможет игнорировать эти уровни инфляции, и будет вынужден проявить жесткую позицию в отношении политики, так как инфляция достигла своих максимумов за последние 30 лет. Шестой месяц подряд показатели инфляции выше ожиданий экономистов. Индекс потребительских цен, основной показатель инфляции, вырос на 5,4% в годовом исчислении. Октябрьские данные по инфляции, которые вышли 10 ноября, также оказались выше прогнозов аналитиков — уровень инфляции составил 6,2% при прогнозе в 5,9%. С большой вероятностью можно сказать, что ФРС в своём заседании, которое пройдет в начале декабря, будет повышать ключевую ставку. Кстати, план заседаний ФРС и другие интересные новости по инвестициям, вы найдете на моем телеграмм канале, который называется Инвестициям с Дмитрием Хрусталёвым, также я там оперативно публикую все свои сделки и мой инвестиционный портфель.

Так вот, если ставка ФРС будет повышена — это повлечет за собой несколько факторов: первый — это корректировка фондового рынка, а второй — это укрепление доллара ко всем мировым валютам, естественно это будет непосредственно влиять на рубль. Я думаю при развитии и такого сценария мы увидим доллар выше 75, а насколько выше — об этом я записал отдельное видео, кому интересно, смотрите https://www.youtube.com/watch?v=JlIskFJUyz4&t=2s

Но если ФРС не повысит ставку, исход развития событий может быть намного хуже чем просто коррекция рынка. Скорее всего мы столкнемся со стагфляцией, которая намного хуже рецессии. Напомню, что стагфляция — это когда во время рецессии происходит быстрое повышение цен, то есть инфляция.

График отношения инфляции к фондовому рынку

Что касаясь последнего заседания Джером Пауэлла, он сказал, что инфляция будет находится на высоких значениях недолго, но как мы видим этот не так. Он только был прав в том, что многие проблемы в экономике были связаны с пандемией, энергетическим кризисом, проблемами с запасами и проблемами с цепочками поставок.

Хантер не вдается в подробности, как именно такое ужесточение будет выглядеть для ФРС, будь то повышение ставок или более серьезное уменьшение покупок активов, чем на 15 миллиардов долларов в месяц, которые, по словам Пауэлла, будут снижаться, начиная с конца ноября. В настоящее время ФРС покупает активы на 120 миллиардов долларов в месяц.

Хантер считает, что последствия ужесточения мер, которые, по его мнению предпримет ФРС после того как увидят, что инфляция не уменьшается и не находится на одном уровне, а увеличивается, то эти меры приведут к падению акций примерно на 80% в ближайшие три-шесть месяцев, что станет самым большим падением с 1929 года.

В то же время Хантер настроен оптимистично. Недавно он пересмотрел свою краткосрочную целевую цену S&P 500 до 5300 с 5000 и сказал, что, возможно, она может достичь 6000 из-за чрезмерно бычьего отношения инвесторов. Но когда инфляция достигнет неожиданного уровня, все это рухнет, сказал он.

«Я думаю, что мы здесь здорово прокатимся», — сказал Хантер. «Пристегните ремни безопасности, потому что, я полагаю, в ближайшие 3-6 месяцев войдут в историю».

Вот какая интересная ситуация получается, если у вас есть хоть какой-то капитал и вы желаете его сохранить или приумножить, то хранить в ЛЮБОЙ валюте не имеет смысла, так как инфляции сейчас подвержены многие валюты стран. Чтобы сохранить ваши средства от инфляции, необходимо инвестировать их в акции. Но вот какая дилемма — сейчас рынок перегрет и вероятность этого снижения растёт. Даже если не ориентироваться на высказывания Хантера, а посмотреть на макроэкономические показатели, то увидим, что мы очень быстро прошли стадии «Рецессии» и «Подъёма», а сейчас находимся на «Пике» экономического цикла. После стадии «Пик», которая длится в среднем 2 — 3 года, следует фаза «Рецессия». Напомню, что эти стадии, в среднем, имеют длительность около 6 лет. Но мы прошли эти этапы экономических циклов за год ( как мы знаем, рецессия была в 2020г.) за счёт больших денежных стимулирований, которые не только быстро вывели экономику из рецессии, но и быстро разогнали её к пику. Кстати для стадии «Пик» как раз характерно повышение инфляции, но здесь я хочу сказать, что инфляция сейчас добралась до сильно больших уровней. И при таких значениях она никому не выгодна. Поэтому ужесточение денежно кредитной политики стран — это необходимая мера для нормализации инфляции. А для стадии рецессии характерно повышение ставок. Вот к этому всё и идёт.

Что касаясь Хантера его взгляды может и подходят под текущее положение дел. Но вот 80% падение вряд ли будет. Даже самые медвежьи аналитики среди крупнейших банков Уолл-стрит рассматривают откат примерно на 20% как наихудший сценарий.

А вот его ближайшая цель в размере 5300 для S&P 500 значительно превышает самую высокую цель на конец года на Уолл-стрит в 4825, принадлежащую Крису Харви из Wells Fargo.

Тем не менее, на Уолл-стрит существует некоторый уровень скептицизма по поводу того, насколько могут вырасти акции. Индекс S&P 500 вырос на 103% за последние полтора года. Оценки, в зависимости от того, какой показатель используется, находятся на рекордно высоком уровне или близки к нему. Ниже приведены текущее соотношение цены к прибыли и отношение общей рыночной капитализации к ВВП, известное как показатель Уоррена Баффета.

Средний целевой показатель цен S&P 500 на конец года среди аналитиков Уолл-стрит составляет около 4600, что ниже текущих уровней 4700. В долгосрочной перспективе некоторые аналитики предупреждают о слабой доходности. Савита Субраманьян из Bank of America, например, недавно заявила, что банк ожидает 0% прибыли доходности акций в течение следующего десятилетия, за исключением дивидендов.

Никто не знает наверняка, что ждет акции впереди. Именно поэтому я и буду продолжать регулярные ежемесячные покупки активов, хоть и понимаю, что рынок ждёт падение, но вот когда — неизвестно. У меня есть определённая подушка безопасности для инвестиций и теперь я думаю стоит ли её сейчас инвестировать и копить новую, или лучше держать кэш, но тогда их сожрет инфляция. А что думаете вы по этому поводу? Пишите в комментариях!

Чего ждать от заседания ФРС?

Банк Канады преподнес рынкам небольшой сюрприз. В то время, как от него ожидали сокращение программы выкупа, он решил их полностью остановить. И, хотя серьезного влияния на рынки это не оказало (оптимизм продолжается на фоне довольно большого количества позитивных отчетов), сейчас внимание переносится на ФРС.

И тут самый главный вопрос: не разочаруют ли их действия рынки?

Что нам твердил FED всё это время?

1. Рынок труда должен восстановиться.

2. Инфляция должна стабилизироваться выше 2 процентов.

И что мы имеем на данный момент?

Касательно рынка труда, долгое время восстановлению препятствовали те самые выплаты от ФРС. Они были сокращены в сентябре, и по итогу мы сейчас можем увидеть плавное укрепление рынка труда.

Безработица США сократилась до уровня в 4.8%. Да и общее число заявок на пособия по безработице стало уверенно сокращаться, почти добравшись до уровня “до пандемии”.

Ну а что касается инфляции, то тут вообще всё крайне интересно. В еврозоне ИПЦ продолжает разгоняться. Причем довольно серьезно. С августа годовая инфляция выросла уже на 1.1%. По предварительным данным за октябрь, месячный ИПЦ в еврозоне показал прирост 0.8% (почти 10% годовых). Это колоссальные цифры для еврозоны.

То же самое и в РФ. Уже сейчас можно ожидать ИПЦ выше 8% по данным за октябрь. Недельный прирост цен ускоряется.

О чем нам всё это говорит?

О том, что мировая инфляция не просто никуда не делась, но и продолжает усиливать свое давление.

А значит, и США это не может не затронуть. Особенно, учитывая то, что импорт в стране сейчас на своих максимумах.

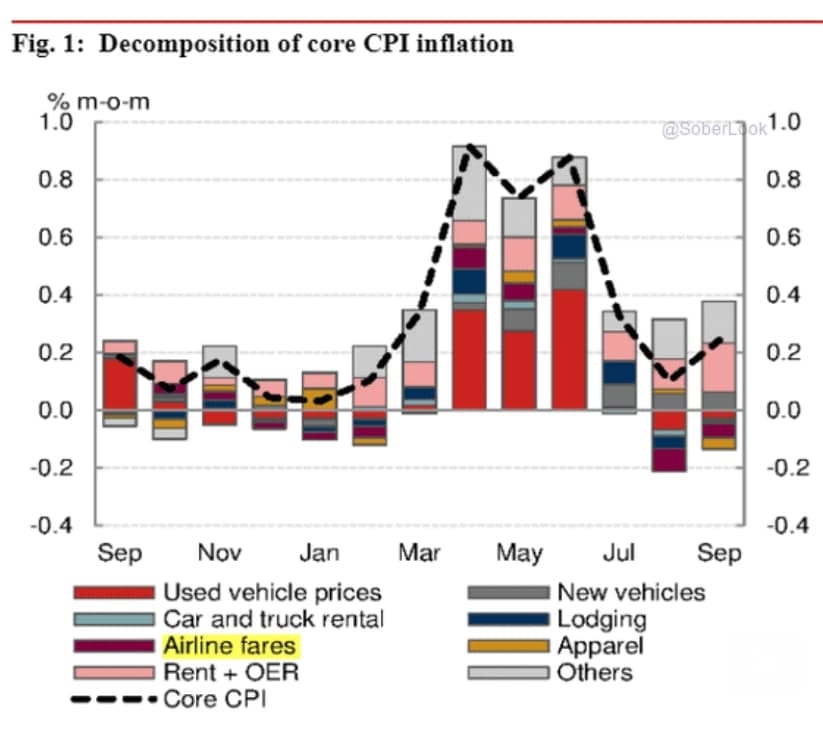

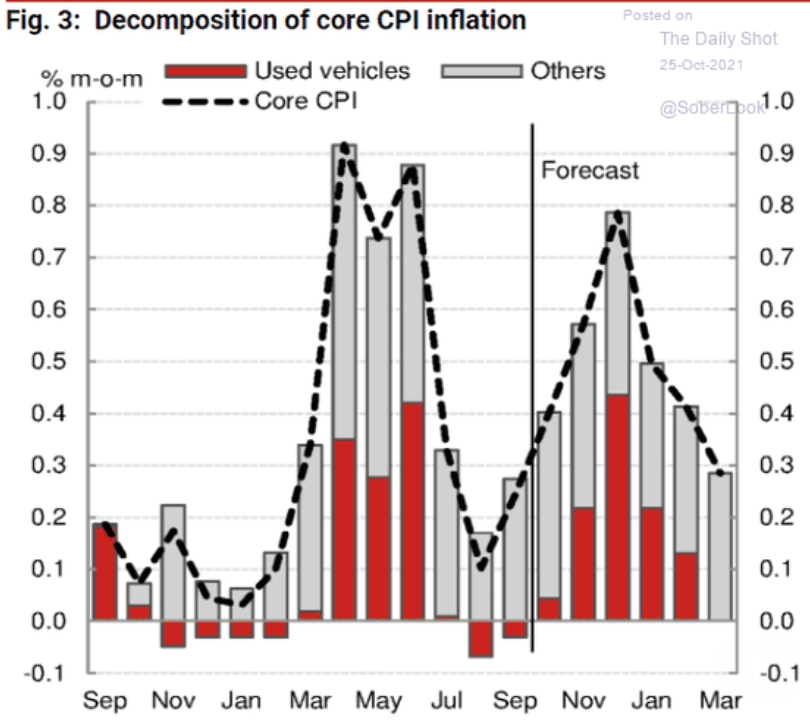

В целом, я уже как-то разбирал в прошлых статьях, что “замедление” инфляции в США носило временный характер. Это было связано с тем, что во время прироста заболеваемости вновь стали снижаться цены на самые пострадавшие отрасли — авиа, аренда авто и отели.

В сентябре это тоже отмечалось, но уже в меньшей степени.

И, по последним данным, в октябре вновь стали расти в цене поддержанные автомобили. И, вероятно, эта тенденция может сохраниться в ближайшие месяцы.

ИПЦ США вернулся к уровню в 5.4% при ожиданиях в 5.3%. И это при целевой инфляции в 2%.

Мне кажется, или условие выполнено?

Как это повлияет на решения ФРС и на рынок?

В целом, ФРС уже говорила, что начало сокращения программы возможно уже в этом году.

Вопрос в том, в ноябре или в декабре? И на сколько?

Рынок сейчас ожидает, что ФРС всё ещё будет действовать достаточно аккуратно и мягко. Но точно этого же рынок ждал и от банка Канады. И в данном случае, если ФРС покажет более агрессивные действия, чем от неё ожидают, это может спровоцировать небольшую панику на рынке.

Что будет с курсом рубля после заседания ФРС США

Начало сокращения выкупа может привести к некоторому увеличению доходностей гособлигаций США и укреплению доллара к валютам развивающихся рынков. Если же ФРС начнет в среду готовить рынки к тому, что возможен и сценарий более раннего и быстрого повышения базовой ставки, то это в той или иной мере тоже негативно отразится на ценах рисковых активов и на валютах развивающихся рынков, включая рубль, отмечает она.

Базовый сценарий ФРС по процентной ставке недавно обрисовал глава Федрезерва Джером Пауэлл. По его мнению, пришла пора начать сокращать объемы покупки активов, но еще не время повышать ставку, так как пока есть возможность не спешить и дать восстановиться рынку труда. До этого он неоднократно говорил, что повышение ставки начнется как минимум после полного завершения программы выкупа активов и лишь при выполнения критериев, условиями которых является устойчивое достижение инфляцией цели ФРС в 2% или немного выше, а также достижение условий максимальной занятости. Это был бы вполне комфортный для рынка сценарий, подчеркивает Беленькая.

В III квартале Россия получила рекордный профицит счета текущих операций, что отчасти нивелируется покупками валюты российским минфином на внутреннем рынке по бюджетному правилу и высоким уровнем оттока капитала.

По прогнозу Беленькой, до конца года курс доллара в среднем будет на уровне 71,5-74 рубля, но на краткосрочном горизонте возможны и 68 рублей за доллар.

ФРС готовится к сокращению стимулов на фоне новых сомнений в инфляции

Чиновники Федеральной резервной системы намерены свернуть свою программу покупки облигаций на 120 миллиардов долларов в месяц в ноябре, но вопросы о том, как скоро инфляционное давление ослабнет, создают еще большее беспокойство внутри центрального банка.

Председатель ФРС Джером Пауэлл и высокопоставленные чиновники в этом году преуменьшили опасения по поводу того, что рост цен во время неравномерного восстановления после пандемии приведет к постоянному росту инфляции. Наиболее заметный рост цен был связан с товарами, наиболее пострадавшими от остановки и возобновления экономики, но есть признаки того, что инфляция обусловлена более широким набором товаров и услуг.

В последние недели официальные лица заявили, что они по-прежнему считают, что наиболее вероятным исходом является то, что инфляция снизится сама по себе по мере устранения сбоев в цепочке поставок. Однако недавние публичные выступления показывают, что они придерживаются этой точки зрения с несколько меньшей убежденностью, чем раньше.

На данный момент заседание ФРС по вопросам политики 2-3 ноября по-прежнему сосредоточено на том, чтобы переключить переключатель, чтобы начать сокращать или сокращать покупки активов в конце месяца. Г-н Пауэлл добился широкого консенсуса среди официальных лиц по плану поэтапного сворачивания своей программы стимулирования в эпоху пандемии к следующему июню, сокращая покупки на 15 миллиардов долларов каждый месяц.

Чиновники не хотят стимулировать денежно-кредитное стимулирование путем покупки активов, как только они решат, что экономике нужны более высокие процентные ставки, а это означает, что они хотят завершить сокращение, прежде чем повышать ставки.

“Я действительно думаю, что пришло время сокращаться, и я не думаю, что пришло время повышать ставки”, — сказал г-н Пауэлл на виртуальной дискуссии на прошлой неделе.

Уже сейчас конусообразный дизайн отражает более быстрые сроки из-за большего беспокойства по поводу развития инфляции. Ранее в этом году ФРС оставила у инвесторов впечатление, что она сократит покупки облигаций примерно в январе следующего года и что для завершения этого процесса может потребоваться почти год.

Рост показателей вакцинации и почти 2,8 триллиона долларов федеральных расходов, утвержденных с декабря, привели к восстановлению, подобного которому не было в последнее время. Так называемые базовые цены, которые исключают нестабильные категории продуктов питания и энергии, выросли на 3,6 % в августе по сравнению с годом ранее, используя предпочтительный показатель ФРС.

Рынки облигаций США начали отражать ожидания повышения процентных ставок ФРС в следующем году. На прошлой неделе вероятность по меньшей мере двух повышений ставок к концу следующего года выросла до 75%, согласно ценам фьючерсного рынка, отслеживаемым CME Group. Это было выше примерно 20 % вероятности по итогам заседания ФРС в прошлом месяце.

В пятницу г-н Пауэлл не опроверг и не подтвердил эти ожидания, которые могли бы соответствовать первому повышению ставок ФРС в сентябре следующего года. “В принципе, я думаю, что наша политика находится в хорошем месте. Я думаю, что рынок в целом понимает, где мы находимся и что происходит”, — сказал он. “Я не благословляю каждую цену актива или что-то в этом роде”.

Например, пандемия резко увеличила расходы на товары при одновременном снижении спроса на услуги. Чиновники ФРС считают, что структура расходов должна измениться, что приведет к ослаблению дисбалансов и инфляции. Но если спрос на товары будет постоянно расти, это может потребовать повышения процентных ставок для охлаждения экономики.

На своей ноябрьской встрече официальные лица также, вероятно, продолжат дискуссию о том, как долго им следует ждать подтверждения того, когда, по их мнению, ценовое давление само по себе ослабнет, прежде чем телеграфировать, при необходимости, о переходе к более жестким деньгам.

ФРС США начнет сворачивать экономические стимулы в ноябре

В то же время, ФРС решил сохранить базовую ставку на околонулевом уровне — 0-0,25% — причем по этому вопросу решение управляющих ФРС было единогласным.

Программа выкупа активов QE была запущена ФРС в начале пандемии — в марте 2020 года. Одновременно с этим Федрезерв снизил ключевую ставку до 0–0,25%. Данные действия обеспечивали приток ликвидности на рынок, что было ключевым фактором роста активов во время пандемии.

Аналитики Уолл-стрит прогнозируют, что высокая инфляция сохранится до конца 2022 года. «Прошли десятилетия с тех пор, как ФРС действительно воздействовала на инфляцию, — считает главный экономист международной организации Grant Thornton Дайан Свонк. — ФРС пора признать, что всплеск инфляции оказался сильнее и продлится дольше, чем они надеялись».

Однако в ФРС считают, что давление на цены снизится по мере восстановления экономики. Министр финансов Джанет Йеллен, которая была председателем ФРС с 2014 по 2018 год, в интервью Bloomberg заявила, что ее точка зрения полностью совпадает с мнением председателя ФРС Джерома Пауэлла, который уверен в снижении темпов инфляции.

«Я думаю, что мы увидим хорошее, стабильное выздоровление [экономики]. Уровень безработицы значительно снизился, и это совсем не похоже на восстановление после финансового кризиса 2008 года», — отметила Джанет Йеллен.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

_t_310x206.jpg)